微信号

15618884964

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:IPO日报

众多周知,浙商是我国优秀企业家、亿万富豪辈出的一个群体,以郭广昌为首的浙江省东阳市企业家们更是近些年一直活跃在商界。

其中,2022年身家53亿元、位列胡润百富榜第1192位的康恩贝董事长胡季强是一位医药大佬。IPO日报注意到,目前,这位医药大佬竟然在推动旗下一家环保公司——浙江凤登绿能环保股份有限公司(下称“凤登绿能”)申请沪市主板上市。

那么,凤登绿能是家什么样的企业?这家公司又将为富豪胡季强带来多少财富的增值?

来源:公司官网

背后的富豪

事实上,凤登绿能成立于1993年7月,位于浙江省兰溪市,彼时是一家以兰溪化肥厂为主要发起人,由工信金华、兰溪物资、兰溪能源共同参与发起,通过定向募集方式成立的公司。

2001 年 5 月,经历国有企业改组等,公司成为民营化企业,完成国家股转让暨民营化转制。

早在2012年之前,康恩贝集团就已出现在凤登绿能的舞台上,但直至2019年初,经过股权代持部分解除和股权转让,公司控股股东才正式变更为康恩贝集团,持有公司32404065 股股份,康恩贝集团的全资子公司康恩贝企管持有10455000股股份,合计占公司当时股本总额的61.4908%。

目前,康恩贝集团直接持有公司40.17%的股权,为公司控股股东。

而康恩贝集团背后就是浙江省东阳市的亿万富豪胡季强,胡季强通过康恩贝集团间接控制公司40.17%的股权,为公司实际控制人。

相比名不见经传的凤登绿能,胡季强这位医药大佬的名声则要大得多。

出生于1961 年的胡季强是1978年高考制度全面恢复后的第一批金榜题名的考生。

其进入浙江医科大学(现浙江大学)完成药学学业后,1982年8月,胡季强作为文革后恢复高考的第一批大学生,毕业后被分配到兰溪云山制药厂。

1984年,国家推进城市经济体制改革,实行干部队伍的“四化”, 23岁的胡季强当上了云山制药厂的副厂长,第二年成为厂长。

此后,经过多年发展,胡季强深耕医药行业,成立康恩贝集团并推动康恩贝集团旗下子公司——浙江康恩贝制药股份有限公司在2004年登陆上交所。

2019年10月,胡季强在胡润百富榜排名第726位,财富值58亿元人民币。2022年,胡季强以53亿财富位列《2022衡昌烧坊·胡润百富榜》第1192位。

除此之外,胡季强还享受国务院批准的政府特殊津贴,曾为第十二、十三届全国人民代表大会代表。

“麻烦”与财富

也是基于康恩贝集团和凤登绿能的亲密关联,两家公司之间存在不少资金拆借行为。

招股书显示,2019年,控股股东康恩贝集团因临时资金周转,向凤登绿能及其子公司拆入资金共计7500万元。借款利息参照同期银行贷款利率,按年利率5%或6%支付利息,凤登环保2019年确认利息收入为59.63万元。

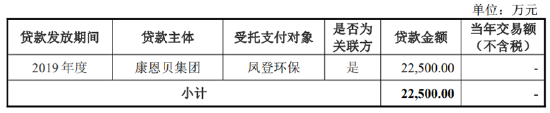

此外,2019 年控股股东康恩贝集团为满足自身资金需求,存在通过公司进行转贷获得银行融资的情形,转贷金额为2.25亿。康恩贝集团在获取相关贷款后,将款项支付给公司,公司收到银行贷款资金后于当日转回至控股股东及其关联方账户。

除此之外,凤登绿能还存在个人卡代收缴存、通过关联方代公司部分员工发放职工薪酬、通过客户和供应商转贷等内控不规范的行为。

对此,公司控股股东康恩贝集团、实际控制人胡季强对转贷行为予以承诺:如凤登绿能因转贷情形受到有关部门处罚或遭受其他损失,作为凤登绿能控股股东及实际控制人,承诺将承担全部费用,并对凤登绿能作出及时、充分的补偿。

如何保障凤登绿能中小股东的利益,如何不让已上市的康恩贝影响凤登绿能的经营,或许是大富豪胡季强需要进一步关注的事项。

另外,2019年-2021年,凤登绿能实现现金分红3635万元、3635万元、5418.6万元,合计约1.27亿元,堪称康恩贝集团和胡季强的一头“现金牛”。

本次IPO,凤登绿能计划发行不超过 4013.78万股,占发行后总股本比例不低于本次发行后公司总股本的10%,拟投入募集资金额4.6亿元,主要募投项目为节能降耗及装置提升改造项目、工业有机固废气化及高温熔融高值化利用工程研究中心。

简单计算,公司发行估值预计达到46亿元,届时,间接控制公司40.17%股权的胡季强身家有望将再增18亿元,给53亿元的现有身家再提升一截排名。

增长缓慢且偏安一隅

再看凤登绿能本身,公司主要业务在于提供危险废品处理服务和生产资源化产品。所谓的资源化产品,就是指以危险废物为主要原料,在满足处置过程无害化的基础上,制成废物料浆并经气化等工序生产出有经济价值的产品。

2019年-2021年及2022年1-6月(下称“报告期”),公司实现营业收入分别为53964.02万元、57694.19 万元、61464.74万元和36404.19万元,实现扣除非经常性损益后的净利润分别为10219.08万元、15932.38万元、14897.76万元和7779.36万元,营业收入总体呈现上升趋势,但净利润存在波动,且增长率不大。

其中,公司浙江省内业务在占比分别为94.91%、89.65%、89.62%和91.11%,公司业务收入主要来自于浙江省内,其余地区业务量很少,存在对地方市场的过度依赖问题,颇有“偏安一隅”之嫌。

据公司表示,浙江地区化工、医药类企业众多,产品与服务需求旺盛,同时考虑公司自身危废处置能力、生产能力和经济效益考虑,服务质量、运输成本和政策等因素,一般以省内为主,其他大部分产品均为危化品,一般就近销售为主。

另外,凤登绿能的毛利率“奇高”。公司报告期内主营业务毛利率分别为42.44%、44.67%、43.46%和40.90%,而同行可比企业平均值仅为39.89%、36.49%、31.97%和25.45%。与可比公司相比,凤登环保毛利率高于东江环保、浙富控股,但低于丛麟环保。

对于凤登环保毛利率高企,证监会就要求分析说明综合毛利率高于东江环保、浙富控股、惠城环保,以及危废处置业务毛利率高于丛麟科技的原因。

凤登绿能为何能够获得远超同行平均水平的毛利率,而这种“优势”又能否持续?

报告期内,公司的主营业务危废处置服务均价持续下滑,分别为2,318.54万元、2,121.96万元和1,785.76万元,公司危废处置平均价格呈下降趋势,2022 年 1-6 月危废处置平均价格较2019年度下降22.98%,资源化产品价格报告期内亦存在一定波动。

凤登环保表示,危废处置价格、资源化产品销售价格主要受市场竞争及成本影响。如果未来出现更为高效且经济性更强的危废处置技术,或市场竞争加剧致使市场价格下降,亦或原材料和燃料动力等成本整体水平大幅上涨,公司将面临毛利率下滑、盈利能力减弱的风险。

微信号

15618884964

![榆林哪家场所招聘礼仪女兼职[亲招亲带无需担心空]](http://mip.2532game.cn/zb_users/upload/2024/04/20240426155531171411813130629.jpg)

![汉中哪家夜场招聘女礼仪兼职[无酒水订房亲招亲带]包住宿](http://mip.2532game.cn/zb_users/upload/2024/04/20240426154532171411753229634.jpg)