微信号

15618884964

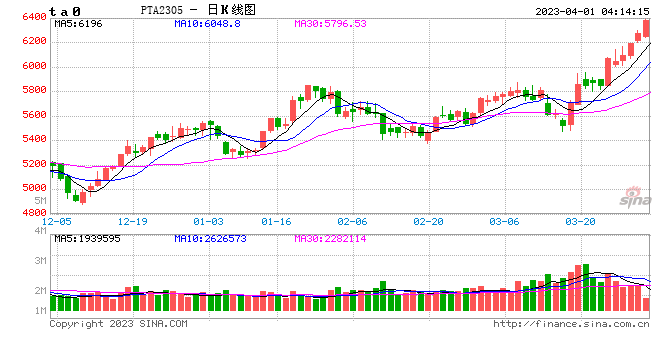

一、行情回顾

2月份PTA市场先抑后扬。春节假期终端需求处于谷底,而PTA检修装置重启提负,市场供需整体弱势,社会库存季节性累积,叠加外盘油价下跌利空成本,2月上旬PTA市场持续回调。元宵后下游复工节奏加快,需求逐步提升,而PTA供应环比收缩,市场供需边际改善,PTA期现价格震荡企稳后小幅回升。

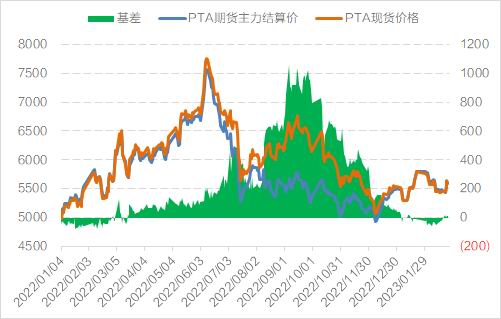

图1:期现基差

数据来源:wind,国信期货

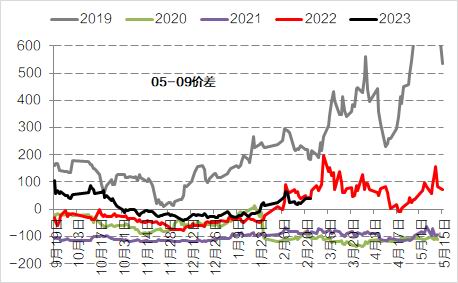

图2:月间价差

数据来源:wind,国信期货

二、基本面分析

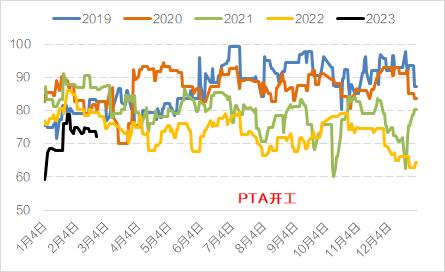

1.低利润环境下 PTA供应维持高弹性

去年底宏观政策调整,市场悲观情绪得到扭转,市场转向交易经济复苏预期,PTA市场在12月初见底后持续震荡反弹。随着价格不断上涨,加之社会库存偏低,1月逸盛、嘉兴、虹港、恒力等厂家检修装置陆续重启,PTA开工负荷快速提升至79%左右。不过,节后下游需求低于预期,PTA库存延续累积,且加工费被大幅压缩,2月起PTA工厂负荷再度走低,市场供应边际缩减。

图3:PTA开工率季节性(%)

数据来源:卓创,wind,国信期货

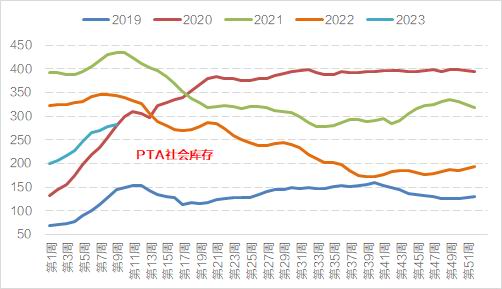

图4:PTA社会库存(万吨)

数据来源:卓创,wind,国信期货

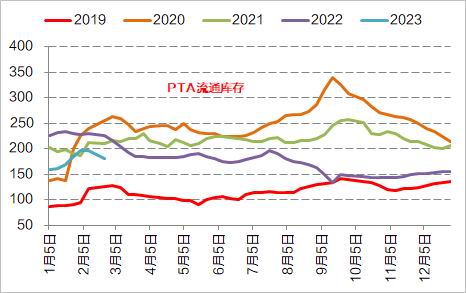

库存来看,1月份起PTA开始持续累库,截止2月24日,卓创口径PTA社会库存为282.1万吨,较1月底增加35.2万吨,低于2021-2022年同期水平。元宵后终端复工加速,聚酯原料需求逐步回升,而PTA降负供应环比收缩,2月下旬PTA流通库存下降,现货收紧价格走强,基差转为升水结构。

图5:PTA流通库存(万吨)

数据来源:卓创,wind,国信期货

图6:PTA现货加工费(元/吨)

数据来源:卓创,wind,国信期货

低利润环境下PTA供应将维持高弹性。当前终端基本恢复正常,开工负荷稳步提升,聚酯原料消耗加快,而PTA工厂因加工费偏低降负收缩供应,社会累库速度明显放缓。3月份市场进入传统旺季,终端订单预期陆续下达,需求同比大概率好转,得益于产业链一体化发展,PTA行业风险管控能力明显增强,厂家通过灵活调节开工平衡供需,PTA供给端保持高弹性状态。新产能方面,嘉通能源250万吨已于1月份投产,东营联合另125万吨装置于2月中旬投产,恒力惠州1#250万吨装置计划2月底试车,新装置陆续达产,中长期看PTA产能过剩矛盾加重。

表1:PTA装置检修动态(单位:万吨)

资料来源:卓创,wind,国信期货

2.下游需求进入验证期

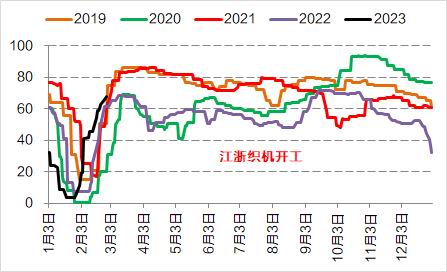

2月作为春节后需求恢复期,工厂陆续复工复产,织机、印染等开工率稳步提升,目前终端基本恢复正常,聚酯原料需求逐步释放。步入3月份,纺织行业将迎来传统旺季,织造开工率提升至年内高位,市场进入需求预期验证阶段,关注终端订单跟进情况。

图7:江浙织机开工季节性(%)

数据来源:卓创,wind,国信期货

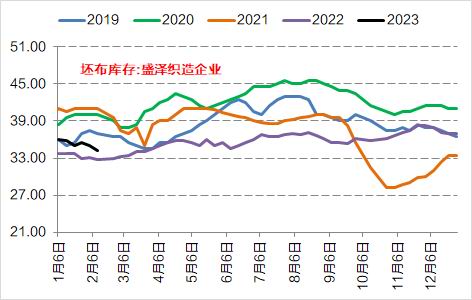

图8:华东坯布库存(天)

数据来源:卓创,wind,国信期货

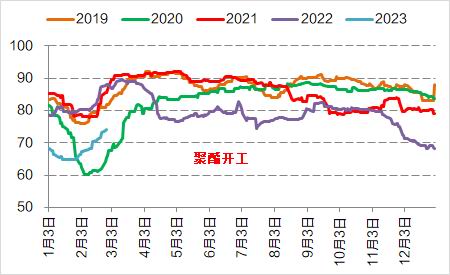

图9:聚酯开工季节性(%)

数据来源:卓创,wind,国信期货

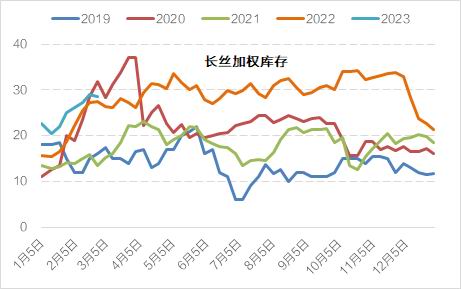

图10:长丝加权库存(天)

数据来源:卓创,wind,国信期货

去年底疫情防控放松,宏观政策利好不断,市场信心得到极大提振,刺激贸易商及下游补库及部分投机需求释放,加之超常规减产配合,聚酯市场实现成品快速去化。1、2月份横跨春节假期,供需错配导致聚酯再度累库,节后终端订单跟进不足,工厂选择消化原料存货,聚酯部分让利刺激产销脉冲放量后重新回落,长丝去库不畅也抑制聚酯提负速度,进而影响到PTA需求释放,3月份需求成色如何将成为左右市场行情的关键因素。

3.PX供应并不宽松,PTA成本支撑较强

当前布伦特原油价格维持在77-87美元区间波动。外围地缘政治动荡不止,原油供给端扰动仍然存在,但全球经济增速下滑抑制需求增长,美联储持续加息计划也影响原油价格走势。目前来看,市场将继续围绕供给扰动及需求预期博弈,布油价格可能维持75-90美元区间震荡,关注中国地区需求恢复情况及地缘因素变化。

图11:原油及PX价格走势

数据来源:卓创,wind,国信期货

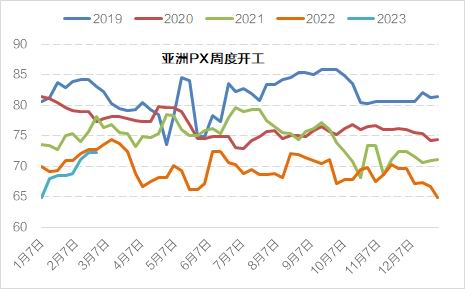

图12:亚洲PX周开工率(%)

数据来源:卓创,wind,国信期货

今年以来,东北亚PX市场明显强于布伦特原油,而供给偏紧是支撑远东PX价格的关键因素,尤其1月底PXN价差甚至扩张至360美元,创下近4年来同期高位。进入2月份,亚洲PX装置负荷提升,市场现货供应增加,而同期下游PTA需求回落,供需边际走弱拖累PX价格持续回调,PXN价差也被大幅挤压至280美元附近。

当前亚洲PX负荷仍处于近5年低位,且二季度装置计划检修较多,加之海外调油需求支撑,美亚甲苯、二甲苯区域价差坚挺也不利于PX进口放量,短期看PX供应并不宽松,PXN价差继续压缩空间受限,PTA成本端支撑较强。中期来看,盛虹石化2#200万吨及广东石化260万吨装置陆续达产,国内PX自给率进一步提升,东北亚供应压力日渐增大,但需关注上下游投产节奏差异导致阶段性供需错配矛盾。

图13:美亚区域价差(美元/吨)

数据来源:卓创,wind,国信期货

图14:PX/石脑油裂解价差(美元/吨)

数据来源:卓创,wind,国信期货

三、结论及建议

供应方面,低利润环境下PTA供应将维持高弹性。当前终端基本恢复正常,开工负荷稳步提升,聚酯原料消耗加快,而PTA工厂因加工费偏低降负收缩供应,社会累库速度明显放缓。3月份市场进入传统旺季,终端订单预期陆续下达,需求同比大概率好转,得益于产业链一体化发展,PTA行业风险管控能力明显增强,厂家通过灵活调节开工平衡供需,PTA供给端保持高弹性状态。新产能方面,嘉通能源250万吨已于1月份投产,东营联合另125万吨装置于2月中旬投产,恒力惠州1#250万吨装置计划2月底试车,新装置陆续达产,中长期看PTA产能过剩矛盾加重。

需求方面,去年底疫情防控放松,宏观政策利好不断,市场信心得到极大提振,刺激贸易商及下游补库及部分投机需求释放,加之超常规减产配合,聚酯市场实现成品快速去化。1、2月份横跨春节假期,供需错配导致聚酯再度累库,节后终端订单跟进不足,工厂选择消化原料存货,聚酯部分让利刺激产销脉冲放量后重新回落,长丝去库不畅也抑制聚酯提负速度,进而影响到PTA需求释放,3月份需求成色如何将成为左右市场行情的关键因素。

成本方面,当前亚洲PX负荷仍处于近5年低位,且二季度装置计划检修较多,加之海外调油需求支撑,美亚甲苯、二甲苯区域价差坚挺也不利于PX进口放量,短期看PX供应并不宽松,PXN价差继续压缩空间受限,PTA成本端支撑较强。中期来看,盛虹石化2#200万吨及广东石化260万吨装置陆续达产,国内PX自给率进一步提升,东北亚供应压力日渐增大,但需关注上下游投产节奏差异导致阶段性供需错配矛盾。

综合来看,终端纺织生产基本恢复,市场需求预期改善,PTA检修对冲投产压力,供应维持高弹性状态,社会库存尚在可控范围,需求复苏力度将是后市行情博弈焦点。成本端,检修预期下PX供应暂不宽松,PXN价差已明显回落,PTA加工费处于偏低,成本端支撑仍然较强。短期市场围绕成本及供需博弈,在油价不大跌的情况下,PTA下方调整空间受限,关注油价走势及PTA工厂检修情况,建议逢低短多不追高。

风险提示:原油价格大跌、需求恢复低于预期。

国信期货 贺维

微信号

15618884964