微信号

15618884964

“一场等待发生的事故”!货币市场基金疯狂“吸金”,将引爆下一个雷区?

来源:华尔街见闻 韩旭阳

储户们是觉醒了,但对于美联储来说,这一隐忧可能仍是“房间里的大象”。

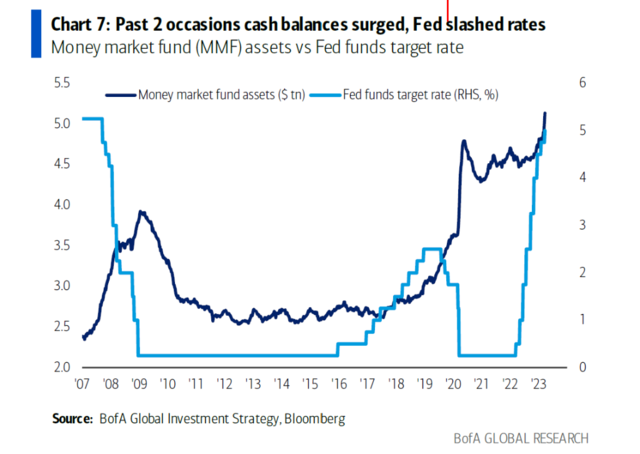

目前,美国货币市场基金吸引了大量资金涌入,市场普遍认为,这种趋势不太可能很快结束,并有可能进一步加剧银行体系的压力。

货币市场基金主要投资于短期政府债券等无风险资产。随着美联储大举加息,这些基金现在平均能够提供超过4%的年化回报率,远远超过了传统银行存款。

最关键的是,流入货币基金中的大部分现金来自于银行存款,最终却完全流向了银行体系之外——即美联储的隔夜逆回购工具。

分析师认为,预计美联储不会调整这一工具以使这些现金重新注入银行体系。这就意味着,硅谷危机所带来的影响远远没有结束,一场规模可能更大的挤兑风暴仍在酝酿之中。

货币市场基金疯狂“吸金”

随着美联储在过去一年大举加息,货币市场基金的回报率已经远远超过了银行支付给储户们的利率水平,并且还更具安全性。那些过去只能在银行账户上赚取0.5%收益的人,如今在货币市场基金上可以赚取超过4%。

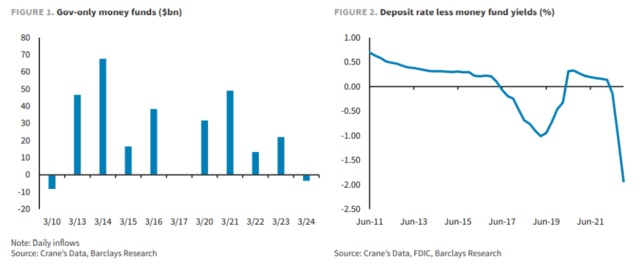

硅谷银行引爆的危机更是将该市场的资金流入推向了最高潮:自3月初以来,货币市场基金已吸引了超过3400亿美元的资金流入,其资产在本月达到了4.3万亿美元的创纪录高点。截至3月22日当周,面向散户的零售端货币市场基金资产升至1.86万亿美元,创历史新高;同时期流入总体货币市场基金的资金量为1170亿美元,创下2020年初以来单周纪录。

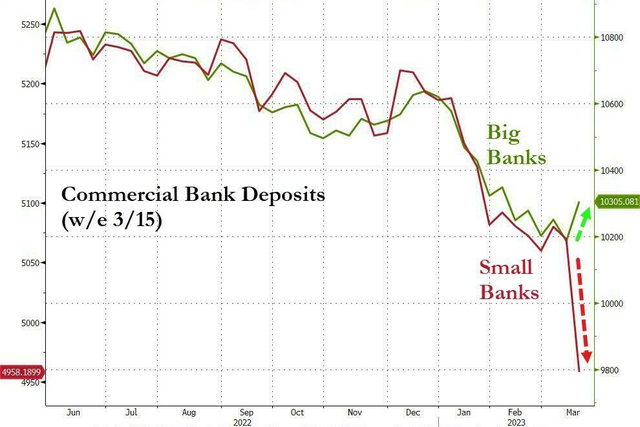

美联储的数据还显示,在3月的前两周,受小型银行资金外流的影响,美国的整体银行存款减少了1610亿美元。

这种趋势引起了美国财长耶伦的注意,她周四就该行业的“结构性脆弱”发出了警告。耶伦在美国全国商业经济协会主办的一次会议上表示:

如果说有哪个领域的金融体系在挤兑和低价出售方面的脆弱性是明确的,那就是货币市场基金。

货币市场和开放式基金带来的金融稳定风险尚未得到充分解决。

专家已经警告称,这种趋势将进一步威胁到银行业的稳定,特别是规模较小的地区性银行,因为它们最没有能力提高提供给储户的利息。

货币市场基金的钱流向了哪里?——隔夜逆回购工具ON RRP

最关键的是,流入货币市场基金中的大部分现金来自于传统的银行存款,最终却完全流向了银行体系之外。

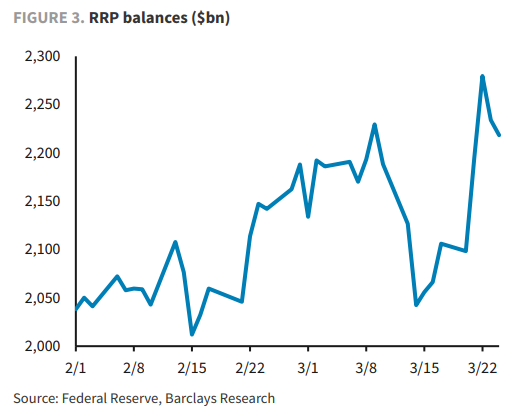

华尔街见闻此前提及,货币市场基金是美联储隔夜逆回购工具(ON RRP)的“重度使用者”,该工具为隔夜存放在央行的现金提供了丰厚的利率。非银行贷款人,如货币市场基金、联邦住房贷款银行等机构作为联邦基金市场上的重要贷方,没有资格赚取IORB(准备金余额利率)的利息,但愿意以低于IORB的利率放贷。

因美联储引入了RRP工具,充当联邦基金利率的下限。如果联邦基金利率低于逆回购利率,那么非银机构就会选择将钱借给美联储,最终使得市场资金紧张,联邦基金利率上升。最近几周,RRP工具的使用量大幅攀升,每日规模约为2.3万亿美元,比2月底的平均水平高出约700亿美元。

美国达特茅斯学院经济学教授、前美联储经济学家 Andrew Levin 认为,现金源源不断地流入货币市场基金,再流入美联储的RRP工具,是“一场等待发生的事故”。

他警告称,如果更多储户将资金流入货币市场实体,这些资金最终会被存放在美联储,那么小型银行将面临更大的压力:

具有讽刺意味的是,美联储希望帮助银行体系保持其安全性,但它自己的常设贷款工具最终会成为这一切中的薄弱环节。

因为货币市场基金并不是吸收存款的机构,其资产如果不是放在美联储的工具中,仍然会在银行系统中。但他们对该机制的使用导致银行整体存款减少,并可能失去放贷的动力。

虽然在美联储的每轮加息周期中,资金通常都会从银行转向货币市场基金,但分析师担心,即使美联储结束货币紧缩并开始降低借贷成本,这种现象也可能会持续下去。历史的车轮将重复碾过,一次又一次银行挤兑将不断上演。

美联储极可能坐视不理

3月27日,巴克莱策略师 Joseph Abate 在报告中表示,预计美联储不会调整RRP工具使这些现金重新注入银行体系。理由有如下几点:

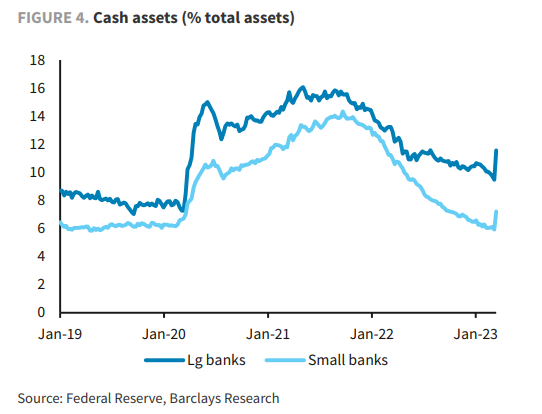

第一,从融资利率来看,没有迹象表明RRP工具的余额上升正在造成银行体系的储备短缺。实际上,银行储备在过去两周增加了超过3000亿美元。在硅谷危机发生之前之前,银行机构的余额就已经越来越少。

第二,由于银行储备分布不均,降低RRP可能无法保证现金最终会流入最需要资金的银行。实际上,随着存款的流动,离开RRP的准备金最终将流入全球系统重要性银行(GSIB),而不是小型银行机构。

Abate 认为,RRP余额还会增加多少取决于两个因素:一是货币基金流入的速度,以及货币基金终止其投资组合的意愿。后者取决于他们对美联储政策的展望和替代投资的供应,即非RRP投资,如票据和私营部门的回购。

如果美联储的紧缩周期在5月议息会议前结束,那么货币基金可能会将更多投资组合转向国债,前提是国债收益率比美联储的RRP工具更具吸引力,那么RRP余额会自行下降。但如果美联储迅速从紧缩政策转向宽松政策,短期国债收益率可能继续低于RRP利率,货币市场基金几乎没有理由从RRP中撤出。

Abate 指出,伴随着QT,较高的RRP余额将更快地消耗银行准备金。如果银行准备金下降得更快,它们就会更快变得稀缺,令银行的现状雪上加霜。

目前小型银行的现金余额已经比大型银行的现金余额要少得多。截至3月15日当周,银行存共款减少了1200亿美元,而25家最大银行的存款增加了近670亿美元。

Abate 表示,随着金融状况趋于稳定,银行对储备的需求应会下降,紧急借款应会减少,美联储的资产负债表应该缩减。但美联储过去的QT操作经验表明,只有当隔夜三方回购市场的利率高于RRP利率时,RRP的余额才会开始下降。在2018年,这足以在四个月内耗尽RRP余额。准备金供应的逐步收紧将把回购利率推至足够高的水平,从而吸引资金从RRP工具回到储备体系。

“这是第二波银行挤兑”

Abate 还补充道,银行正处于“两个阶段转变”(two-stage shift)的中间过渡阶段。在银行挤兑的第一阶段,存款在“偿付能力担忧”下从银行撤出。但随着这种担忧的消退;而第二个阶段主要由地区性银行和货币市场基金等安全资产之间的利差驱动,虽然挤兑速度更慢但杀伤力上要强劲得多。

他认为,“沉睡的储户”(sleepy depositors)已经在慢慢觉醒,越来越意识到了他们的存款机会成本、他们有能力在风险较低的货币市场基金中赚取更高的收益。他的基本情景是,鉴于存款利率的反应缓慢以及紧缩期间利率差距稳步扩大,货币基金余额将继续增加。

Abate 的数据显示,在美联储过去四轮的加息周期中,货币基金余额攀升了约20%,相当于约1万亿美元。在本轮周期中,货币基金余额已经增加了约6000亿美元,表明未来还会继续增加。

最近美国银行业的动荡也意味着,即使银行提高存款利率以更好地与货币基金竞争,储户也可能会被系统中的风险所吓倒。Abate 总结道:

第二波存款外流已经开始,我们预计银行将更加积极地争夺存款。

美国银行的 Mike Hartnett 认为,结束这一切的触发因素,只能是美联储开始降息。也就是说,无论是快是慢,银行挤兑将至少持续到美联储向市场投降并大幅降息,将金融系统重新推回到零利率政策的时代。

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

微信号

15618884964