微信号

15618884964

上周国际货币基金组织(IMF)下调全球经济展望,美国通胀指标好于预期。

市场方面,美股小幅反弹,道指周涨1.20%,纳指周涨0.29%,标普500指数周涨0.79%,欧洲三大股指全线上涨,英国富时100指数周涨1.11%,德国DAX 30指数周涨0.97%,法国CAC 40指数周涨1.75%。

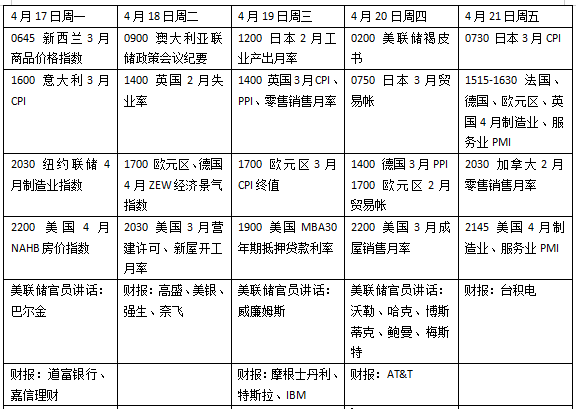

本周多位美联储官员将发表讲话,美联储将发布经济状况褐皮书,欧美公布4月采购经理人指数PMI,关注银行业风波对经济的初步影响,英国最新通胀有望回到10%以下。财报季进入第二周,高盛、美银等银行股,特斯拉、奈飞等各行业人气股将发布业绩。

关注美联储最新表态

美国财政部部长耶伦上周在出席IMF春季年会时表示,鉴于银行系统最近面临的压力,她对全球经济面临的下行风险保持警惕。不过耶伦认为,随着能源和食品价格趋于稳定,供应链压力继续缓解,全球经济状况比去年的预期要好。美国将继续采取措施,保持其金融体系的强大。

美联储会议纪要显示,多位官员因银行业危机曾考虑暂停加息,但委员会依然对通胀保持关注。美联储现在认为,从今年晚些时候开始,美国将出现轻度衰退,随后两年将出现复苏。

本周包括纽约联储主席威廉姆斯、美联储理事沃勒、鲍曼、库克等官员将迎来下月会议缄默期前的最后讲话,关注其对经济和货币政策前景的看法。美联储褐皮书也将发布,外界可从中寻找近期美国经济的最新变化。

数据方面,美国本周将发布数项制造业和房地产数据。高利率对制造业的压制使得采购经理人指数(PMI)持续处于萎缩区间,4月纽约联储、费城联储制造业指数或难改颓势;房地产市场方面,3月新屋开工和营建许可月率料继续降温。此外,初请失业金人数作为就业市场风向标也值得投资者留意。

财报季进入第二周,本周值得关注的公司包括高盛、摩根士丹利、美国银行等大型金融机构,阿莱恩斯西部银行等地区性银行也吸引了众人目光、奈飞、特斯拉等明星股同样是市场焦点。

原油与黄金

国际油价连续第四周上涨,国际能源署(IEA)警告称,OPEC+减产将使原油市场供应赤字比之前预期的更明显更提前。WTI原油近月合约周涨2.26%,报82.52美元/桶,布伦特原油近月合约周涨1.40%,报86.52美元/桶。

IEA在其月度报告中表示,预计到第三季度,全球石油市场原油供应量和需求反弹之间的缺口将达到每天200万桶。IEA署长比罗尔(Fatih Birol)认为,全球石油市场在2023年下半年将出现紧缩局面,这可能会推高油价至超过85美元/桶。

市场对高通胀及其对能源需求影响的担忧也有所缓解。Velandera Energy Partners董事总经理拉伊(Manish Raj)表示,“随着通胀峰值出现在后视镜中,交易员可以摆脱几个月来支撑石油贸易的宏观风险。与此同时,IEA报告表明,中国不仅仅有普通的需求增长,这是一次‘需求激增’。”

受加息预期影响,国际金价结束周线六连阳。纽约商品交易所6月交割的黄金期货价格收于2015.80美元/盎司,周跌0.48%。

上周国际金价盘中一度升至2020年8月高位,因为美元疲软、对经济衰退的担忧以及对美联储即将结束加息的预期提振了对贵金属的需求。“通货膨胀不会随着经济衰退而消失、历史性的地缘政治转变正在发生。”GoldSeek总裁斯皮纳(Peter Spina)评论道,“很难说黄金是否需要几周时间才能巩固,然后再次推高。短期内市场有超买迹象。通货膨胀率没有降至2%的目标,经济有望进入收缩阶段,滞胀的情况似乎正在发挥作用,这是黄金最乐观的情况。”斯皮纳将黄金的初始上行目标定为2300美元至2500美元。

英国通胀或回到个位数

数据显示,欧洲3月整体通胀进一步回落,但核心通胀止跌回升。多位欧央行官员上周提及加息的必要性。德国央行行长奈吉尔重申了紧缩周期将继续的立场,因为核心通胀率仍然很高。欧央行管委霍尔兹曼预计5月将加息50个基点。欧央行管委瓦斯莱则强调,潜在的通胀正朝着错误的方向发展,考虑5月会议上调25或50个基点,但现在决定下一次加息的规模是不明智的。

本周欧央行将发布上月货币政策会议纪要,有关经济和通胀前景的讨论或对未来的政策路径产生重要的影响。此外,欧洲将公布4月制造业、服务业PMI,虽然有银行业危机扰动,预计欧元区经济有望继续延续缓慢复苏的态势。

英国本周将公布最新通胀数据,市场预计整体消费者物价指数(CPI)将降至9.8%,自去年8月以来首次回落至个位数,但服务通胀率可能小幅上升。对于去年勉强避免衰退的英国而言,高通胀依然给经济带来不确定性,英国财政大臣亨特近日表示,最新的国内生产总值(GDP)数据表明,政府没有自满余地。

包括通胀在内的数据表现对英国央行的下次政策决定有重大影响。目前该行在暂停行动和加息25个基点的选项中摇摆,官员保留了选择余地。英国央行政策委员会委员腾雷罗上周出现IMF小组研讨会时表示,加息需要时间来抑制通货膨胀,重要的是不要在过去加息的影响逐渐显现时政策过度。

本周看点

微信号

15618884964