微信号

15618884964

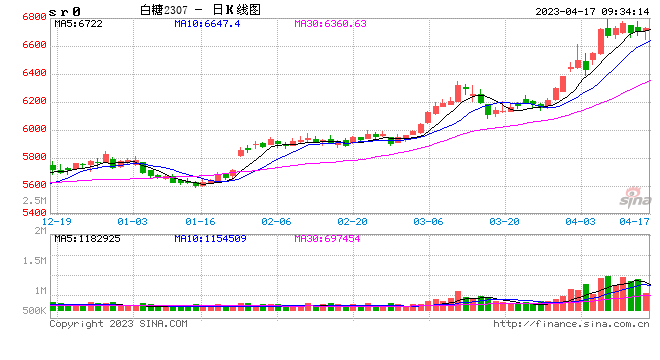

白糖: 巴西压榨进度主导未来原糖情绪

原糖:本周原糖期价冲高后高位调整。泰国2022/23榨季截至4月4日,累计甘蔗入榨量为9388.44万吨,含糖分为13.32%,产糖率为11.74%,累计产糖量为1102.52万吨。3月下半月,巴西中南部地区甘蔗入榨量为438.6万吨,较去年同期的118.1万吨增加320.5万吨,同比增幅达217.37%;甘蔗ATR为104.28kg/吨,较去年同期的100.75kg/吨增加3.53kg/吨;制糖比为33.43%,较去年同期的11%增加22.43%;产乙醇4.57亿升,较去年同期的1.19亿升增加3.38亿升,同比增幅达284.36%;产糖量为14.6万吨,较去年同期的1.2万吨增加13.4万吨。

国内:目前现货报价6680-6740元/吨,较上周上涨160-180元/吨。配额内进口成本约6070-6150元/吨,进口利润470-540元/吨;配额外进口成本约7700-7860元/吨,内外价差1150-1240元/吨。

小结:伦敦白砂糖及原糖5月合约到期交割问题持续推升期价。泰国产量1102.5万吨,印度产量也趋于最终确认,难以提供新的出口量。未来看巴西压榨进度,截止3月下半月巴西14.6万吨 ,未来关注降雨对于压榨进度的影响。短期需求偏紧问题缓和后,一旦巴西进入压榨高峰期,物流问题是否会产生预期差影响着三四季度定价。国内农业农村部将产量预估调减33万吨至900万吨。现货方面终端采购节奏缓慢,产销区价格倒挂,成交以贸易点价为主。期货方面随着原糖期价调整,国内担忧情绪加剧,盘面表现谨慎,未来进口糖落实前价格有望保持强势,但政策端相关风险也在累积。19日结算部分合约保证金及涨跌停板有所调整,注意持仓风险

棉花:棉花补贴目标价格维持不变,棉价震荡调整

宏观:美国经济数据密集公布,5月加息25BP概率增加。

供应端:新疆地区棉花补贴目标价格维持不变,稳定棉农种植意愿。

需求端:全球棉花消费量预期环比基本持平,美国服装消费数据下降,需求端对棉价支撑仍然较弱。

进出口:我国纺织品及服装出口数据大幅好转,提振郑棉价格。

库存端:美国服装库存仍居历史高位,库存端压力较大。

小结:

国际市场方面:加息预期走强,服装消费数据环比下降,美棉价格承压。伴随着美国经济数据的陆续公布,市场预计5月美联储继续加息25BP的概率逐渐走强,且5月将会是本轮最后一次加息,对此市场预期较为一致,因此短期内美联储加息动态对于美棉价格的影响会逐渐减弱。除此之外,本周公布的美国服装零售数据表现较差,令美棉价格承压,此前美国服装类商品零售数据一直位于近年来历史同期高位,在美联储高利率状态影响下,美国服装消费意愿也在逐渐下降。预计在当前全球棉花供需宽松格局影响下,短期美棉价格承压运行为主。

国内市场方面:种植意愿得以稳定,出口数据超预期好转,郑棉价格震荡调整。本周五,市场高度关注的2023-2025年,新疆地区棉花补贴目标价格确定,仍维持18600元/吨不变,较大程度稳定棉农种植意愿。同时文件中规定,按照510万吨固定产量进行补贴,而本年度新疆地区棉花产量超610万吨,预计国家会陆续引导棉农将低效棉田改种粮食作物,长期来看,对棉价利好。终端出口方面,3月纺织品及服装出口数据超预期好转,作者认为其原因是因为去年基数较低,且国内疫情管控政策优化后,国内接出口订单进行生产然后再出口的时滞性较强导致,预计该现状可持续性较弱,本年度内需边际好转,外销受阻仍是主旋律,需求端对于棉价驱动因素逐渐减弱,郑棉价格震荡调整。

关注:新棉种植进度、种植期天气情况、美联储加息动态。

免责声明

本报告的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更,报告仅面向我公司客户中的专业投资者客户。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成所述品种的操作依据,投资者据此做出的任何投资决策与本公司和作者无关。

微信号

15618884964