微信号

15618884964

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

文/乐居财经 李礼

大学教师出身的李晓华再次迎来人生中的高光时刻。

4月4日,OLED蒸镀材料企业长春海谱润斯科技股份有限公司(以下简称“海谱润斯”)创业板IPO获受理,距离李晓华的上市目标又近了一步。

事实上,这不是李晓华第一次“觊觎”资本市场。早在2016年3月,李晓华创立的上达电子就已在新三板挂牌,令人遗憾的是,一年后上达电子便退市了。

彼时,刚刚成立两年的海谱润斯被寄予厚望,最终不负所托,海谱润斯于2023年向资本市场发起冲击。

近年来,海谱润斯的业绩稳步增长,然而,对大客户京东方的严重依赖却给海谱润斯的上市之路蒙上了一层阴影,与此同时,竞争力不及同行、产能利用率低等问题也成为了海谱润斯IPO路上不容忽视的存在。

一、存多起股权代持情况,IPO前估值缩水

海谱润斯的前身海谱润斯有限由李晓华、郭建华在2015年5月7日共同出资设立,注册资本1000万元,李晓华出资510万元,持股51%,郭建华出资490万元,持股49%。

海谱润斯有限设立后,经历多次股本及股权结构变化。值得关注的是,自2021年起,海谱润斯没能再获得增资,并且股权转让价格也整体走低。

2021年10月,中金启辰分别以1500万元向青岛松瑄和青岛松越各转让了海谱润斯60万股股份,转让价格为25元/股。按此计算,公司总股本8000万股,估值为20亿元。

但2022年6月到2022年10月,海谱润斯的股权转让过程中,资本针对海谱润斯股权的交易价格均为22.5元/股,公司估值也从20亿元降至18亿元。

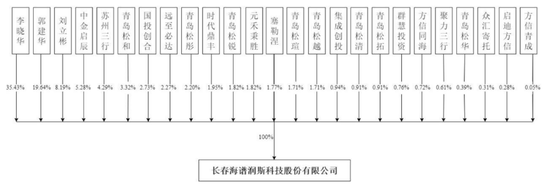

IPO前,海谱润斯共有25名股东。包括3名自然人股东,22名机构股东。

其中,李晓华直接持有海谱润斯35.43%的股份,通过群慧投资间接持股0.28%,通过员工持股平台塞勒涅间接持股0.24%,合计持有比例为35.94%,为海谱润斯第一大股东及控股股东。李晓华作为海谱润斯创始人,长期担任海谱润斯法定代表人、董事长。

郭建华直接持股19.64%,通过塞勒涅间接持股0.27%,合计持股19.91%。现任海谱润斯董事、总经理。

青岛松和、青岛松彤、青岛松锐、青岛松瑄、青岛松越、青岛松清、青岛松拓、青岛松华的基金管理人均为青岛青松创业投资集团有限公司,以上股东存在一致行动关系,合计持股12.97%。

苏州三行、聚力三行、众汇寄托的基金管理人均为北京三行资本管理有限责任公司,这三家股东存在一致行动关系,合计持股5.21%。

另外,持有5%以上股份或表决权的股东还包括中金启辰和刘立彬,分别持股5.28%、8.19%。

乐居财经《预审IPO》注意到,海谱润斯存在多起股权代持情况。

李晓华曾通过郭建华、赵会芬、陈晶代持股份。其中,海谱润斯创始股东之一郭建华代李晓华持有19%股份,代持时间从2015年5月至2016年12月,共计一年零七个月,公司给出的代持原因是为未来引进人才预留股权的需求。

海谱润斯财务负责人赵会芬代李晓华持有51%股份,代持时间从2016年3月至2016年12月,共计9个月。代持原因是李晓华常居深圳,为便于提升管理决策效率,将股权登记至赵会芬名下。

郭建华的弟媳陈晶代李晓华持有7.91%股份,代持时间从2017年12月至2019年11月,将近两年。代持原因是为便于后续继续用于引进和激励人才。

二、一笔出资瑕疵,引出李晓华另一家上市公司

据招股书,海谱润斯实际控制人李晓华于2017年11月向海谱润斯有限投入价值共计979.45万元的设备,计入了海谱润斯有限资本公积。

2019年7月,根据海谱润斯有限股东会作出的决议,海谱润斯有限注册资本由1205.94万元增加至6499.00万元;其中新增部分由资本公积5293.06万元转为实收资本。

因李晓华向海谱润斯有限投入的设备实际权属人为上达深圳,李晓华无权办理前述设备的财产权转移至海谱润斯有限的手续,导致海谱润斯有限2019年7月资本公积金转增的部分注册资本存在瑕疵。

对此,海谱润斯整改和补救措施是,李晓华将原有设备置换为以货币出资979.45万元,公司原有股权结构不发生改变。同时,公司向上达深圳购买上述原以实物出资的设备,并支付实际购买日之前的租金。

2019年8月28日,李晓华向海谱润斯有限支付了置换实物的货币出资款979.45万元。

就上述出资瑕疵,海谱润斯表示,公司实际控制人李晓华已采取相应补救措施,相关出资瑕疵已得到弥补;此出资瑕疵及瑕疵弥补事宜不会对公司资产及现有的股本结构造成实质性影响,对公司本次发行上市亦不会构成实质性障碍。

李晓华与上达深圳存在怎样的联系?

据了解,上达电子(深圳)股份有限公司(以下简称“上达电子”)是一家柔性电路板企业,成立于2004年,曾于2016年3月在新三板挂牌,一年后退市。上达电子是李晓华弃教从商后一手创立的企业。

1982年,数学专业出身的李晓华,毕业之后在吉林省光机学院任职大学教师,直到1990年,作为经济特区的深圳,迎来了电子信息产业蓬勃发展的大好时机,李晓华弃教从商投身电子业,并于2004年创立上达电子,从2007年开始,上达电子成为京东方的战略合作伙伴。2015-2016年,这家公司对京东方的销售收入分别为5.72亿元、7.78亿元,分别占当期销售收入的94.11%、93.06%。

作为创始人,李晓华一直担任上达电子的法定代表人、董事长。招股书中提到的上达深圳并没有注释全称,根据推断,上达深圳应该指的是上达电子(深圳)股份有限公司,或其下属公司。

也就是说,李晓华与京东方早已建立了坚实的合作伙伴关系,这也为海谱润斯与京东方的合作做好了铺垫。目前,京东方已成为海谱润斯第一大客户,近三年的营收贡献占比达90%左右。

三、京东方贡献近九成营收,既是第一大客户又是原料供应商

海谱润斯主要从事OLED蒸镀材料技术研发、生产、销售和提纯服务,这是使OLED面板实现发光的核心功能材料,决定了OLED面板的显示质量。

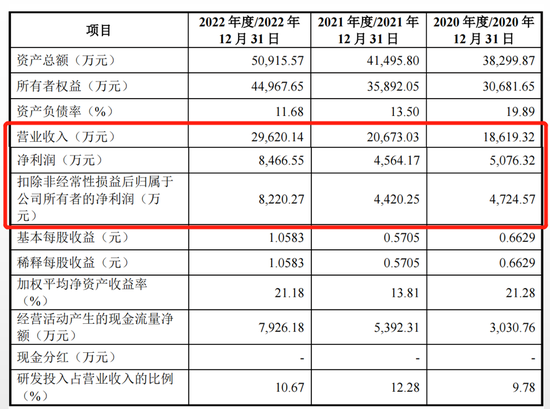

2020-2022年,海谱润斯的营业收入分别为1.86亿元、2.07亿元、2.96亿元;净利润分别为5076.32万元、4564.17万元、8466.55万元。2021年净利润有所下滑,但2022年却同比增长85.5%。

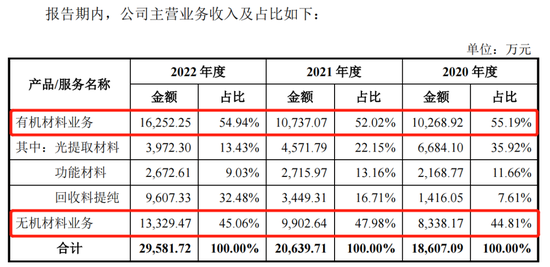

海谱润斯的产品和服务按照材料的性质主要可划分为有机材料业务和无机材料业务,下游客户包括京东方、天马集团、华星光电;采用公司产品生产的面板已用于华为、苹果、荣耀、OPPO、Vivo等知名品牌的终端设备。

从营收占比来看,有机材料业务营收占比稍高,2020-2022年,其营收占比分别为55.19%、52.02%、54.94%;无机材料业务营收占比分别为44.81%、47.98%、45.06%。

然而,海谱润斯亮眼的业绩严重依赖京东方这棵“大树”。

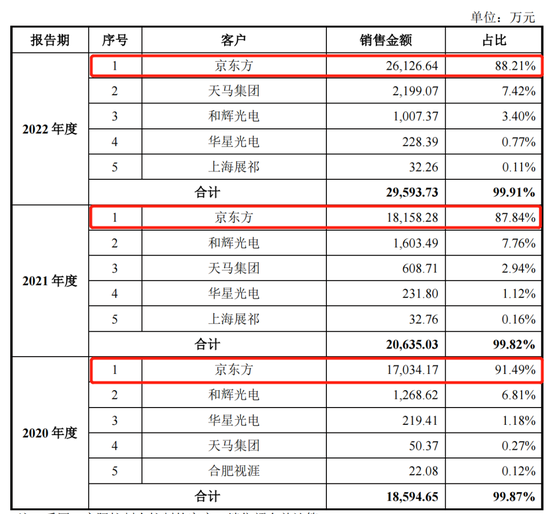

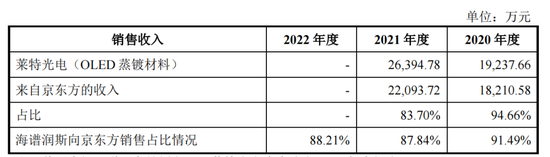

报告期内,大客户京东方为海谱润斯贡献了九成左右营收。2020-2022年,京东方稳居海谱润斯第一大客户位置,为海谱润斯贡献营收分别为1.7亿元、1.82亿元、2.61亿元,占比分别为91.49%、87.84%、88.21%。第二大客户的营收占比远远低于京东方,2020-2021年这两年,和辉光电稳坐海谱润斯的第二大客户,营收占比也仅为6.81%、7.76%。2022年,海谱润斯的第二大客户天马集团的营收占比为7.42%。

IPO公司对单一大客户严重依赖问题是监管层审核的重点,如果大客户经营出现重大利空可能会直接影响到IPO公司业绩。

海谱润斯在招股书中表示,如果京东方的经营状况不佳或公司无法及时满足客户需求,导致京东方对公司OLED蒸镀材料的需求量降低或调整采购单价,可能对公司经营业绩造成较大影响。

近日,京东方发布了2022年财报。2022年,京东方实现营收1784亿元,同比下滑19.28%;归母净利润75.51亿元,同比下滑70.91%,扣非净利润由盈转亏,全年亏损22.29亿元;经营活动现金流净额430亿元,同比下滑31.38%;毛利率11.7%,上年同期为28.84%。

去年面板行业一直处于景气低谷,京东方、TCL科技等头部企业都面临盈利压力,出现了利润大幅下滑的情况。虽然,2022年京东方对海谱润斯的采购金额并没有下降,但大客户的业绩承压同样也给海谱润斯带来不小的压力。

乐居财经《预审IPO》发现,京东方不仅是海谱润斯的第一大客户,还是其原材料供应商,海谱润斯向京东方采购ITO基板及银蒸镀回收料等。

2020年,京东方是海谱润斯第三大供应商,采购金额为382.16万元,占比为4.50%;2021-2022年,京东方是海谱润斯第五大供应商,采购金额分别为313.67万元、496.95万元,占比分别为2.79%、3.49%。

四、同行竞争中处于下风,产能利用率低却仍要募资扩产

值得一提的是,海谱润斯在与同行的竞争中也处于下风。

招股书中显示,莱特光电成立于2010年,与海谱润斯一样,主要从事OLED有机材料的研发、生产和销售,并且双方的最大客户均为京东方,2021年莱特光电来自京东方收入为2.21亿元,营收占比为83.70%;海谱润斯来自京东方收入为1.82亿元,营收占比87.84%。可以看出,两家公司的背景相似度较高,然而,海谱润斯却没有表现出强于对手的竞争力。

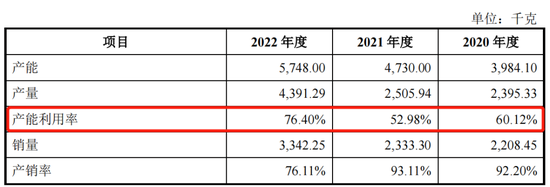

2021年海谱润斯有机材料的产能为4730千克,产能利用率为52.98%,带来收入1.07亿元;而莱特光电类似产品的产能为1862千克,产能利用率为100.9%,收入2.64亿元。同年,海谱润斯有机材料毛利率为60.13%,莱特光电同类产品毛利率高达79.96%,高出前者近20个百分点。由此可见,海谱润斯产能利用率和毛利率这两个指标都不及莱特光电。

与此同时,目前国内OLED蒸镀材料表现出多种业态共存,其中不乏面板厂商向上游延伸扶持自己的材料企业,比如维信诺(002387)集团体系成立了鼎材科技进行OLED蒸镀材料的研产,华星光电成立子公司华睿光电进行OLED蒸镀材料开发,这些背靠下游巨头的竞争对手在完成技术突破并量产后可以获得稳定的订单。

在此背景下,海谱润斯所面对的竞争环境将更加艰难。

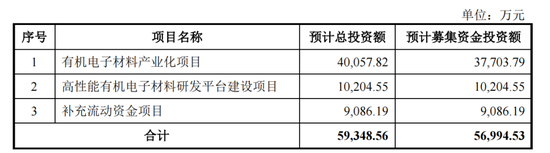

在招股书中披露的募资计划中,海谱润斯拟募资5.9亿元,其中3.77亿元用于有机电子材料产业化项目,1.02亿元用于高性能有机电子材料研发平台建设项目,9086.19万元用于补充流动资金项目。

然而上文也提到,海谱润斯的产能利用率并不高。2020-2022年,其产能利用率分别为60.12%、52.98%、76.40%。

对于公司2020年、2021年产能利用率较低的原因,海谱润斯解释称,一方面,公司根据市场情况和客户订单制订生产计划,由于客户订单在各年间的分布存在差异,为了保证供货的及时性,公司规划的总体产能较高,以满足订单峰值期间的生产需求,故而存在部分月份的设备利用率较低的情形;另一方面,由于公司产品种类、型号繁多的影响,部分产线在一段时间仅用于专用型号产品的生产,亦使得设备存在一定的空置时间,从而影响了产能利用率。

让人不解的是,在公司产能利用率并不高的情况下,海谱润斯却要募资扩产,募资的合理性令人质疑。

不过,海谱润斯也在招股书中称,长期来看,我国OLED蒸镀材料行业具备很大的发展机遇。从市场需求而言,智能终端设备的广阔市场对上游OLED面板和材料行业形成了有力带动,未来全球OLED产能逐步向中国转移,国内OLED面板企业出货量将快速提升,同时随着其生产良率的提升,对OLED蒸镀材料的需求将大幅增加,国内OLED材料行业有望迎来国产化的广阔发展空间。

微信号

15618884964