微信号

15618884964

基本观点:

2022年鸡蛋养殖利润平稳运行,利润微薄导致养殖户补栏积极性不高,在产蛋鸡恢复缓慢,供应压力不大,叠加高饲料成本的支撑,2023年一季度鸡蛋产区均价在4.66元/斤,创往年历史新高。

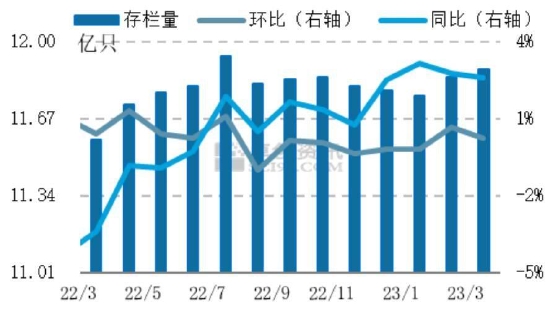

据卓创资讯最新数据显示,2023年3月全国在产蛋鸡存栏量约为11.88亿只,环比增0.25%,同比增幅2.59%。进入二季度,在产蛋鸡存栏量和市场需求均有增加预期。供应方面,4-6月份在产蛋鸡存栏量主要是2022年12月-2023年2月补栏的鸡苗,从去年鸡苗销量来看,二季度在产蛋鸡存栏量虽有增加,但幅度不大,预计4月新开产蛋鸡数量增幅有限,同时淘汰鸡出栏量或环比增多,因此在产蛋鸡存栏量仍处低位,鸡蛋供应量维持略紧局面,预计蛋价仍高于往年同期。3月以来玉米、豆粕价格大幅下挫,蛋鸡养殖饲料成本震荡走低。同时蛋价处于历史同期高位,目前中小蛋鸡养殖企业养殖利润继续延续较高水平。年后鸡苗及青年鸡补栏积极性较高,后备鸡占比或仍有增加趋势,预计2023年下半年在产蛋鸡存栏量将会呈现缓慢恢复性增长趋势,远月蛋价偏空预期浓厚,期货盘面整体呈近强远弱态势。需求方面,后续有五一、端午假期等利好加持,或促进鸡蛋流通,所以二季度整体需求较一季度有增加。不过随着天气逐渐转暖,鸡蛋的存储周期缩短,生产及流通环节库存降低,对蛋价有一定利空效应,多重因素叠加,鸡蛋价格涨跌均受限,或维持窄幅震荡为主。

一、期现货市场行情回顾

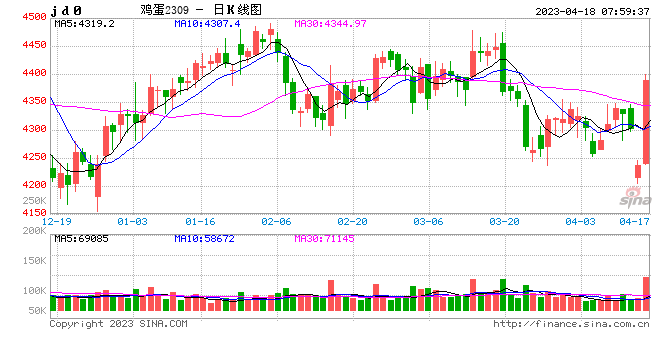

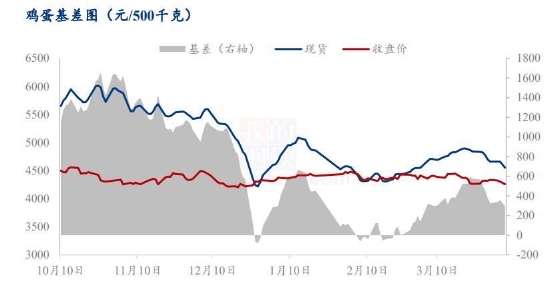

据Mysteel数据监测,一季度鸡蛋主产区均价在4.66元/斤,较近五年同期平均值3.79元/斤,增幅22.96%。1月份产区蛋价先涨后跌,主产区均价在4.78元/斤,同比上涨11.42%,月前期受节前备货带动蛋价上行,随着备货结束,各大企业放假,市场逐步进入休市状态,蛋价有所回调。2月份进入需求淡季,蛋价震荡走弱,主产区均价在4.42元/斤,环比下跌7.53%,同比涨幅17.24%,月内终端以消化节日库存为主。3月份虽仍处于需求淡季,但前期库存基本消化,消费者采买力度有增加,主产区均价4.75元/斤,环比涨幅1.03%,同比上涨13.10%。近期市场新开产蛋鸡数量增加,供应量微增,终端需求略显疲软,各环节交投谨慎,库存增加,现货蛋价承压下跌。受现货市场牵制,4月初期货05合约盘面呈增仓下行态势,清明过后盘面跌破4300元/500千克,基差仍处相对高位运行。3月以来玉米、豆粕价格大幅下挫,蛋鸡养殖饲料成本震荡走低。同时蛋价处于历史同期高位,目前中小蛋鸡养殖企业养殖利润继续延续较高水平。年后鸡苗及青年鸡补栏积极性较高,后备鸡占比或仍有增加趋势,预计2023年下半年在产蛋鸡存栏量将会呈现缓慢恢复性增长趋势,远月09合约提前反映后市偏空预期,大幅下挫,期货盘面整体呈近强远弱态势。

全国鸡蛋主产区均价走势图

数据来源:我的农产品网

鸡蛋期现基差走势图

数据来源:我的农产品网

鸡蛋期货活跃合约走势

数据来源:文华财经

数据来源:文华财经

二、主要影响因素分析

(1)终端消费趋于平稳 产区发货量或仍处低位

据卓创数据统计,3月主产区代表市场日均发货量为567.85吨,环比减幅0.70%,同比减幅8.21%。3月市场整体需求平平,终端消费趋于平稳,各环节顺势购销,参市心态相对谨慎,各产区发货量较2月变化不大,部分略减。3月主销区代表市场鸡蛋日均总销量1078.13吨,环比增2.02%,同比增4.46%,截至3月31日,月内总销量为33422.10吨。3月份随着春节期间的家庭库存消化完毕,终端消费有所增加。另外中上旬受产区蛋价继续上涨提振,下游经销商采购积极性有所提升,市场需求逐渐好转。下旬随着蛋价涨至阶段性高位,销区市场高价走货减慢,加之南方空气湿度增大,业者担忧质量问题,采购积极性减弱。综合来看,3月市场需求整体略有提升,销区市场鸡蛋销量小幅增加。后期看,4月终端需求仍显一般,同时受供应量低位限制,预计4月产区发货量或仍处低位。蛋价底部支撑较强。

全国主产区代表市场月度发货量统计图

数据来源:卓创资讯

全国代表城市销量统计图

数据来源:卓创资讯

(2)3月在产蛋鸡存栏量微增,后备鸡占比有增加趋势

3月多数地区蛋鸡产蛋率维持稳定,少数地区受气温回升影响,产蛋率略有提升,但由于春季温差较大,少数地区鸡群流感疫病增加,产蛋率小幅下降。根据卓创资讯数据统计,截至3月末,全国主产区高峰期产蛋率为92.17%,环比上升0.04个百分点,同比上升0.37个百分点。3月主产区代表市场平均空栏率11.78%,环比下降0.34个百分点。3月蛋价仍然处于同期高位,蛋鸡养殖盈利尚可,养殖单位多顺势补栏鸡苗与青年鸡,淘鸡积极性整体一般,因此3月空栏率环比下降。预计二季度空栏率将继续下滑。

根据卓创资讯数据统计,2023年3月全国在产蛋鸡存栏量约为月全国在产蛋鸡存栏量约为11.88亿只,环比增0.25%,同比增幅2.59%。3月新开产的蛋鸡主要是2022年11月前后补栏的鸡苗,由于月内蛋价高位回落,加之饲料成本持续高位,养殖单位补栏积极性下降,鸡苗销量环比减4.41%,因此月内新开产蛋鸡数量有限。从淘汰鸡情况来看,3月上旬养殖单位淘鸡积极性普遍不高,中旬以后有所提升,月内淘汰鸡出栏量虽增加,但幅度不大。综合看来,3月新开产蛋鸡数量略多于淘汰鸡出栏数量,因此在产蛋鸡存栏量小幅增加。3月份鸡蛋均价环比上涨,各环节余货不多,上半月养殖单位淘鸡积极性不高,下半月好转,老鸡出栏量先减后增,总量较2月增加,450日龄以上老鸡占比9.58%,环比减少0.07个百分点。节后蛋价仍处同期较高位,加之近期饲料成本下降,补栏积极性较高,120日龄以下后备鸡占比14.92%,环比增加0.23个百分点。3月蛋市整体供应量仍处低位,主产蛋鸡占比环比略减,120-450日龄产蛋鸡占比75.50%,环比减少0.16个百分点。后市看,春节前后老鸡出栏量或有增加,预计后期占比或低位稍增;鸡苗及青年鸡补栏积极性尚可,预计后备鸡占比或仍有增加趋势。

全国在产蛋鸡存栏

数据来源:卓创资讯

主产区蛋鸡存栏结构

数据来源:卓创资讯

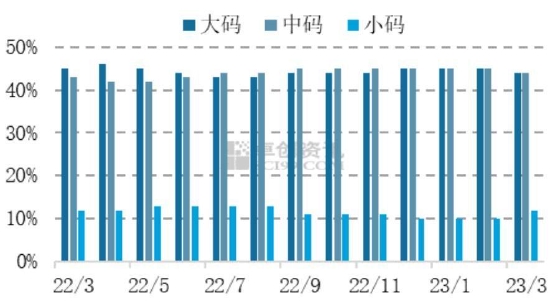

截至3月末,全国主产区代表市场大码鸡蛋平均占比44%,中码鸡蛋平均占比44%,均环比减少1个百分点;小码鸡蛋平均占比12%,环比增加2个百分点。3月整体待淘适龄蛋鸡依旧不多,加之养殖利润较少,养殖单位淘鸡积极性不高,而农贸市场和屠宰场对高价货源接受能力有限,整体需求欠佳,淘汰鸡实际出栏量有限。另外受制于前期饲料成本高,养殖单位上苗积极性不高,3月新开产蛋鸡虽有增加,但增幅有限。综合来看,短期内大、中码鸡蛋仍占据主力,小码蛋货源稍有增加,但仍旧不多。从新增产能来看,2023年4月份新开产蛋鸡主要是2022年12月份前后补栏的鸡苗,12月份鸡苗补栏量环比减幅2.86%。因此,2023年4月份新开产蛋鸡数量较3月减少。淘汰鸡方面,受清明及五一假期影响,4月份养殖单位淘汰老鸡积极性提升,淘汰鸡出栏量或环比增多。淘汰鸡出栏量大于新开产蛋鸡数量,因此4月份理论在产蛋鸡存栏量或略减,短期鸡蛋供应略紧的局面难有缓解。2023年5月份理论在产蛋鸡存栏量或略减,6月份或增多。

大中小码蛋占比图

数据来源:卓创资讯

在产蛋鸡趋势预测

数据来源:卓创资讯

(3)淘汰鸡出栏量小幅增加

据卓创资讯数据统计,3月全国淘汰鸡月均价6.33元/斤,环比涨幅10.47%,同比涨幅31.33%。3月卓创资讯对全国13个重点产区22个代表市场的淘汰鸡出栏量进行监测统计,月内总出栏量185.64万只,环比涨幅3.78%,同比跌幅13.48%。2月份淘汰鸡出栏量处于节后低水平,3月份较2月恢复性增多,但低于往年同期。3月适龄老鸡较春节后相比略有增多,但中上旬由于鸡蛋与淘汰鸡价格均呈现上涨趋势,养殖单位淘汰老鸡积极性不高。下旬蛋价易跌难涨,养殖单位淘汰老鸡积极性提高,淘汰鸡出栏量小幅增多。其中东北、山东、江苏、西南部分市场淘汰鸡出栏量环比增多。综合来看,养殖单位淘鸡意向不高使得3月淘汰鸡出栏量增幅不大。卓创资讯对全国的14个重点产区20个代表市场的淘汰鸡日龄进行监测统计,3月底淘汰鸡平均淘汰日龄524天,较2月底延后1天。养殖收益尚可,养殖单位淘汰老鸡积极性不高。

4月份进入淘汰期的蛋鸡应为2021年11-12月份补栏的鸡苗,此阶段鸡苗销量环比小幅增多4.40%,因此4月份适龄老鸡有增加可能。但目前鸡蛋与淘汰鸡价格均处于同比偏高水平,养殖盈利尚可,养殖单位淘汰老鸡意向暂时难以明显提高,因此预计4月份淘汰鸡供应量增幅不大,或依旧呈现环比增多但同比偏低的情况。需求方面,4月底有劳动节需求拉动,农贸市场销量或前后均有增加可能。但屠宰企业产品消化仍不理想,依旧存在抵触高价货源现象。综上所述,预计4月份全国淘汰鸡供应量增加有限,需求量仅在月初及月末有增多可能,价格或呈现先跌后涨的变化趋势。5-6月份受蛋价影响较大,淘汰鸡价格或呈现先涨后跌的趋势。

淘汰鸡行情分析

数据来源:Wind、我的农产品网

(4)3月鸡苗销量继续增加 补栏积极性好转

3月份卓创资讯监测的18家代表企业商品代鸡苗总销量约为4527万羽,环比涨幅5.77%,同比跌幅1.18%。3-4月份养殖单位多集中补栏,鸡苗需求较好,种鸡企业鸡苗销量继续提升,3月鸡苗销量继续增加。4月中下旬多数企业鸡苗排单放缓,但整体订单量尚可,预计4月份鸡苗销量波动幅度或有限。因养殖单位集中补栏高峰渐过,3月份鸡苗整体需求较前期减弱,种鸡企业排单较2月份均有不同程度放缓,鸡苗市场逐渐由供需大致相衡向供应略大于需求过渡。受需求减弱影响,鸡苗价格逐步下调。截至3月31日,3月商品代鸡苗均价为3.41元/羽,环比跌幅0.58%,同比涨幅1.79%。

目前多数企业鸡苗订单排至4月下旬至5月上旬,后期随着气温升高,养殖单位整体补栏积极性将下降,加之多数养殖单位补栏计划陆续完成,届时鸡苗需求将减弱。受此影响,预计4月鸡苗价格或逐步下调。按往年养殖单位补栏规律来看,5-6月养殖单位补栏积极性偏低,预计鸡苗价格仍有进一步下滑空间。

鸡苗销量对比图

数据来源:卓创资讯

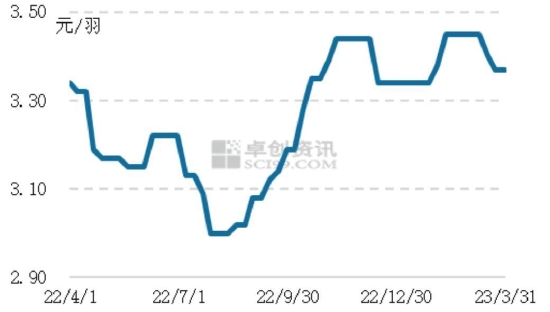

国内鸡苗价格走势图

数据来源:卓创资讯

(5)成本下降 利润平稳运行

据卓创资讯监测数据显示,3月单斤鸡蛋的饲料成本降至3.65元,环比跌幅3.69%,同比跌幅4.45%。据我的农产品网数据显示,截止4月7日,蛋鸡养殖成本为4.08元/斤,较前周上涨0.02元/斤,环比涨幅0.49%;养殖盈利为0.56元/斤,较前周下跌0.18元/斤,环比跌幅24.32%。全国玉米价格继续弱势运行,均价为2794元/吨。产区贸易业者心态悲观,后期新小麦上市、巴西进口等利空消息多,多意向近期变现离场,供应仍显充足。而下游加工方产品库存高位,终端需求欠佳,加之买涨不买跌的心理,采购谨慎,市场供应宽松。目前豆粕均价为3961元/吨。外盘CBOT大豆期价受全球大豆基本面支撑止跌回升,巴西大豆贴水价格跌至历史低位后,短期下跌动能衰减,转入震荡格局。加之在多数油厂出现亏损之后,经营压力陡增的情况下,部分油厂虽有豆粕挺价行为,但下游客户买兴奇差,导致豆粕库存快速累库,部分工厂权衡之后只能暂时先停机,豆粕供给压力一定程度上得到缓解。综合来看,玉米价格小降、豆粕涨幅较大,蛋鸡养殖成本环比小增。同时蛋价环比下降,蛋鸡养殖盈利降幅明显。

蛋鸡养殖利润

数据来源:我的农产品网

鸡蛋价格与单斤鸡蛋饲料成本走势图

数据来源:我的农产品网

三、建议及风险因素

1、操作建议:

在产蛋鸡存栏量恢复性增加,需求端暂无亮点,多重因素叠加,鸡蛋价格涨跌均受限,或维持窄幅震荡为主,09合约大幅贴水,预期偏空,关注下方4200一线支撑。

2、重要监测点及风险因素:

(1)蛋鸡存栏、补栏量;(2)蛋鸡养殖利润;(3)蛋鸡淘汰情况;(4)贸易商收货、走货、库存情况;(5)全球宏观金融风险;(6)禽流感疫情,系统性风险。

华联期货 蒋琴

微信号

15618884964