微信号

15618884964

因投资物业、土地收购等资本性支出较多,京东产发流动性资金需求明显较高;京东工业2022年营收增长稳健,但较上年增速放缓

《投资时报》研究员 王子西

资本市场上,京东拟再次“落子”。

日前,京东集团(9618.HK)连发两则公告,拟分拆京东产发、京工工业于港交所独立上市。若成功IPO后,那么“京东系”上市公司将达7家(包括收购来的德邦物流)。而在京东产发、京东工业向港交所递交的A1申请文件中,两家公司的业务情况、具体经营业绩等也首露“真容”。

京东产发定位为现代化基础设施开发及管理平台,为全行业提供现代化标准仓库、智能产业园、数据中心等基础设施建设与运营的综合解决方案。因2022年收购公司并表、物业竣工等原因,全年京东产发收入突破20亿元,同比增幅近2倍,但收入近半仍来自京东系公司。且年度盈利几乎追平收入,高利润率背后或是“纸面富贵”——若剔除投资物业的公允价值变动带来的正向影响,公司年度亏损。

京东工业是工业供应链技术与服务提供商,且在中国MRO(非生产原料性质的工业用品)采购服务市场排名第一。业绩表现来看,京东工业2022年的营收增长稳健,但较上年增速放缓;近几年公司均正向盈利,但相比美国同行盈利能力还待提高。

而在京东集团公告拟拆分上市之前几天,阿里巴巴也宣布启动组织变革,内容包括新设立六大业务集团和多家业务公司,且具备条件后,业务集团和业务公司都有独立融资和上市可能。

对于电商巨头的举动,业内人士认为,有利于提高效率、提升组织灵活性。也有分析人士认为,京东集团分拆产发及工业,是一种互利互赢举动,既能让总部聚焦投资组合管理等,也便于分拆公司外部融资、快速发展业务。

事实上,因投资物业、土地收购等资本性支出较多,京东产发的流动性资金需求明显较高。截至2022年末,该公司债务高达257.55亿元,年末现金及现金等价物仅11.04亿元。而京东工业的现金及现金等价物减至仅约1234万元,主要是期内向京东集团垫款逾43亿元。

京东产发利润“虚胖”?

京东产发始于2007年,彼时京东集团首次开启自建物流体系的战略。运营初期,京东产发利用京东零售及京东物流在中国的地域扩张,开发超大型智能仓库“亚洲一号”。2018年,京东产发开始独立运营。

目前,京东产发已是一个现代化基础设施开发及管理平台,聚焦物流基础设施并布局多元产业园区,业务也向东南亚及欧洲等海外市场拓展。截至2022年末,公司旗下资产包括219个物流园区、13个产业园区以及4个数据中心。

根据招股文件,京东产发的收入包括:基础设施解决方案、基金管理服务以及开发服务等。收入主力是基础设施解决方案,该收入项又以资产负债表资产的租金收入为主。而2022年可谓是公司业务“突破之年”。该年,基础设施解决方案贡献收入21.60亿元(租金收入21.17亿元),同比增长247.4%;基金管理服务收入为1.32亿元,同比下滑9.4%。全年京东产发实现总收入23.18亿元,同比增长190.3%。

基础设施解决方案的收入飙升,主要是多处物业竣工以及中国物流资产控股有限公司的并表拉升租金收入增长,后者并表贡献收入7.93亿元。若剔除并表影响,因竣工投资物业面积增加、出租率攀升等,来自基础设施解决方案的收入内生增长则超100%。

京东产发的客户也从物流服务商延伸到宝马等制造商、本来生活等电商、良品铺子和永辉超市等零售商。但需注意,“京东系”对公司收入贡献仍明显。数据显示,2020年、2021年,京东产发向京东物流提供租赁及物业管理服务3.96亿元、5.18亿元,收入占比均超六成。2022年,则向京东物流、京东科技合计提供租赁等服务10.98亿元,占比下滑约17个百分点、为47.4%,仍近半。

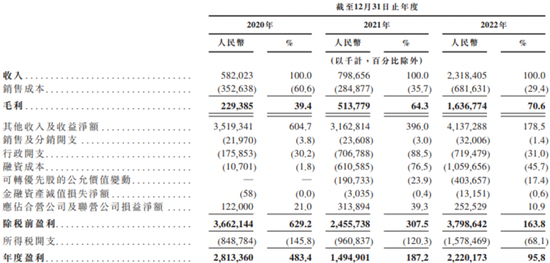

此外,京东产发的毛利率水平较高,由2020年的39.4%增至2022年的70.6%,但利润或存“虚胖”情况。仅看近两年(2021年、2022年),公司年度盈利为14.95亿元、22.20亿元,利润率高达187.2%、95.8%;但若剔除投资物业的公允价值变动(归于其他收入及收益净额项下)带来的利润正向影响29.54亿元、36.10亿元,京东产发的年度利润为负。

京东产发的主要经营业绩情况(千元、%)

数据来源:招股文件

京东工业盈利弱于美国同行

京东工业也是京东供应链生态的重要组成部分。它的定位是工业供应链技术与服务提供商,于2017年开始布局专注于MRO采购服务的供应链技术与服务业务。根据灼识咨询数据,按2022年交易额计,京东工业在中国MRO采购服务市场排名第一,市场份额为0.7%。

MRO采购服务是工业供应链领域赛道之一,而数字化MRO采购服务以电商平台、数字化采购系统接口等形式,将采购流程由线下转移到线上,既简化采购流程,又提高流程的可靠性、透明度,降低成本,提高整个供应链效率。

不过,由上述0.7%的市场份额,不难看出,中国MRO采购服务市场较为分散。按2022年交易额计算,前十大公司合计市场份额尚不到1.5%,而美国此数据约为30%至45%。早期参与者的竞争优势,还待巩固提高。且相比而言,我国数字化MRO采购市场领先企业的盈利能力也有进一步提升空间。

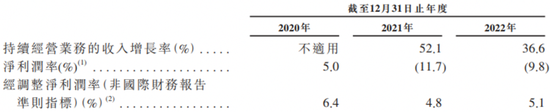

根据招股文件,京东工业的收入主要来自于产品销售,近年来的收入占比在91%以上;交易平台、广告及其他服务收入占比则介于8%—8.5%。2022年,公司实现持续经营业务总收入141.35亿元,其中产品销售贡献129.35亿元,两者增速均为36.6%,较上年增速放缓。

由于扩大产品品类,2021年、2022年,京东工业的毛利率降至18.6%、18.0%。上述两年,公司来自持续经营业务的年内亏损为12.05亿元、13.84亿元。这主要是可转换优先股公允价值变动对利润产生较大下行影响,若剔除此部分以及股份支付开支等影响,经调整净利润为5.01亿元、7.15亿元,盈利模型跑通。

但经调整净利率为4.8%、5.1%,较美国领先数字化MRO采购上市公司的平均净利率超过10%,仍有差距。

京东工业所示年度主要财务比率(%)

数据来源:招股文件

巨头分拆上市忙

值得一提的是,若成功分拆上市,京东集团仍然控股上述两家公司。根据公告,截至今年3月30日,京东集团通过全资子公司持有京东产发已发行股份总额约74.96%、持有京东工业约77.95%。拟议分拆后,京东集团将继续间接持有两家公司各50%以上股权。

同时,若京东产发、京东工业成功IPO,“京东系”上市公司将达7家,另5家是京东集团、京东物流(2618.HK)、京东健康(6618.HK)、达达集团(DADA.O)和收购来的德邦股份(603056.SH)。

不止是京东忙着“分拆”,日前阿里巴巴也宣布启动“1+6+N”组织变革,新设立阿里云智能、淘宝天猫商业、本地生活、菜鸟、国际数字商业等六大业务集团和多家业务公司,具备条件的业务集团和公司,都将有独立融资和上市的可能性。

有业内人士称,巨头分拆、组织变革,可以提升组织灵活性,提高效率,去掉组织庞大、决策缓慢等“大公司病”。也有分析人士认为,京东集团分拆产发及工业,是互利互赢举动,对于总部可将更多精力聚焦在投资组合管理和战略制定;对于分拆公司也可通过引入资本,快速步入新一轮发展快车道。

《投资时报》研究员注意到,截至2020年末、2021年末、2022年末以及截至2023年2月28日,京东工业均无银行借款。经营性活动净流入情况也较好,截至2022年末净流入19.75亿元,但因期内投资性活动净流出44.56亿元,年末现金及现金等价物大幅缩至仅约1234万元。投资性活动净现金流变动较大,主要是向京东集团垫款逾43亿元。

京东产发则因投资物业、土地收购以及物业、厂房及设备等资本性支出较大,对于资金需求明显较高。截至2022年末,包括应付京东集团贷款净额、银行贷款、其他借款在内的债务合计高达257.55亿元。即便减去年末现金及现金等价物11.04亿元,净债务仍接近250亿元。可见,充足的外部融资对于京东产发的重要。

微信号

15618884964