微信号

15618884964

一季度末管理规模再度跌破900亿元,中欧基金葛兰交出了公募主动权益基金管理规模的头把交椅。

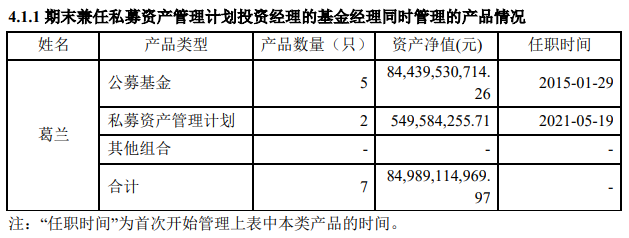

4月22日零点刚过,葛兰在管基金悉数披露2023年一季报,从管理规模来看,一季度葛兰在管5只公募基金合计规模降至844.40亿元,较2022年末的906.53亿元,单季度缩水62.13亿元,环比降幅达6.85%。而早一日公布一季报的易方达基金张坤,虽然3月末在管规模同样略有下滑,至889.42亿元,但总量上再度超越葛兰,成为名副其实的“公募一哥”。

此外,葛兰在管的2只私募资管计划在一季度末的规模也缩水3.85%至5.50亿元。两者相加后,一季度末葛兰同时在管7只产品的总规模为849.89亿元。

重仓股变动较小

投资者最为关心的持股变动部分,葛兰管理的医药主题基金,在一季度小幅调仓,但整体并未发生明显变化。

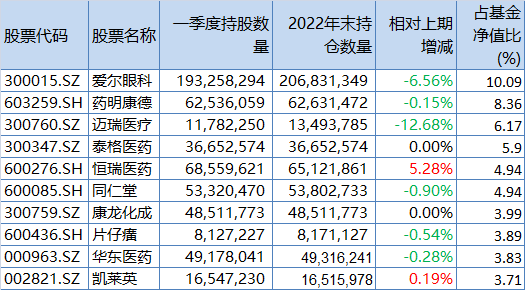

其中,以规模最大的中欧医疗健康为例,对比2022年年报,葛兰在一季度增持了恒瑞医药(600276.SH)和凯莱英(002821.SZ);降低了对爱尔眼科(300015.SZ)、药明康德(维权)(603259.SH)、迈瑞医疗(300760.SZ)、同仁堂(600085.SH)、片仔癀(600436.SH)和华东医药(000963.SZ)的配置。

不过,爱尔眼科仍然是中欧医疗健康第一大重仓股,一季度末占基金净值比为10.09%,属于顶格持有。

此外,通策医疗(维权)(600763.SH)退出前十大,华东医药虽遭小幅减持但从2022年末的第11位跃升至第9大重仓股。

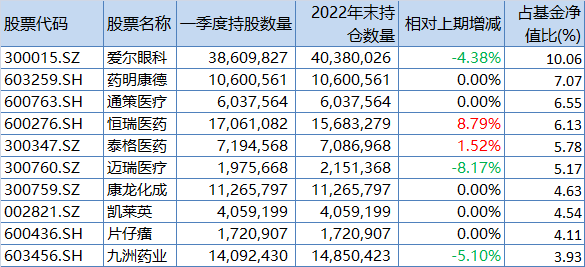

中欧医疗创新的单季度持仓也没有太大变化,同样是增持了恒瑞医药,不过单季度增持幅度不大为8.79%;泰格医药(300347.SZ)重获加仓;爱尔眼科、迈瑞医疗和九洲药业(603456.SH)单季度持仓数量有所下降。不过,爱尔眼科同样是中欧医疗创新第一大重仓股,一季度末占基金净值比为10.06%,属于顶格持有。

而从业绩表现来看,一季度,中欧医疗健康基金A类份额净值增长率为-3.96%,同期业绩比较基准收益率为0.57%;中欧医疗健康基金C类份额净值增长率为-4.16%,同期业绩比较基准收益率为0.57%;中欧医疗创新A类份额净值增长率为-6.91%,同期业绩比较基准收益率为0.98%;中欧医疗创新C类份额净值增长率为-7.09%,同期业绩比较基准收益率为0.98%。主题基金的业绩显然都跑输基准。

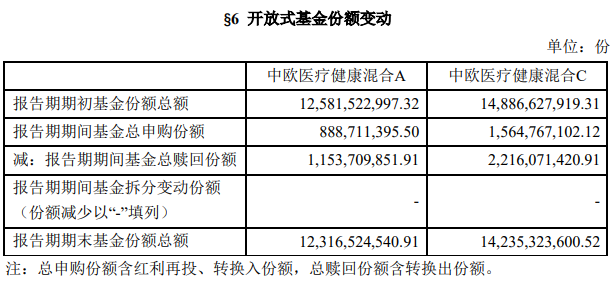

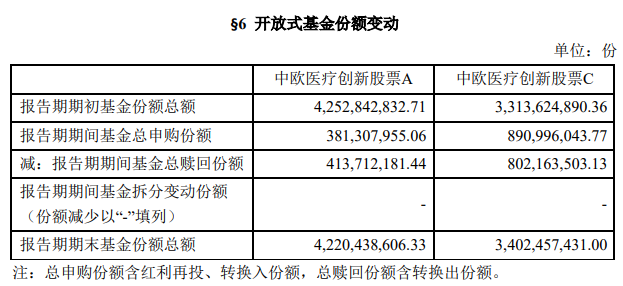

从产品申赎份额变动来看,除了中欧医疗创新C份额获得净申购外,中欧医疗健康A/C份额以及中欧医疗创新A份额均在一季度遭遇净赎回。

创新依然是医药行业成长的最重要驱动力

葛兰在一季报中表示,医药生物板块部分子版块前期涨幅较大,一季度有所盘整,其仍坚持以企业的长期投资价值为投资导向。

“我们仍严格按照我们的投资框架进行个股选择,在长期看好的核心创新药、创新器械,创新产业链,医疗服务、消费性医疗进行布局。”在葛兰看来,医药行业仍保持了较强的韧性,随着疫情扰动的逐步减弱,行业总体恢复显著。优秀公司的长期增长驱动因素并未因近3年的疫情出现重大变化。

展望二季度,随着疫情对于行业的扰动逐步减弱,葛兰预计相关公司将会回到长期增长的趋势中。医药行业的长期增长逻辑没有发生根本性的变化,创新依然是行业成长的最为重要的驱动力。

葛兰认为,经过多年的洗礼,国内创新企业整体研发管线布局更加理性,资源向差异化方向倾斜,甚至有全球竞争力的创新品种诞生,国内多家企业将不同阶段创新药的部分权益授权给海外企业,也在一定程度上体现了国内企业创新的价值。二季度密集举行的全球创新药会议也使得中国企业有机会展示目前取得的阶段性临床进展。

“目前,依然有大量临床需求未得到充分满足,创新药及器械都有着广阔的成长空间。”葛兰进一步指出,与此同时,国内的创新药服务企业也逐步形成了有全球竞争力的产业集群,在部分细分领域达到了全球领先的水平,相关服务商的竞争力更多的体现在平台的技术和管理能力,龙头企业的市占率大概率仍将持续提升,保持其较高的景气度。

此外,伴随我国居民人均收入及认知水平快速提升,葛兰认为医疗服务以及消费性医疗的需求仍在快速增长且未得到充分满足,未来空间依然巨大,这些优质公司的价值终将有公允的市值体现。

“整体而言,短期市场波动难以避免,但中长期而言,我们继续看好医药生物板块的配置价值。”葛兰这样写道。

微信号

15618884964