微信号

15618884964

转自:证券时报·e公司

南钢股份(600282)间接控制权争夺战再生波澜。

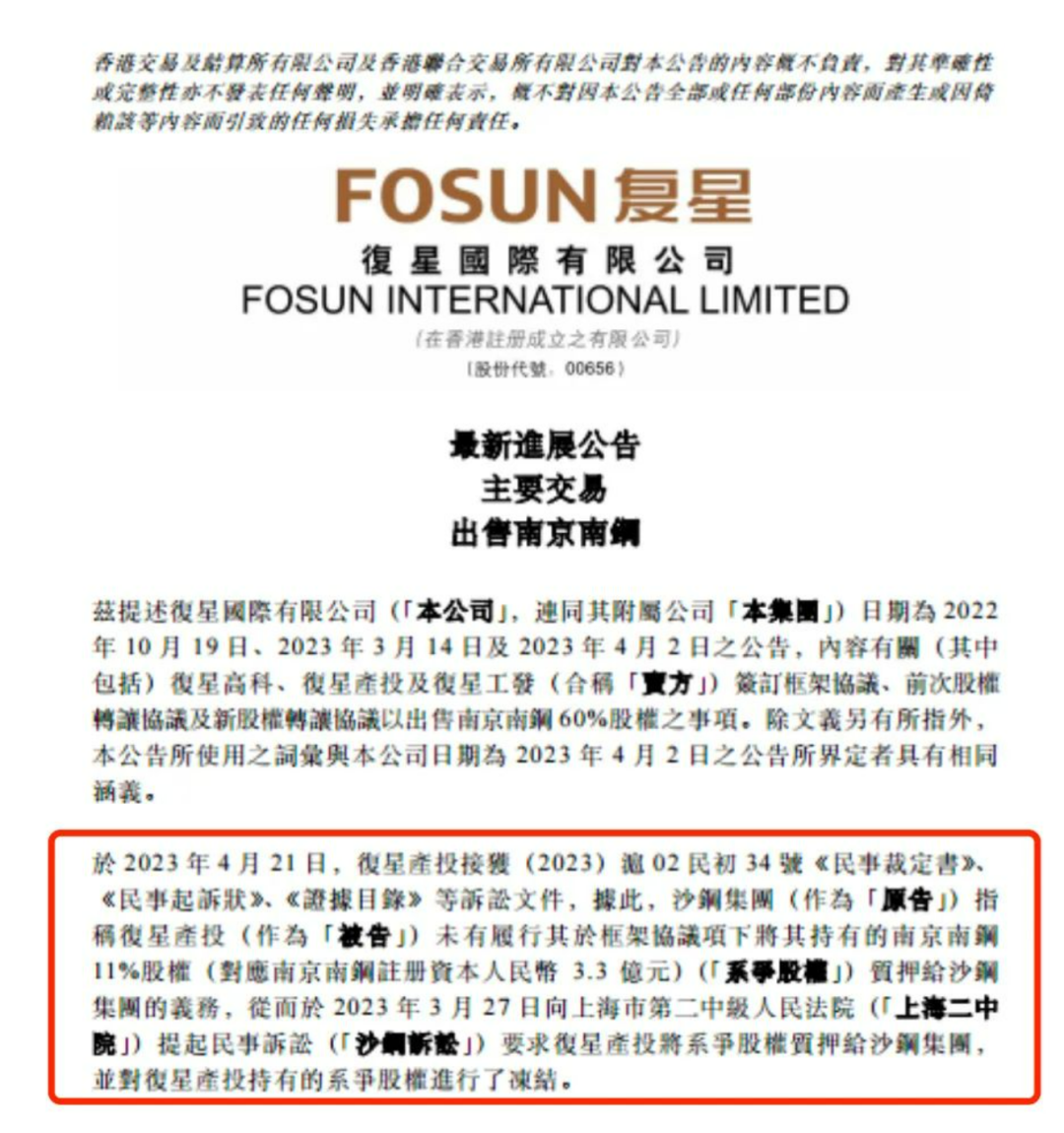

推进半年的收购被中信“截胡”,沙钢集团开始“反击”。复星国际在4月21日晚间公告,复星产投收到诉讼文件,原告沙钢集团于3月27日向上海市第二中级人民法院(简称“上海二中院”)提起民事诉讼,要求复星产投按照协议将其持有的南钢联合11%股权质押给沙钢集团。

复星方面则认为,原告沙钢集团仍“罔顾基本事实与基本法律关系,滥用诉权,依据已失效的框架协议向上海二中院提起系争股权质押之诉并提起保全,缺乏基本的商业诚信。”

据了解,早在沙钢要收购南京钢联股权时,南钢方面就告知对方会行使优先购买权。更多内容请看《》

沙钢集团提起诉讼

2022年10月14日,复星集团与沙钢集团签署投资框架协议,后者拟购买南钢联合60%股权。当时披露的交易对价不超过160亿元,沙钢集团需支付总诚意金80亿元,而复星集团则应于框架协议生效后的2个工作日内,将其持有的南钢联合49%的股权进行首期股权质押;复星集团应于收到全额总诚意金后争取10个工作日内,将其持有的南钢联合11%的股权进行第二期股权质押。

在上述投资框架协议签署后两个工作日,沙钢集团就缴纳了80亿元诚意金,而复星集团则将南京钢联49%的权益质押给沙钢集团。不过复星产投将所持南钢联合11%股权质押给沙钢集团事宜,却迟迟没有进展。

根据投资框架协议,沙钢集团应于总诚意金全额支付完成日起40日内,完成对标的公司及其控制子公司的尽职调查意见并与甲方协商签署正式协议。若按照上述时间计划,则各方应于2022年12月签订正式协议。

直到今年3月14日,复星集团与沙钢集团终于签署正式的股权转让协议,交易金额被确定为135.8亿元。南钢股份当时披露的公告显示,此次股权交割的前提之一,就是解除复星产投质押给南钢集团的标的公司11%股权。事实上,直到中信集团4月2日“截胡”之时,沙钢集团仍未拿到质押给南钢集团的11%股权。

公开报道显示,沙钢集团掌门人沈文荣对于收购生变极为失望,而沙钢集团层面并不愿退让。据财新报道,面对中信“截胡”南钢并购交易,沙钢方面称“将以市场化、法制化的方式应对”。沙钢发函敦促复星方面,原有签订的收购框架协议有效,应继续执行。

复星国际最新披露的公告显示,沙钢集团于3月27日向上海二中院提起民事诉讼,要求复星产投将其持有的南钢联合11%股权质押给沙钢集团,并要求对复星产投持有的上述股权进行冻结。

复星集团称沙钢“滥用诉权”

对于沙钢集团的起诉,复星集团也给出回应。

复星国际在4月21日晚间公告称,卖方与原告沙钢集团于2022年10月14日签署的框架协议,其中约定卖方应在收到全额诚意金后“争取”10个工作日内将所持有系争股权质押给原告,而非保证完成该等股权质押。

复星国际表示,框架协议中使用“争取”的表述,是因为原告与被告均已知晓彼时被告已将上述系争股权质押给南钢集团,再行将系争股权质押给原告并办理登记事宜并非被告单方可独立决定并操作的事项。因此,被告并未违反框架协议有关约定。

此外,根据原被告双方于2023年3月14日签署的前次股权转让协议的约定,前次股权转让协议已取代框架协议,故框架协议实际已被替代并终止。同时,前2次股权转让协议亦就系争股权质押事宜做了明确约定,即被告于前次股权转让协议交割前将系争股权质押给原告即可。

复星国际同时称,根据前次股权转让协议有关管辖权约定的条款,即便原被告双方关于系争股权质押存在争议,亦应向南京南钢所在地具有管辖权的法院提起诉讼,“鉴于卖方依据前次股权转让协议已于2023年4月4日足额向沙钢集团全额返还诚意金人民币80亿元及相关利息,框架协议项下沙钢集团之主债权实际已消灭。”

复星国际认为,在框架协议已终止且其项下主债权已消灭的情况下,原告沙钢集团仍“罔顾基本事实与基本法律关系,滥用诉权,依据已失效的框架协议向上海二中院提起系争股权质押之诉并提起保全,缺乏基本的商业诚信。”

中信“截胡”始于南钢集团邀请

复星集团与沙钢集团“对薄公堂”的背后,是南钢集团及中信集团的“横空截胡”。公开报道显示,沙钢集团迟迟未能拿到质押给南钢集团的11%股权,是因为“南钢集团一直不配合”。

今年4月2日,中信集团旗下的湖北新冶钢与南钢创投、南京新工投及南钢集团共同签署《战略投资框架协议》及《增资协议》,新冶钢拟出资135.8亿元对南钢集团进行增资,将持有其55.2482%股权,并成为南钢集团控股股东。当天,南钢集团决定行使优先购买权。

在上述南钢集团行使优先购买权交易完成后,南钢集团将持有南京钢联100%股权,并成为南钢股份的间接控股股东,南钢股份实际控制人将由郭广昌变更为中信集团。

值得关注的是,这次“截胡”实际上筹谋已久,并且始于南钢集团对中信的增资邀请。

4月3日,中国钢铁业协会官网挂出《中国冶金报》发布的《中信战略增资南钢集团特钢业务版图将再扩大》一文。

“去年,复星国际决定退出南钢。南钢集团综合考虑企业的长远发展、股东和职工的诉求、当地政府维稳等多方的意愿,希望通过股权融资的方式引入适合的战略投资者,发展壮大南钢股份。”文章提到,南钢集团决定邀请中信作为战略投资者进行增资,中信则是“应邀参与本次交易。”

文章指出:本次受邀投资南钢对中信而言是一次难得的机会,这将有助于发展壮大中信的特钢业务,提升整体特钢年产能至3000万吨以上,巩固中信在特钢行业的领先地位,同时也将进一步将南钢做强做大,增强先进材料板块的盈利能力。

文章还称,中信泰富特钢多个成功的收购案例均获得了很好的经济效益和社会效益,真正做到了让股东满意、让员工满意、让社会满意、让用户满意的多赢结果,在业界也积累了“收购一家,成功一家”的好口碑。值得关注的是,在前期沟通过程中,南钢集团对中信给予了高度评价和信任,“近期的南钢职代会以绝对高票通过了行使优先权方案,无一票反对。”

微信号

15618884964