微信号

15618884964

作者: 智通财经 魏昊铭

石油巨头的现金“黄金时代”让合并收购交易重新提上日程。

2022年,大型石油公司利用能源价格飙升带来的意外之财,为投资者提供了大量回报,并偿还了债务。2023年,随着资金继续在石油公司的账户上流动,问题是他们是否会为自己的资金找到更冒险的用途。

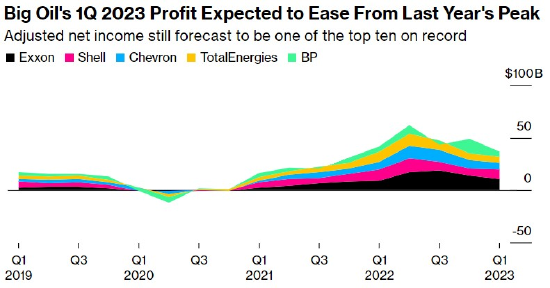

尽管石油和天然气价格下跌意味着,当本周晚些时候主要石油公司开始公布第一季度收益时,2022年创纪录的利润不太可能重现,但潜在现金流仍远高于历史标准。

去年,石油巨头通过回购将流通股总量削减了8%,并偿还了870亿美元的债务,现在可能是通过大宗交易寻求增长的时候了。如果俄罗斯和西方在入侵乌克兰问题上的分歧创造了一种新的常态,化石燃料价格长期保持高位,那就更是如此。

摩根大通全球能源策略主管Christyan Malek表示:“合并将是企业利用超级周期实现产量增长的潜在解决方案。”

根据媒体收集的数据,预计2023年第一季度,西方最大的石油公司的调整后净利润将达到365亿美元。虽然这比2022年第二季度的峰值下降了40%以上,但这仍是自本世纪头十年的大规模合并创造出目前这种形式的公司以来的第七高水平。

巴克莱银行分析师Lydia Rainforth表示:“他们仍在创造大量的自由现金流。这是收入在更高水平上正常化的证据。”

其中包括对埃克森美孚(XOM.US)、雪佛龙(SHEL.US)、壳牌(SHEL.US)、英国石油(BP.US)和道达尔(TTE.US)的预估。道达尔能源公司将于4月27日打响石油巨头财报季的头阵,埃克森美孚与雪佛龙这两家美国石油巨头将于次日公布财报,英国石油和壳牌则将于下周公布财报。

这些石油巨头每年持续花费数百亿美元勘探和开发新资源。这比他们十年前的投资要少得多,资金通常用于维持或减缓他们目前生产水平的下降。

能源价格的飙升造成了现金过剩,这可能使企业能够在更大、更雄心勃勃的项目上投入更多资金,但该行业从此类项目中获得良好回报的记录参差不齐。相反,大型石油公司优先考虑向股东返还现金。

雪佛龙今年已经将回购规模提高了17%,达到175亿美元,而埃克森美孚去年多次提高回购利率,与规模较小的美国竞争对手大致相同。今年早些时候,壳牌和英国石油在公布第四季度收益时都宣布进一步增加股息和回购。

但由于手头现金如此之多,股票估值相对较高,这可能是收购规模较小的竞争对手的好时机。在欧佩克(OPEC)及其盟友本月早些时候出人意料地减产,似乎正在为油价筑底之际,合并收购将增加石油产量和储备。

据本月早些时候的报道,埃克森美孚已经表达了对二叠纪盆地收购的兴趣,并与先锋自然资源公司(PXD.US)进行了早期谈判。据Rystad Enery称,收购先锋自然资源将使埃克森美孚成为该盆地最大的生产商,并将其顶级钻井地点的运营年限从12年左右扩大到40年以上。但考虑到先锋自然资源的企业价值约为600亿美元,这并不便宜,埃克森美孚可能有理由保持谨慎。

以Devin McDermott为首的摩根士丹利分析师在一份报告中表示:“埃克森美孚在疫情期间不得不严重依赖其资产负债表来维持股息,这仅仅是三年前的事情。如果管理层在价格周期的相对高点利用其过剩资金进行大规模收购,我们会感到惊讶。”

迄今为止,欧洲大型石油公司已表示不愿进行收购。英国石油首席执行官Bernard Looney表示,他可以考虑“明智的并购”,以增加其目前的生产组合。

壳牌的老板今年早些时候告诉分析师,公司不会追求大型交易,而是优先考虑向股东支付股息。但壳牌可能会在今年晚些时候做出任何战略调整,届时新任首席执行官Wael Sawan将于6月在纽约首次向投资者发表重要演讲。

两家公司都致力于通过进一步提高股东回报,缩小与美国竞争对手之间的估值差距。即使资本纪律是当前石油巨头的口号,但随着今年利润的持续涌入,态度可能会发生变化。

彭博分析师Will Hares表示:“杠杆目标现在已经实现,为剩余的自由现金能力铺平了道路,可能为并购打开了一扇窗,无论是在能源转型领域还是在石油和天然气领域。能源巨头正处于自由现金流的黄金时代。”

微信号

15618884964