微信号

15618884964

全球财经媒体昨夜今晨共同关注的头条新闻主要有:

1、摩根士丹利:企业盈利和美联储政策前景对股市构成风险

2、对冲基金对10年期美债净空头头寸增至纪录高点

3、树欲静而风不止 美债交易员等待美联储打破平静

4、特斯拉再次上调资本支出预算 较前预期高出10亿美元

5、法国央行行长:欧洲央行应该限制加息的次数和幅度

6、小摩知名策略师Kolanovic:低波动掩盖了美股风险

摩根士丹利:企业盈利和美联储政策前景对股市构成风险

摩根士丹利的Michael Wilson表示,鉴于美联储料将进一步加息,且企业利润增幅预计将会放缓,美国股市在本财报季之前的上涨对股市构成短期风险。

标普500指数在3月的后三周上涨了6%以上,与之前三个财报季前下跌的走势形成对比,这令Wilson感到担忧,他是华尔街最为看空股市的分析师之一。

“鉴于我们对今年的盈利前景更加悲观,尤其是流动性收紧,因此我们认为这种态势对股价构成短期风险,”Wilson在周一的报告中写道。他预计,要到第三或第四季度盈利增幅才会触底,而其余分析师的普遍看法则是下半年会反弹。

对冲基金对10年期美债净空头头寸增至纪录高点

美联储有把握,尽管利率上升,美国经济仍能避免衰退。对冲基金似乎同意这一观点。

商品期货交易委员会的数据显示,截至4月18日,杠杆投资者增加10年期美国国债期货的净空头头寸至创纪录的129万份。看跌头寸连续第五周增加。

随着交易员与美联储就政策决策者何时开始降息的争论日益激烈,美国国债收益率近几周来上下震荡。如果美国央行借贷成本需继续走高的观点占上风,将可证明对冲基金的做法是对的。10年期国债收益率本月已上涨9个基点至3.56%,收复3月份下跌45个基点的部分跌幅。该基准国债收益率仍远低于2年期利率,表明经济可能衰退。

树欲静而风不止 美债交易员等待美联储打破平静

债券交易员在市场近期的平静中几乎没有寻到什么安慰,原因很简单:这种平静不太可能持续。

过去一周,对利率预期变化最敏感的两年期美国国债收益率保持在相对窄幅区间内,意味着市场波动得到缓解。硅谷银行倒闭引发银行业危机担忧后,市场一度剧烈震荡。

但给市场带来不确定性的气流并没有消失。交易员加大押注认为美联储可能在5月和6月加息,并可能推迟暂停加息的时间。焦虑正在加剧,华盛顿关于债务上限的政治之争可能要等到政府处于违约边缘时才会得到解决。由于银行会减少放贷以提振投资者信心,因此经济前景变得模糊不清。

特斯拉再次上调资本支出预算 较前预期高出10亿美元

特斯拉再次上调资本支出预测,今年的预算支出至少为70亿美元。

据该公司提交监管部门的文件,2023年预计支出至多为90亿美元。今年1月份,特斯拉给出的预测区间比现在的区间高端和低端都低10亿美元。

虽然特斯拉高管最近一直在强调削减成本的努力,但由于该公司一再降低汽车价格,过去九个月里资本支出预测被多次提高。去年7月,该公司曾预计2022年和之后两年的资本开支预测为60亿至80亿美元。

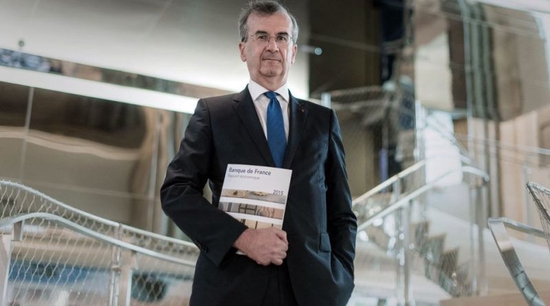

法国央行行长:欧洲央行应该限制加息的次数和幅度

欧洲央行管委Francois Villeroy de Galhau表示,鉴于之前升息的影响尚未完全得到反映,央行未来的加息幅度和次数都应该有限。

这位法国央行行长周一接受采访时表示,“升息路径已经走完了大部分,多数影响尚在酝酿,还未体现到经济中去”。他说,“欧洲央行可能还需要加息几次,但就我看来,他们的升息次数和幅度都将有限”。

上述言论表明,当5月4日召开下一次政策会议时Villeroy可能倾向于更小幅度的加息。市场预计央行将在加息25和25基点之间做选择。市场充分消化了下个月加息25个基点的可能性,预计升息50基点的可能性接近30%。投资者预计今年存款利率将从目前的3%升至至少3.75%。

小摩知名策略师Kolanovic:低波动掩盖了美股风险

摩根大通首席股票策略师Marko Kolanovic认为,因市场近期的平静而买入美国股票的投资者可能还会陷入困境。

他表示,考虑到利率上升、金融环境收紧以及地缘政治紧张局势等宏观风险,衡量市场信心的指标Cboe波动率指数(VIX)处于“异常低”的水平。

最近低波动是由期权卖方主导市场所造成,因为期权的卖出迫使盘中反转,并使市场价格连续许多天保持不变。“这种市场动态人为地打消了对宏观基本面风险的看法”,建议利用财报引发的市场涨势来降低股票敞口。

微信号

15618884964