微信号

15618884964

[黑色金属]

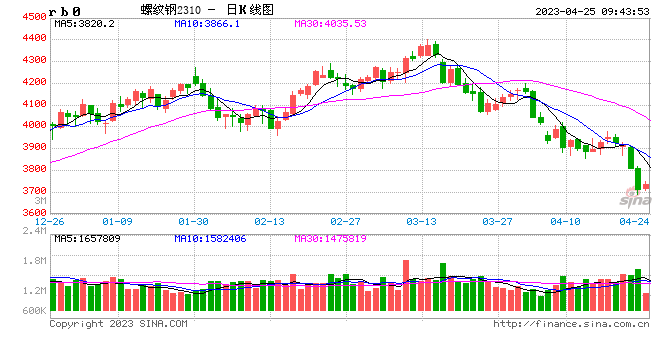

钢材:钢厂减产落地,成本下移打开钢厂下跌空间

【现货和基差】

唐山钢坯跌50-70至3570元每吨。华东螺纹-40至3840元每吨,5月基差112元每吨,10月合约基差126元;热轧-30至3980元每吨,5月基差106元每吨,10月合约207元。

【利润】

价格下跌,利润收缩,富宝江苏螺纹转炉和电炉利润分别为62和-17元。电炉利润依然为负。

【供给】

钢厂产量见顶下滑。铁水产量环比-0.82万吨至245.88万吨。五大品种产量-18.6至964.6万吨。螺纹-7至294万吨;热轧-6万吨至317.5万吨。

【需求】

本周螺纹钢表需+10.77至321.45万吨;热轧表需-7.4至313.2万吨;五大品种表需-1.4至1002.本周螺纹表需环比改善,但五大品种表需依然较弱。

【库存】

总库存维持降库,热卷累库。五大品种库存环比-38万吨至1987.7万吨。其中螺纹环比-27万吨;热轧环比+4万吨。

【观点】

周一钢材延续下跌,成交偏弱,基差走强。昨市场消息一西北联钢各股东钢企及区域内主要钢企减产,预估影响铁水减量6万吨以上,市场交易的钢厂减产对原料负反馈逻辑得到兑现;消息二市场传粗钢产量平控没通过审批,远月原料在大贴水背景下,受消息影响可能有所反复,不利于钢厂利润走阔。在弱需求情况下,钢材依然是成本定价,考虑10月吨钢依然有一定利润,关注3500一线支撑。

铁矿石:需求端铁水触顶回落,供应端扰动消散,供需错配格局逐步逆转

【现货】

青岛港口PB粉环比-6元/吨至807元/吨,超特粉环比-7元/吨至673元/吨。

【基差】

当前港口PB粉仓单成本和超特粉仓单成本分别为869.7元/吨和854.5元/吨。超特粉夜盘基差与基差率为129.5元/吨和15.16%。

【需求】

需求端日均铁水触顶下跌,环比-0.82万吨。节后第十二周,钢厂库存下降幅度大于日耗,进口矿库存环比-0.43%,日耗环比-0.06%,库消比延续下行趋势。3月生铁累计产量21983万吨,同比增长1892.5万吨(+9.4%);3月粗钢累计产量26156万吨,同比+1818.4万吨(7.5%)。

【供给】

海外港口恢复正常运作,发运端扰动因素消散。一方面,澳洲黑德兰港周度发运量环比+449.9万吨至1093.6万吨,发运恢复至正常水平;另一方面,巴西马德里亚角港发运量环比+23万吨至281.1万吨,港口库存维持去库。中长期来看,铁矿石供应宽松格局未改。四大矿山相继,除必和必拓基本持平,其他三大矿山产量均呈现同比上升态势。其中,淡水河谷矿粉产量同比+5.8%,球团矿产量同比+20.1%;力拓矿粉产量同比+11%,球团矿与精粉同比+5%;必和必拓(100%基准)产量环比-1%;FMG产量同比+4%。同时,四大矿山全年发运计划维持不变。3月铁矿石进口量为10022.9万吨,环比+963.51万吨;3月铁矿石进口累计量为29441.90万吨,同比+2605.90万吨。

【库存】

港口库存12934.66万吨,环比上周四-99.88万吨,较上周二-27.27万吨;钢厂进口矿库存环比-20.40万吨至9162.75万吨。

【观点】

需求端铁水触顶回落,供应端扰动消散,供需错配格局逐步逆转。基本面上,供应增加,需求见顶,钢厂按需补库,港口库存环比下降。供应来看,澳巴港口天气扰动消散,黑德兰等主要港口已重新恢复运作,本周发运量已修复至正常水平。周度数据来看,到港量小幅上升,发运量环比+644.8万吨,考虑到前期发运水平偏高,4月到港量或将高于21年同期水平,铁矿石中长期供应宽松格局未改。需求阶段性见顶,日均铁水产量触顶回落,钢坯库存去库放缓,港口库存重新累库。节后第十二周,钢厂库存下降幅度大于日耗,进口矿库存环比-0.43%,日耗环比-0.06%,库消比延续下行趋势。此外,监管压力加大,发改委多次喊话,强调抑制铁矿石价格不合理上涨,盘面承压;同时,全年粗钢产量调控政策定调为平控,具体政策尚需等待国家相关部门出台文件。展望二季度,供需错配逐步缓解,钢厂维持按需补库,港口库存或逐步累库。钢材需求正处验证期,关注需求顶点的到来与库存去库节奏,考虑到09合约贴水较大,操作上建议06或07合约偏空操作。

焦炭:铁水开始回落,远月偏空对待

【期现】

截至4月24日,主力合约收盘价2241元,环比下跌30元,汾渭CCI吕梁准一级冶金焦报2160元,环比下跌100元,CCI日照准一级冶金焦报2250元,环比下跌60元,日照港仓单2471元,期货贴水230元。随着煤价继续承压回落,市场仍继续看跌现货。

【利润】

截至4月21日,钢联数据显示全国平均吨焦盈利68元/吨,利润周环比增加16元,山西准一级焦平均盈利118元/吨,山东准一级焦平均盈利95元/吨,内蒙二级焦平均盈利45元/吨,河北准一级焦平均盈利59元/吨。炉煤成本继续回落,焦企盈利水平较好。

【供给】

截至4月20日,247家钢厂焦炭日均产量47万吨,环比持平,全样本独立焦化厂焦炭日均产量70.4万吨,环比上涨0.4万吨。焦炭利润向好,焦化厂积极开工为主,产地开工保持回升态势。

【需求】

截至4月20日,247家钢厂日均铁水245.88万吨,环比下降0.82吨,当前钢厂开始陆续限产动作,后市还面临的粗钢压减风险,预计焦炭需求将持续走弱。

【库存】

截至4月21日,全样本焦化厂焦炭库存111.2万吨,环比下降2.3万吨,247家钢厂焦炭库存626.9万吨,环比减少12.4万吨,247家钢厂焦炭可用天数为11.5天,环比上周减少0.2天。市场预计五一补库的预期落空,下游焦企和钢厂仍被动去库为主,维持低库存策略不变。

【观点】

原料煤继偏弱运行,焦企利润向好,生产积极性向较高,旺季背景下终端需求表现较弱,下游钢厂资金压力较大,仍以被动去库为主,且下游开始有逐步减产迹象,对原料打压的意愿仍在,焦炭第四轮提降快速落地,后市焦炭仍有继续提降可能,节前补库逻辑有一定扰动,远月继续偏空对待。

焦煤:远月有所企稳,建议观望为主

【期现】

截至4月24日,主力合约收盘价报1487元,环比下跌1元,主焦煤(介休)沙河驿报1580元,环比下跌70元,期货93元,汾渭主焦煤(蒙3)沙河驿报1615元,环比下跌50元,主焦煤(蒙5)沙河驿报1585元,环比下跌20元,期货贴水(蒙3)98元。煤矿出货不畅,部分煤矿价格继续下跌,截止目前,国内炼焦煤普遍下跌500-600元/吨。

【供给】

主产地个别煤矿因库存高位被迫减产,但多数煤矿生产稳定,供应端整体小幅波动,汾渭统计样本煤矿原煤产量周环比下降2.13万吨至614.98万吨,精煤产产量周环比增加0.49万吨至244.38万吨。110家洗煤厂日均产量为63.4万吨,周环比基本持平。进口煤方面,上周甘其毛都口岸通关4天,日均通关866车,较上周同期日均通关减少53车。策克口岸通关4天,日均通关272车,较上周同期日均增加2车。

【需求】

截至4月20日,247家钢厂焦炭日均产量47万吨,环比持平,全样本独立焦化厂焦炭日均产量70.4万吨,环比上涨0.4万吨。焦炭利润向好,焦化厂积极开工为主,产地开工保持回升态势。但是铁水有见顶回落迹象。

【库存】

截至4月20日,全样本独立焦企焦煤库存853.7万吨,环比下降41.3万吨,247家钢厂焦煤库存800.1万吨,环比下降0.9万吨。下游采购积极性下降,焦企被动去库为主,中间环节的贸易商及洗煤厂持观望态度,采购趋于谨慎。

【观点】

焦煤国内供给平稳,煤矿出现顶仓情况,部分洗煤厂已经开始停产,但煤矿减产力度偏弱,库存持续累积,下游需求疲软,补库情绪不佳。进口煤通关平稳,但是成交冷清,蒙煤价格继续承压回落。远月盘面经过大幅下跌后开始逐步企稳,五一补库逻辑仍有一定支撑,建议远月暂且观望为主。

动力煤:成交僵持,煤价反弹受阻

【现货】

产地煤价平稳,内蒙5500大卡报价780元/吨,环比持平;山西5500大卡报价为820元/吨,环比持平;陕西5500大卡报价为756元/吨,环比持平。港口5500报价990-1020元,报价环比下跌10元。

【供给】

截至4月20日,“三西”地区煤矿产能利用率较上期减少1.16%,主产区少数煤矿由于到工作面和检修等影响,近日产量减少,整体产能利用率小幅下降。此外,后市印尼斋月结束后供给将进一步增加。

【需求】

截至4月20日,内陆17省+沿海8省日耗512万吨,周环比增加7万吨,库存9865万吨,周环比增加227万吨,平均可用天数18.85天,周环比增加0.05天。电煤需求处于淡季,下游需求整体偏弱,近期日耗攀升明显,但可持续仍待观察。此外水电情况依旧不佳,对火电的挤出效应暂且偏弱。

【观点】

产地煤矿有减产情况,供给端略有收紧,下游维持刚需采购为主,部分需求有所释放,影响港口报价小幅反弹,但是整体需求依旧偏弱,补库意愿偏低。后市来看,电厂日耗有所走强,但可持续性仍待观察,目前非电需求依旧偏弱,短期煤价难言企稳,在实际需求好转之前,预计煤价仍有反复。

免责声明

本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。

本报告反映研究人员的不同观点、见解及分析方法,并不代表广发期货或其附属机构的立场。报告所载资料、意见及推测仅反映研究人员于发出本报告当日的判断,可随时更改且不予通告。

在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。

本报告旨在发送给广发期货特定客户及其他专业人士,版权归广发期货所有,未经广发期货书面授权,任何人不得对本报告进行任何形式的发布、复制。如引用、刊发,需注明出处为“广发期货”,且不得对本报告进行有悖原意的删节和修改。

微信号

15618884964