微信号

15618884964

21世纪经济报道 记者李愿 北京报道

特定养老储蓄正式推出4个多月,规模已达336亿元,距离银保监会限定的400亿元总额度较为接近,后续将如何扩围值得关注。

4月26日,银保监会相关部门负责人介绍,银保监会推动补齐第三支柱养老短板,截至一季度末,养老理财产品累计发行规模1004.9亿元,特定养老储蓄存款达336亿元。“下一步,我们将密切跟踪试点情况,确保试点安全稳健开展,切实维护消费者合法权益。”

2022年7月,银保监会、央行联合发布《关于开展特定养老储蓄试点工作的通知》,自2022年11月20日起,由工商银行、农业银行、中国银行和建设银行在合肥、广州、成都、西安和青岛市开展特定养老储蓄试点。试点期限暂定一年。试点阶段,单家试点银行特定养老储蓄业务总规模限制在100亿元人民币以内。

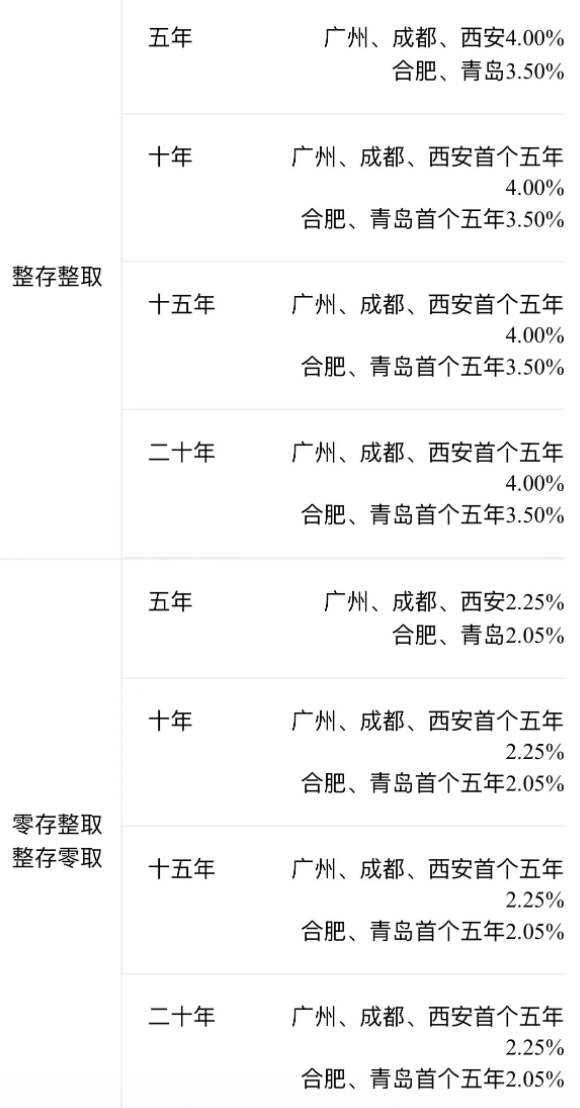

2022年11月20日起,四家大行特定养老储蓄产品先后推出,年满35周岁的客户需要在试点城市的银行柜台办理,且需要当地公安机关核发的身份证。从产品情况看,期限分为5年、10年、15年和20年四档,利率略高于大型银行五年期定期存款的挂牌利率,且每个城市的利率有所不同。

一家大行APP详细披露了特定养老储蓄产品在不同城市、不同期限的利率情况,例如整存整取五年期,广州、成都、西安利率为4.00%,合肥、青岛利率为3.5%。

相关地区银保监局也积极推动特定养老储蓄落地,如广东银保监局披露,该局成立专项工作小组,召开专题会议,将特定养老储蓄试点工作纳入新市民金融服务工作实施方案,指导辖内工商银行积极制定业务管理办法和产品协议,全国首批特定养老储蓄试点在广州正式落地,广州地区产品额度不超过20亿元;安徽银保监局2月15日披露,该局完善制度流程,要求试点行组建工作领导小组,明确业务管理办法,针对特定养老储蓄及时开展内部测试、参数设置及客群验证等准备工作,督促试点行规范个人客户信息管理,储蓄账户开立、支取等,自试点以来,合肥工行率先完成产品投放,包括整存整取、零存整取、整存零取三类,业务余额17.18亿元。

在2022年年报中,四大行未披露特定养老储蓄相关业务进展情况。2022年12月27日,工商银行曾披露,该行特定养老储蓄试点工作开展以来,产品持续受到养老客户青睐,截至目前,产品销量已突破50亿元。

值得注意的是,《商业银行和理财公司个人养老金业务管理暂行办法》明确,开办个人养老金业务的商业银行所发行的储蓄存款(包括特定养老储蓄,不包括其他特定目的储蓄)可纳入个人养老金产品范围,由参加人通过资金账户购买。

21世纪经济报道记者查询国家社会保险公共服务平台显示,截至目前仅工商银行10款特定养老储蓄已纳入个人养老金产品,包括储蓄整存整取(5年期)、储蓄零存整取(5年期)等。

“下阶段,将尽快将包括特定养老储蓄及传统定期存款布放到个人养老金账户产品列表,有效助力个人养老金业务开展。”建设银行曾表示。

对于个人养老金业务发展情况,人社部日前披露,自去年11月启动试点以来,截至3月底参加人数3324万人,未来相关部门还会规范发展个人养老金制度。

从四类个人养老金产品看,储蓄产品也相对受到投资者欢迎。一份4月20日非官方披露的数据显示,截至目前,个人养老金的累计缴费已达约200亿元,购买金融产品的规模约为135亿元,其中储蓄存款规模最大,占比近六成;另有超过三成的资金投向公募基金;而保险产品和银行理财的规模占比均在4%左右。剩余有约60多亿元的资金尚未进入投资环节,仍然以活期存款的形式趴在个人养老金账户中。

微信号

15618884964