微信号

15618884964

界面新闻记者 | 曾令俊

平安与汇丰关于亚太业务分拆的博弈暂告一段落。

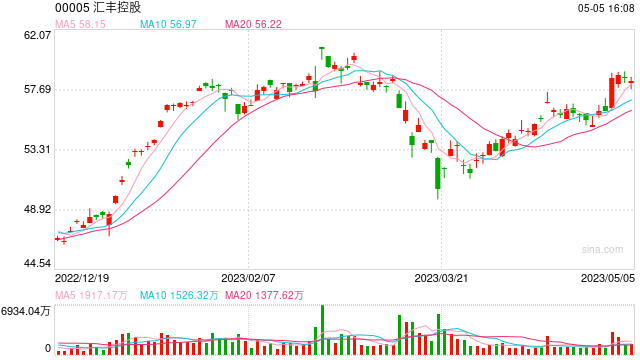

5月5日晚间,汇丰控股(00005.HK)晚间披露的《2023年股东周年大会投票表决结果与董事会及下设委员会成员变动》公告显示,由股东提呈的第17及18项决议案遭否决。

具体来说,在已投票的投资者中,19.78%的票数支持要求汇丰定期报告分拆亚洲业务的可能性,80.22%的票数反对;19.2%的票数支持将股息提高到疫情前的水平,80.80%的反对,两者均未获得通过上述决议所需的选票。

对此结果,平安资管回复界面新闻记者称,尊重汇丰股东的选择。同时,建议汇丰董事会及管理层,以开放的心态,虚心听取来自股东的建议,不断改善经营管理,提升公司价值。

在此次股东大会之前,作为汇丰的第二大股东,平安资管层表态支持这两项议案,双方已进行过多轮博弈和争论。平安自2015年开始买入汇丰股份,2017年的持股比较就超过5%,截至去年年底,平安资管是汇丰的第二大股东,持股比例超过8%,但没有董事会席位。

据界面新闻记者了解,虽然这两项议案都没有通过,但只是阶段性的注脚,并不意味着这两个议题画上了最终的句号。

激辩分拆利与弊

汇丰控股公告称,大股东平安在若干决议上投票反对董事会的建议。按约50%的投票率推算,平安的票数大约占股东周年大会投票的所有票数18-19%,该投票率与过往几年一致。

汇丰主席杜嘉祺在公告中表示:“我很高兴绝大部分汇丰股东以压倒性票数支持银行的策略,并拒绝再讨论银行的架构。”

第17号和第18号议案是由“分拆汇丰亚洲关注小组”主席吕建民代表的部分小股东提出,希望推动汇丰管理层定期考虑结构性改革,包括但不限于分拆、战略重组和重组其亚洲业务,并要求汇丰管理层承诺将股息恢复到新冠疫情前的水平,即固定股息。

平安则是上述议案的支持者,在股东大会之前,双方已有多轮隔空争论。

4月16日,在当日举办的首届中国投资者高峰会上,杜嘉祺就分拆提议回应:董事会经过深入考虑、分析及评估后,2022年得出了明确结论,分拆汇丰将显著降低汇丰服务客户的能力,损害股东价值,并影响公司派息的能力。未来几年内,重大执行风险将给该集团带来巨大成本。

4月18日晚间,平安资管董事长兼首席执行官黄勇发表了《平安资管公司关于汇丰控股的原则和立场》的声明。他表示,平安原则上支持这两项议案,希望汇丰以开放的态度听取、研究股东意见。

声明表示,自2015年起,平安资管逐步增持汇丰,成为汇丰的长期投资者。投资初期,汇丰的业绩表现乐观,然而,随着汇丰经营业绩恶化、表现显著落后合理同业对标组、对股息政策进行破坏性调整、市值持续下滑、对全球商业模式挑战反应迟缓,平安资管日益感到担忧。

因此,平安建议汇丰从原来的分拆方案调整为战略重组方案。“战略重组方案完全可以解决汇丰的顾虑,包括但不限于环球价值、运营成本、法律障碍等问题。“黄勇说。

4月20日,汇丰控股董事会首度公开回应称,由平安提出的转变汇丰亚太区业务结构的建议,会严重影响汇丰环球业务策略的成效,并且大大蚕食集团的收益、回报、股息及股东价值,损害汇丰独有的环球业务的定位。因此,汇丰不能支持或向股东推荐这些由平安建议、涉及改变集团结构的方案。

随后,黄勇表示,关注到汇丰就平安声明的回应。但他认为,汇丰只是重复了过去对“分拆”方案的弊端及反对意见。平安提出的是完全不同的战略重组方案。迄今为止,汇丰从未就新战略重组方案与平安做正式的讨论。

平安与汇丰渊源颇深

在这一议题的争论之前,双方也有过蜜月期,平安与汇丰之间有很深的历史渊源。

早在2002年,汇丰就耗资6亿美元认购了平安10%股份,成为平安的第一大股东,这也是当时国内金融业最大的一笔外资入股。

彼时,汇丰发展的风生水起,是名副其实的国际金融巨头,市值为8000亿港元,中国平安的估值为投后500亿元人民币,其利润是平安的20多倍,市值是平安15倍左右。

此后,双方在多个领域开展过交流与合作,比如建立了亚洲最大、代表国际最先进水平的综合金融后援平台。

而自2004年港股上市以来,中国平安也开启了新一轮高速增长,净利润年复合增速近30%,每股股息增长10倍。

2012年12月,出于自身战略调整需要,汇丰将其所持平安股份全部转出,出售后的汇丰净赚约26亿美元。汇丰表示:“平安是汇丰近10年来最成功的投资之一。”

但让外界没有想到的是,三年后,中国平安入股汇丰,并且成为重要的股东。2015年,中国平安开始反身投资汇丰,通过港股通持续净买入汇丰控股。

2017年,平安资管向港交所申报,平安资管通过港股通渠道累计买入约10.18亿股汇丰控股股份,持股比例达到5.01%,成为汇丰重要投资者之一。

2020年9月23日,平安资管又一次出手增持汇丰控股。经过此次增持,中国平安持有汇丰控股的股份数量上升到165547.95万股,持股比例增加至8%,再度反超贝莱德的7.14%,成为汇丰控股第一大股东。

汇丰表示,与中国平安之间有着长期,友好的合作关系,欢迎平安成为长期投资者;中国平安表示,汇控经营业绩优,分红好,符合平安资管管理的保险资金的资产负债匹配原则。

而此时,“风水轮流转“,双方的发展势头呈不同的走势。

2020年,中国平安市值达到1.7万亿人民币,营业收入达1.72万亿元,净利润1430亿。同期,汇丰控股实现营业收入630.74亿美元,归母净利润52.29亿美元,而市值降到8300亿港币。

矛盾激发的导火索

“入股的初期,双方关系还是很融洽的,平安看中汇丰的高分红以及亮眼的业绩,但是后来汇丰的业绩和分红都不好,并且股价下跌了很多,对管理层不满开始升级。“接近平安资管的人士对界面新闻记者说。

虽然早在2017年就成为了汇丰持股5%以上的重要股东,但平安一直没有获得汇丰的董事会席位。事实上,2017年,平安曾谋求获得一个董事会席位,但被汇丰以“可能会有利益冲突”为由拒绝。

没有董事会席位,或许还不是双方矛盾激发的根本原因。港股市场上,很多投资者青睐汇丰的一个重要原因是,其分红可观。“圣诞钟,买汇丰。”香港本地人对于汇丰有着特殊的情结,持续稳定的高分红使其成为港人最喜欢的储蓄股之一,汇丰每年分红四次,派息率在20%-60%之间。

但最近三年,以下调分红为标志,汇丰控股管理层和董事会的一些决策引发了一些股东的不满。

2020年4月1日,汇丰银行突然宣布取消派息计划并停止回购股份,尽管这一决定是基于英国监管部门的要求,但依然引起了轩然大波。

汇丰控股当时发布公告称,公司董事会收到英国央行透过审慎监管局发出的书面通知,因新冠疫情影响及当前不明朗局势,暂停派发2019年第四次股息及2020年度前三次股息。

暂停派息对大股东的影响较大。不过,中国平安当时表示:“对汇丰控股的投资属于长期投资,目前汇丰控股投资占平安险资总投资比例不到2%,暂时不分红对我们影响可控。”

2021年,汇丰将分红次数从此前的每年四次缩减为每年两次,全年累计派息每股0.25美元,与三年前相比缩水一半,这引起更多小股东的不满。

在减少派息事件后,股东对于拆分汇丰及总部回港的诉求日渐强烈。投资者认为,建立一个独立的、在亚洲的上市实体,一方面可以摆脱非亚洲市场的“拖后腿业务”,有利于估值提升;另一方面,分拆后汇丰亚洲将获得更大的自主权,避免发生因英国监管影响而中断派息的事情。

事实上,长期以来,亚洲地区业务一枝独秀地支撑着汇丰整体利润表现。数据显示,2015-2020年间,汇丰亚洲业务基本贡献超过100%的税前利润,而欧洲业务大都处于亏损状态。

财报显示,2022年汇丰实现除税前利润175亿美元,其中137亿美元来自亚洲地区,占比78.3%,而同期欧洲地区则发生了4.15亿美元的亏损。

自2020年起,平安与汇丰最高管理层私下通过多种渠道进行了多次会面,提出一系列详细建议,帮助汇丰提升价值、降低风险,更加聚焦亚洲发展。

平安也多次重申,作为汇丰的主要股东之一,凡是有利于汇丰改善经营业绩、提升公司价值,凡是对汇丰发展战略、经营策略有帮助的建议,都愿意研究,都会予以支持。

微信号

15618884964