微信号

15618884964

来源:Big Money

要想成为一个有智慧的人,你必须拥有多个模型。

——查理·芒格

2023年,是刚登峰执掌资金的第10个年头,亦是他加盟泉果基金之后再攀登的新起点。

在以泉果思源三年持有期混合型基金拟任基金经理的新身份亮相的时候,他对于近年来投资框架的优化,作了新的阐释。

这些沉淀和思考,既来自于过往成功投资案例中的经验积累,也包括2021年以来投资挑战中的心得体会。在认知到自下而上投资范式的不足之后,刚登峰决定补上产业趋势的考察维度,以一个更为立体的框架体系来应对结构性特征凸显的市场环境。

“一个好的投资框架,应该是开放形态的。我们在不断构建对于更多行业的理解,对于过去的认知进行迭代。”刚登峰说。

►►►

“质量因子是最愿意长期暴露的因子”

从第一性原理的角度思考,到底是什么在驱动股价?这是每一位基金经理构建投资框架时都需要回应的必答题。刚登峰的答案是——企业竞争力。

2009年刚踏出上海交通大学的校门,刚登峰即加入了东方红资管。师承王国斌等投资大咖,刚登峰的投资风格带着长期价值投资的“烙印”。

这表现在,更多从长期视角,基于企业内在价值创造,关注企业核心竞争力;重视安全边际,关注企业长期的业绩增长能否支撑当前估值水平;行业配置均衡,不押注单一行业博取超额收益;换手率较低,风格稳定,注重长期回报——这些理念对应的投资范式是自下而上的α型投资。

从刚登峰过往所管理的产品来看,组合重仓股多是各行各业的龙头公司。

泉果基金内部量化专家为刚登峰描绘的基金经理画像也揭示,质量因子在其投资组合构建中,占据了非常重要的权重。

“质量因子是我们最愿意长期暴露的风险因子。”刚登峰说,以竞争力为核心的价值创造逻辑是自己的主要选股逻辑。从海内外的经验来看,长牛股以10年期以上的维度来看,大部分回报来自于公司的价值创造(解释度可以高达70-80%),估值波动贡献相对较小。

具体来看,刚登峰会从治理结构、商业模式等维度,去透视企业的核心竞争力,以及竞争力的持续性。

这方面最为经典的案例,莫过于对于某第三方检测服务机构的投资,当时刚登峰较早捕捉到了这家公司治理结构优化和商业模式改善的共振机会。

2018年6月,这家公司变更管理层,新任总裁具有全球化检测最前沿的管理经验及广泛的海内外行业资源,到任后也获得了董事会的充分授权,很快即确立了精细化管理的战略方向,提高了实验室的生产效率及人均产值。

在刚登峰看来,优秀管理层的到来,相当于补齐了标的公司价值实现的“最后一块短板”。而对于人工成本占比较高且成本先行的服务型公司而言,人均产值的提高,能极大地提升公司的利润弹性。随着治理结构的优化和商业模式的改善,这家公司很快进入了业绩释放阶段。

刚登峰也正是在2018年上半年起买入并逐步加仓这家公司,一直持有至2021年下半年,基本完整地把握住了该个股超过4倍涨幅的主升浪。

►►►

“以产业研究为抓手提升选股效率”

不可否认的是,2021年以来,随着“核心资产”行情退潮,以长期持有优质公司为要点的自下而上α型投资遭遇到较大的挑战。这是一批长期价值坚守者所面对的共同课题。

刚登峰并不讳言,为了应对这种挑战,做了一些事后看不算成功的尝试,由此也引发了自己对投资范式更进一步的思考。

2021年初,他意识到,“核心资产”虽然由诸多α属性较强的优质公司组成,但某种程度上已经演绎为一类β型机会,只是没有以行业标签的形式呈现出来。

由于“核心资产”定价已经较为充分,估值处于高位,他减持了一些品种,并试图做了一些“质量下沉”,挑选了一些质量属于次优档,但尚未被充分挖掘,估值相对不高的标的。

这种尝试并未取得预期的效果,对于质量不佳公司的经营波动,市场容忍度更低,这些公司甚至出现了比“核心资产”更大的回撤。

这触发刚登峰开始思考自下而上投资范式的不足之处,寻求“质量下沉”之外的其他解决路径。

经验和教训最终都凝结成为了投资感悟。在刚登峰看来,自下而上投资范式的挑战来自于几个方面:一是,对中观的行业景气度与中观的行业比较欠缺考虑,用同样的组合构建思路难以应对不同的市场环境;二是,随着注册制的施行,股票数量剧增,市场对于价值创造增速不快与商业模式欠佳的价值发现周期拉长,投资难度变大;三是,寻找投资线索的效率不高。

2021年是“核心资产”大幅回调的阶段,亦是新能源等板块惊艳市场的年份,市场结构化特征愈演愈烈。这一冰火交融的图景提醒刚登峰,不能只沉浸于自下而上“翻石头”,必须关注市场“主线”脉络,把对于产业趋势和产业周期的跟踪,纳入自己的投资框架。

“以产业研究为抓手的中观研究,可以有效提升选股效率。”刚登峰说,对于产业趋势、创新技术、景气度、渗透率、供需缺口等因素的考察,有助于在市场5000多只个股中,更为及时地发现投资线索,找到“鱼多的水域”。

虽然中观研究对应的自上而下投资范式,也面临β的认知和确认具有滞后性、形成因素复杂、波动性较大等不足,但刚登峰发现,这种研究对于其过往的投资框架是种有益的补充。

基于此,刚登峰认为,将长周期视角和中周期视角结合起来,可能是更适应当前市场特征的方法。

长周期视角关注的是企业“不变”的核心竞争力,中周期视角则着眼于“变化”所带来的投资线索——相对于存量信息,“变化”更容易促成共识的达成与价值的发现。

当然,对企业竞争力的考察依然需要着眼于长期,一家企业核心竞争力的呈现,可能未必发生在产业从0到1的爆发期,也可能需要经历多个经营周期才能确认。

►►►

“一个好的投资框架应该是开放形态的”

2022年8月加入泉果基金之后,在一次与泉果基金创始人、总经理王国斌的聊天中,刚登峰抛出了一个问题:投资上有没有一种相对统一的范式去捕捉各种类型的机会?

王国斌的回答是,不要试图用同样一种方法去框定所有的机会,每个行业所处的发展阶段不一样,主要矛盾不一样,对应的投资机会和投资方法也不一样,所需要关注的驱动要素也不一样。

正是这次交流让刚登峰进一步明确了当前投资方法的迭代方向——让“产业趋势”成为选股的另一个重要维度。

“一个好的投资框架,应该是开放形态的。我们在不断构建对于更多行业的理解,对于过去的认知进行迭代。”刚登峰说。

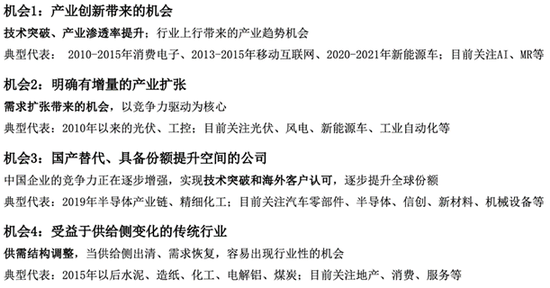

比照盖特纳技术成熟度曲线,他对不同类型的产业及其背后的重点考察因素做了拆解:

在技术萌芽期和期望膨胀期,随着技术突破以及行业渗透率的快速提升,行业上行带来爆发性机会,典型代表包括2010-2015年的消费电子,2013-2015年的移动互联网,2020-2021年的新能源车,这阶段的驱动因素主要是创新和需求,关注点在于是否出现杀手级应用,能否破圈引发全社会的关注,能否带动产业链的价值提升,等等。

目前市场最为关注的无疑是由ChatGPT引动的人工智能大模型开发浪潮。现象级创新和破圈这两大要素已经具备,但算力、光模块等方面的机会属于商业模式的“成本项”,最终还是必须有新的应用比如说新的“超级入口”或者细分领域的产品诞生,才能兑现真正的商业价值。

经历过泡沫破裂谷底期之后,一些行业进入稳步爬升期,尽管依旧延续扩张态势,但随着创新点的减少,这个阶段的投资需要更关注企业的经营效率,比如响应速度和成本优势,也即需要落实到企业本身的竞争力上面来。同时具备竞争优势和量增逻辑的标的,是重点选择。

新能源车目前基本处于这个阶段,关注点不在于供应链能否跟上创新者的脚步,而是看经营效率,能否提升市场份额。

随着中国企业的竞争力逐步增强,带来技术突破和海外客户认可,中国企业的全球份额有望逐步提升。例如2019年的半导体产业链,因特殊原因导致市场供给结构发生了很大的变化,以及精细化工领域里很多非典型性的、行业性的成长股。目前关注汽车零部件、半导体、信创、新材料、机械设备等。

对于那些进入稳定成熟期的行业,更适合挖掘α型的机会。特别是在一些总量上没有增长逻辑的传统行业,供给侧的变化也可能会带来巨大的机会,这在过往的造纸、化工、煤炭、电解铝等行业中已经得到了淋漓尽致的展现。

风险提示:过往个股投资案例不预示未来,不构成任何推荐。基金有风险,投资须谨慎,请认真阅读《基金合同》、《招募说明书》及相关公告。

微信号

15618884964