微信号

15618884964

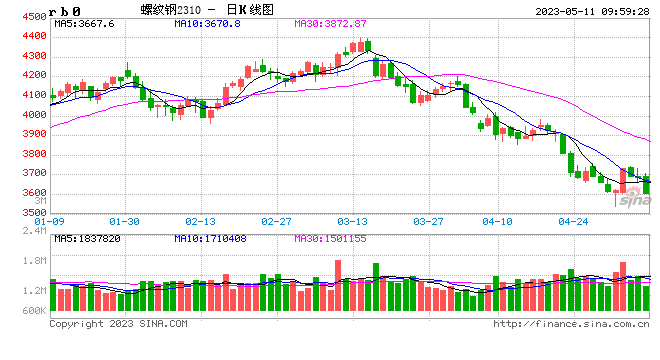

钢材:需求预期依然较弱,钢价可能因成本上涨而反弹

【现货和基差】

唐山钢坯-20至3470元每吨。华东螺纹-30至3770元每吨,10月合约基差82元每吨。热轧-10至3940元每吨,10月合约基差180元每吨。

【利润】

电炉成本依然高于转炉,江苏电炉利润-62元每吨,转炉利润139元每吨。

【供给】

钢厂延续减产,铁水产量环比-3万吨至240.5万吨。五大品种产量-15至940万吨。螺纹-10.5至273万吨;热轧-2.3万吨至318.3万吨。

【需求】

本周螺纹钢表需-47至282万吨;热轧表需-12至301万吨;五大品种表需-80至923.7万吨。受五一假期影响,表需季节性走弱。

【库存】

受五一假期影响,总库存累库。分品种螺纹降库,热卷累库。五大品种库存环比+17万吨至1957万吨。其中螺纹环比-9万吨;热轧环比+17万吨。

【观点】

钢材夜盘走弱明显,现货小幅下跌10元,建材成交偏低。价格跌幅较大后,钢厂复产或影响原料价格有所反弹,成本推动钢价有所反复。在需求预期不改善前,预计钢价保持低位震荡走势。波动区间参考3500-4000元。考虑粗钢产量平控,同时前低3500左右是去年价格低点,跌破前低的条件是交易需求同比下降,前低存在较强支撑,可逢低短多参与反弹行情。

铁矿石:钢材成交回落,市场情绪走弱,静待周度数据

【现货】

青岛港口PB粉790元/吨,超特粉655元/吨。

【基差】

当前港口PB粉仓单成本和超特粉仓单成本分别为850.0元/吨和835元/吨。超特粉夜盘基差与基差率为127.5元/吨和15.27%。

【需求】

需求延续下行趋势,日均铁水产量环比-3.06万吨至240.48万吨,进口矿日耗环比-3.47万吨。钢厂主动去库,钢厂库存下降幅度大于日耗下降幅度,进口矿库存环比-4.87%,日耗环比-1.17%,库消比-1.18%。3月生铁累计产量21983.24万吨,同比+1892.74万吨(+9.4%);3月粗钢累计产量26156万吨,同比+1818.4万吨(+7.5%)。

【供给】

海外港口恢复正常运作,发运端扰动因素消散。中长期来看,铁矿石供应宽松格局未改,四大矿山相继,除必和必拓基本持平,其他三大矿山产量均呈现同比上升态势,且维持全年发运计划不变。其中,淡水河谷矿粉产量同比+5.8%,球团矿产量同比+20.1%;力拓(含IOC球团与精粉)产量同比+11%,球团矿与精粉同比+5%;必和必拓(100%权益与Samarco)产量同比-0.7%;FMG产量同比+4%。4月铁矿石进口量9044.20万吨,环比-978.80万吨,同比+438.20万吨;4月铁矿石进口累计量为38468.4万吨,同比+3030.4万吨。

【库存】

港口库存12708.9万吨,环比上周四-27.42万吨,去库幅度逐渐下降;钢厂进口矿库存环比-452.53万吨至8840.76万吨。

【观点】

钢材成交回落,市场情绪走弱,静待周度数据。基本面上,供应有修复预期,需求延续下行,钢厂按需补库,港口库存小幅去库。供应来看,周度到港量与发运量均环比上升,符合供应修复预期。需求延续下行趋势,日均铁水产量环比下降,钢厂主动去库,钢厂库存下降幅度大于日耗下降幅度。展望后市,飓风过后,澳洲港口恢复正常运作,供应端发运量逐步回升;到澳巴发运量恢复至去年同期水平,我们预计 4 月飓风会影响 5 月到港量下降 540 万吨。假设日均铁水产量下降幅度与去年 6、7 月减产幅度相同(-12%),持续时间为 6 周,我们预计需求减量为 1610 万吨,需求端下降幅度大于供应端,同时考虑到供应存在季节性增量,5 月末港口库存有累库预期。铁矿石跌幅较大主要交易钢材弱需求背景下,铁矿远月供增需减预期。目前盘面接近 90 元美金非主流矿成本,叠加钢材产量存韧性,谨慎追空。考虑钢厂减产后依然有复产预期,可关注下跌企稳后,做多铁矿石远月机会,做多逻辑主要是修复基差。操作上,2401合约逢低试多。

焦炭:反弹高度有限,建议暂且观望

【期现】

截至5月10日,主力合约收盘价2151元,环比下跌13元,汾渭CCI吕梁准一级冶金焦报1860元,环比下跌100元,CCI日照准一级冶金焦报2000元,环比持平,日照港仓单2199元,期货贴水48元。市场第七轮提降落地,焦化厂仍有利润,后市仍有继续提降空间。

【利润】

截至5月4日,钢联数据显示全国平均吨焦盈利25元/吨,利润周环比减少33元,山西准一级焦平均盈利94元/吨,山东准一级焦平均盈利64元/吨,内蒙二级焦平均盈利-102元/吨,河北准一级焦平均盈利95元/吨。焦化利润有所回落,但是根据测算当前焦化厂仍有一定利润。

【供给】

截至5月4日,247家钢厂焦炭日均产量47.3万吨,环比下降0.1万吨,全样本独立焦化厂焦炭日均产量69万吨,环比下降1万吨。西北地区受到利润压缩影响,开始有减产动作,供应端产量稍有下降,但多数焦企仍维持高负荷开工水平。

【需求】

截至5月4日,247家钢厂日均铁水240.48万吨,环比下降3.06吨,钢厂继续维持限产,铁水高位回落,短期仍有下降空间,预计焦炭需求将持续走弱。

【库存】

截至5月4日,全样本独立焦企焦煤库存816.7万吨,环比下降4.7万吨,247家钢厂焦煤库存788.4万,环比下降8.4万吨。下游对原料煤采购消极,仍被动去库为主,维持低库存策略不变,产地出货困难,煤矿库存进一步累积。

【观点】

焦炭第七轮提降落地,目前焦化企业仍有一定利润,现货仍有提降空间。粗钢平控政策落地,下半年铁水均值将大幅回落,影响焦炭需求走弱,下游钢厂资金压力较大,仍以低库存策略为主,对原料打压的意愿仍在。受焦煤供给收缩以及部分钢厂复产影响,盘面有所企稳,但实际需求仍偏弱,近期市场波动较大,建议暂且观望。

焦煤:煤炭矛盾不断积累,短期难言触底

【期现】

截至5月10日,主力合约收盘价报1352元,环比持平,主焦煤(介休)沙河驿报1280元,环比下跌20元,期货升水72元,汾渭主焦煤(蒙3)沙河驿报1415元,环比下跌50元,主焦煤(蒙5)沙河驿报1401元,环比下跌51元,期货贴水(蒙5)49元。情绪略有修复,部分超跌煤种采购趋于好转,但整体需求偏弱,大部分煤价仍承压。

【供给】

汾渭统计样本煤矿原煤产量周环比下降3.23万吨至610.55万吨,精煤产产量周环比下降3.24万吨至241.91万吨。110家洗煤厂日均产量为66.27万吨,周环比下降0.8万吨。进口方面,蒙煤通关显著回落。

【需求】

截至5月4日,247家钢厂焦炭日均产量47.3万吨,环比下降0.1万吨,全样本独立焦化厂焦炭日均产量69万吨,环比下降1万吨。西北地区受到利润压缩影响,开始有减产动作,供应端产量稍有下降,但多数焦企仍维持高负荷开工水平。钢厂继续减产为主,影响焦煤需求继续回落。

【库存】

截至5月4日,247家钢厂焦炭日均产量47.3万吨,环比下降0.1万吨,全样本独立焦化厂焦炭日均产量69万吨,环比下降1万吨。西北地区受到利润压缩影响,开始有减产动作,供应端产量稍有下降,但多数焦企仍维持高负荷开工水平。钢厂继续减产为主,影响焦煤需求继续回落。

【观点】

主产地煤矿开始陆续减产,国家矿山安全监察局对内蒙30个煤矿撤销了核增产能,甘其毛都口岸通关量出现明显回落。焦煤供给端开始收缩,但需求同样回落,粗钢平控政策落地,下半年铁水均值将大幅回落,且动力煤矛盾不断累计,焦煤尚难言触底,焦煤仍建议偏空对待。

动力煤:港口库存压力较大,煤价整体仍承压

【现货】

产地煤价整体平稳,内蒙5500大卡报价760元/吨,环比持平;山西5500大卡报价为810元/吨,环比持平;陕西5500大卡报价为764元/吨,环比持平。港口5500报价980-1000元,报价环比持平。

【供给】

截至5月5日,“三西”地区煤矿产能利用率较上期减少0.41%,近期个别煤矿倒工作面结束恢复生产,但是月底及假期临近,部分煤矿月度生产任务完成出现停产减产,整体产量有所减少,产能利用率小幅下降。印尼进口低卡煤偏少,中高卡煤价格优势不足,短期对进口量有一定影响。

【需求】

截至5月4日,内陆17省+沿海8省日耗484.7万吨,周环比减少27.3万吨,库存10723万吨,周环比增加858万吨,平均可用天数21.6天,周环比增加2.75天。电煤需求处于淡季,节前有少量采购,节后日耗进一步回落,补库意愿较弱。江内六港煤炭库存740万吨,周环比增加81万吨,广州港煤炭库存313万吨,周环比增加23万吨,非电企业库存高位,反映出当前非电需求依旧偏弱。

【观点】

煤炭供给平稳,进口煤优势不大,大秦铁路运力恢复,港口再度进入累库周期,下游库存同样高企,补库意愿偏弱,整体看煤价仍有下行驱动。后市需要进一步观察迎峰度夏市场需求以及水电的发力情况。

免责声明

本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。

本报告反映研究人员的不同观点、见解及分析方法,并不代表广发期货或其附属机构的立场。报告所载资料、意见及推测仅反映研究人员于发出本报告当日的判断,可随时更改且不予通告。

在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。

本报告旨在发送给广发期货特定客户及其他专业人士,版权归广发期货所有,未经广发期货书面授权,任何人不得对本报告进行任何形式的发布、复制。如引用、刊发,需注明出处为“广发期货”,且不得对本报告进行有悖原意的删节和修改。

广发期货有限公司提醒广大投资者:期市有风险 入市需谨慎!

微信号

15618884964