微信号

15618884964

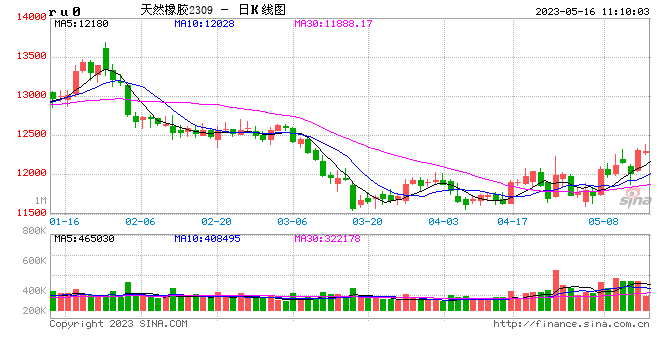

橡胶:收储炒作,盘面偏强震荡

【原料及现货】截至昨日,杯胶39.9(-0.15)泰铢/千克,胶水42.9(+0.2)泰珠/千克,云南胶水价格10000(+200)元/吨,海南胶水11400(+100)元/吨,全乳胶现货11850(+100),青岛保税区泰标1370(-10)美元/吨,泰标混合胶10650(-50)元/吨,顺丁胶山东报价11050(-50)元/吨。

【开工率】全钢胎样本厂家开工率为64.25%,环比+26.33% ,半钢胎样本厂家开工率70.47%,环比+2.4%。

【资讯】据中国海关总署5月9日公布的数据显示,2023年4月中国进口天然及合成橡胶(含胶乳)合计70.1万吨,较2022年同期的53.6万吨增加30.8%。2023年1-4月中国进口天然及合成橡胶(含胶乳)共计276万吨,较2022年同期的239.7万吨增加15.1%。

【分析】有关收储的炒作降温,盘面回调,前几日有关收储的消息带动盘面大幅上涨,当前无法确定能否落地。但目前基本面仍然偏利空,供应增量期,节后集中到港,总供给量不断增加,现货流通一般,深色胶库存累库持续,国内库存拐点暂不明确。盘面价格或重新回调,但预计下方空间有限,09或回调至11500点位附近,估值低位,长线看可等待新的利多驱动。

【操作建议】多单止盈,可尝试短空

【短期观点】中性

纯碱:现货处于加速降价阶段,空单持有

玻璃:负反馈持续中,09空单持有

【玻璃和纯碱现货行情】

纯碱:现货最低送到2350元/吨左右。

玻璃:贸易商报价1900元/吨以上。

【供需】

纯碱:

截止到2023年5月11日,周内纯碱产量60.93万吨,环比下降1.57万吨,下降2.51%。

截止到2023年5月11日,本周国内纯碱厂家总库存52.56万吨,环比下降0.23万吨,下降0.44%

玻璃:

截至2023年5月11日,全国浮法玻璃日产量为16.31万吨,环比+0.74%,本周(5月5日-5月11日)全国浮法玻璃产量113.4万吨,环比+0.16%,同比-5.39%。

截止到20230511,全国浮法玻璃样本企业总库存4612.3万重箱,环比+1.88%,同比-36.24%。折库存天数20.2天,较上期+0.3天。本周整体来看生产企业产销多有所减缓,但不同区域存在差异,库存走势亦有所不同,整体库存小幅增加。

【分析】

纯碱:现货市场情绪大幅走弱,调降加速,幅度扩大。纯碱上游持续累库,随着投产预期逐渐临近,上中下游持货意愿极低,结合目前价格来看,09下方依然有空间。预期和情绪走弱将推动现货继续降价,进口增量等干扰因素在5-6月对盘面形成利空影响。当前纯碱行业利润仍处高位,下方空间较大,未来现货将有更大降幅,建议空单可继续持有。

玻璃:近期贸易商低于厂家价格集中获利出货,结合当前中游整体库存情况来看,贸易商库存量并不高, 所以负反馈预计还将持续几日,但不会很久。各地深加工订原片库存较高,当前保持消化自身库存或 随用随采的节奏。短期内现货价格偏高,且 5-6 月处于往年的需求淡季,下游拿货动力较低,预计 09 跌至 1600 元/吨附近后维持震荡趋势,现货端高升水将继续回调修复基差。现货价格下方还有较大空 间,等到现货跌至中下游囤货的心理价位,或会开启新一轮的上游库存转移至中下游驱动之下的盘面 上涨,可密切关注贸易商节奏及日产销变动。

【操作建议】

纯碱:空单持有

玻璃:空单持有

【短期观点】

纯碱:中性偏空

玻璃:中性偏空

纸浆:反弹给出重新做空机会

【现货情况】木浆市场价格呈现走势略显不一,阔叶浆市场价格呈现稳中偏上运行态势,进口现货市场流通货源偏少,且对外报价连续上调,买涨不买跌心理刺激,下游入市采购热情尚可,另外国产浆企局部已进行停机检修,还有部分企业计划进行停检,受此支撑上游企业低价成交略有上涨,阔叶浆从4000涨至4100元/吨。昨日山东低端的俄罗斯针叶浆5150元/吨,环比+50元/吨,针叶浆山东主流市场报盘低端的银星参考价在5250元/吨,环比-0元/吨。

上周外盘美金报价传670美元/吨,结合人民币汇率6.9测算进口成本为670*6.9*1.13+150约等于5350元/吨。

【库存情况】截止2023年5月11日,中国纸浆主流港口样本库存量:204.8万吨,较上期上涨3.1万吨,环比上涨1.5%,库存量在上周期呈现去库后转为累库的趋势。本周期纸浆国内主流港口青岛港库存呈现窄幅累库的情况,港上出货速度较节后加快,但节日期间港上累库明显,所以本周期港上整体呈现窄幅累库的状态。本周期常熟港库存量较上周期累库为主,出货速度较上周期减缓,周期内累计出货超过6万吨。整体来看,港口库存处于年内中高位水平,本周期国内主流港口样本库存呈现累库的状态。

【行情分析】国内纸浆贸易商在盘面5000点整数关口下抄底囤货意愿增强,成交有所好转,纸浆短期陷入震荡。然而进口成本接近5350元/吨且整体下行大周期仍未结束,我们预计盘面或最多反弹至5450-5500附近,后市依旧看空。我们预期今年漂针浆将跌至600美金/吨,折合人民币在4600元/吨左右,盘面冲高后将给出有较好的下行空间。建议空单短期灵活处理,滚动操作为主,寻找更高的点位重新逐步入场。

【投资策略】滚动做空

工业硅:有机硅累库降价,拖累工业硅价格下跌

【现货】5月15日,据SMM统计,华东地区通氧Si5530工业硅市场均价14750元/吨,环比减少100元/吨;不通氧Si5530工业硅市场均价14550元/吨,环比减少100元/吨。华东Si4210工业硅市场均价16250元/吨,环比减少100元/吨;华东有机硅用Si4210市场均价16900元/吨,环比不变。国内下游及出口订单清淡,叠加期现商套利现货报价较低使实单成交价格不断走低,部分工业硅厂家迫于压力,出货成交价格只能跟跌。虽目前多数硅厂报价仍较为坚持,但挺价效果不佳,工业硅市场主流成交价格仍持续走低。

【供应】4月工业硅共生产29.12万吨,环比减少2.27万吨,同比增长5.51%,四川地区进入平水期,但平水期电价调整幅度有限,价格弱势下仅少量硅企复产,剩余硅企多计划在5月底丰水期之际陆续复产。受制于硅价低迷、库存消化速度慢以及炉况因素等,5月初个别伊犁在产硅厂也选择进行停炉检修,预计5月份国内工业硅产量环比表现小幅减量,并低于去年同期水平。

【需求】从需求的角度来看,虽然多晶硅的需求快速提升,但其余需求,尤其是有机硅的需求则反映持续走弱,因而目前工业硅价格持续疲软的关注重点逐步转向有机硅。从有机硅方面来看,无论内需还是外需均反馈不佳,市场预计价格仍将持续下跌,因而下游采购意愿不强。高库存也是拖累有机硅价格下跌的原因,据SMM,截至4月底,国内聚硅氧烷库存总量达至10.84万吨,为今年以来新高。龙头企业自身库存占据市场库存总量6成左右,在高库存的压力影响下,企业为保证后续的生产采取让利去库的措施,有机硅DMC价格大幅下跌。

【库存】据SMM统计5月12日金属硅三地社会库存共计16万吨,较上周环比增加0.3万吨。增幅均在昆明地区,主因货物从工厂厂库向昆明转移所致,其累增的规格以Si4210居多。天津港和黄埔港仓库进出清淡库存不变,表明需求依旧没有好转。

【逻辑】高库存背景下,成本有下跌预期,需求依旧受到有机硅和出口的拖累,硅价短期内仍将偏弱运行。后期关注各下游板块需求恢复情况和西南地区电力供应情况,若经济复苏传导至需求端或供应端出现扰动,如电力供应不及预期或环保检查等影响开工率,则可考虑做多

【操作建议】观望

【短期观点】中性偏空

免责声明

本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。

本报告反映研究人员的不同观点、见解及分析方法,并不代表广发期货或其附属机构的立场。报告所载资料、意见及推测仅反映研究人员于发出本报告当日的判断,可随时更改且不予通告。

在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。

本报告旨在发送给广发期货特定客户及其他专业人士,版权归广发期货所有,未经广发期货书面授权,任何人不得对本报告进行任何形式的发布、复制。如引用、刊发,需注明出处为“广发期货”,且不得对本报告进行有悖原意的删节和修改。

广发期货有限公司提醒广大投资者:期市有风险 入市需谨慎!

微信号

15618884964