微信号

15618884964

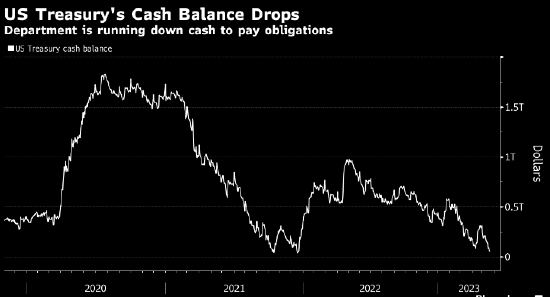

华尔街的投行业务客户都在纷纷询问,如果美国财政部在未来几周用尽资金,抑或是发生无法按期偿付美债这样不可思议的事情,那么将会有怎样的后果。

眼下时间日渐临近6月1日,美国财长珍妮特·耶伦之前曾表示财政部最快可能在这一天耗尽现金。截至目前,拜登和众议院议长凯文·麦卡锡仍未宣布就联邦债务上限问题达成协议。

市场参与者长期以来的假设情境是,如果在两党就债务上限问题僵持不下期间财政部耗尽资金,那么其将会优先考虑偿还公众持有的美债的利息和本金。这个规模高达24万亿美元的市场是全球利率的基准,也是货币市场融资的重要抵押品,是全球资产组合中的核心部分。

然而,这一假设情境从未接受过考验,而且美国财政部官员对于这种优先级是否可行的公开质疑由来已久。因此,鉴于当前拉锯局面的紧张程度,市场参与者在梳理各种可能的情境。

一种观点认为,影响可能不会那么严重。毕竟,自2011年债务上限危机之后,针对宣布可能无法偿还利息或本金的财政部,市场参与者已经探索出与之交手的流程。

不过,摩根大通首席执行官杰米·戴蒙本月早些时候警告说,即使濒临边缘也是危险的,后果不可预测。

“越接近,就越会产生恐慌,”他在5月11日接受彭博采访时表示。“关于市场的另一件事是,永远记住,恐慌时,人们会做出非理性的决定。”

即便是帮助编制了紧急程序的关键团队——纽约联储支持的Treasury Market Practices Group (TMPG)——也发出了警告。

“虽然文件中预想的做法可能会在一定程度上减少美债未能及时偿付事件对国债市场的负面影响,但TMPG认为延迟偿付的后果将是严重的,”TMPG在2021年行动方案中表示。

金融市场大面积动荡将会让市场迅速将焦点转向美联储。在2011年的债务上限僵局期间,美联储准备了一系列备用方案来避免系统性崩溃。在2013年回顾这些方案时,时任理事会成员的杰罗姆·鲍威尔称这其中有两项令人生厌,不过他没有说自己会否决。

这两项内容涉及美联储购买违约的国债,或将其与资产负债表上的非违约证券进行置换。

现任美联储主席的鲍威尔近几个月来一再表示,如果国会不解决债务上限问题,“任何人都不能想当然地认为美联储可以保住经济”。

以下是一些可能出现的情境:

美联储的选择

美联储负责维持金融稳定,如果出现重大干扰,美联储观察人士认为,前述在美联储前主席伯南克任内制定的行动方案中的大多数内容依然成立。

Piper Sandler&Co.的Robert Perli和Benson Durham在1月写道,除了向金融市场注入短期流动性外,美联储还可能放弃当前的量化紧缩计划。Perli此后成为纽约联储市场部门的主管。

至于违约程序,根据市场参与者编制的应急计划,财政部将在晚10点前通知不支付次日到期的款项。应支付本金的证券将把到期日延长一天。

评级可能下调

这一信息将通过Fedwire传递,Fedwire是一个用于分配国债付款的网络。

穆迪的高级信贷主管William Foster在接受采访时表示,如果美债未能如期偿付,将触发下调主权评级。就穆迪来说,这意味着将美国的信用评级从AAA下调至AA1。

“利息可能会拖欠几天,”Foster说。“但不会让投资者蒙受损失,这很重要,”他说,这一预期基于华盛顿将很快达成协议以提高或暂停债务上限的假设情境。

推荐阅读:“X日”之后分优先级偿债是否是违约 三大评级机构观点各自不同

特定证券的延迟支付不会触发所有未偿债务的大范围违约状态,即所谓的交叉违约条款。

“局部”影响

这就是眼前影响可能有限的原因。

“如果出现未能按时偿付的情况,我们可能会看到局部错配,”Jay Barry等摩根大通策略师上周五在针对技术性违约问题的客户问答中表示。

RBC Capital Markets策略师也在周五表示,他们“怀疑”评级下调会引发基金经理强制调仓、释出美债。

与此同时,RBC的Blake Gwinn和Izaac Brook还警告说,延期兑付可能会波及交易市场,导致流动性和市场运转受挫。

“最大风险”

TMPG指出,一些市场参与者“可能无法执行”应急计划,“其他一些人即便可以执行计划,也是在他们的交易和结算过程中出现大量人为干预的情况下,这本身就会带来重大的操作风险。”

美国证券经纪商和金融市场协会(FSA)的董事总经理Robert Toomey今年早些时候曾指出这一点。

“对于实时市场来说,到底会受到多大影响是一个没有定论的问题,”他在接受采访时说。“最大的风险是,我们不知道定价会发生什么”,以及购买美国国债的意向如何。

这确实是鲍威尔在2013年债务上限僵局期间所关切的一个关键问题。如果投资者避开美债,政府可能会在债券拍卖中发现需求不足,这将是灾难性的后果,因为美国财政部依赖发行新债来偿还到期债券。

拍卖失败

据一份美联储决策者讨论内容的记录,鲍威尔曾在2013年表示“真正的风险是国债拍卖失败,市场失去获得价格基准的途径。”

在美联储2011年和2013年的讨论时,耶伦当时担任副主席。她周日接受NBC采访时拒绝详述一旦财政部耗尽资金将会发生的情境。

“如果不提高债务上限,将很难有好的选择,”她说。

微信号

15618884964