微信号

15618884964

21世纪经济报道 见习记者陈嘉玲 北京报道

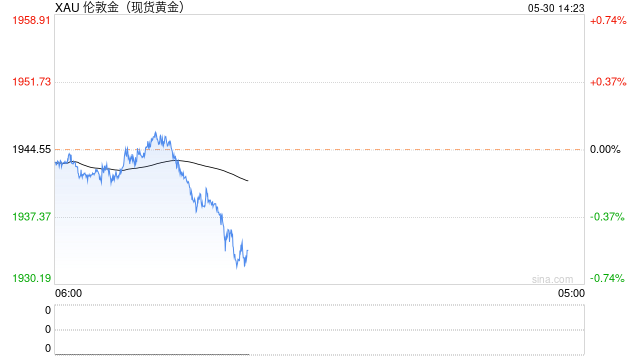

伴随美国两党达成调高美债规模上限协议的几率上升,美元指数和美债收益率表现强劲,对黄金、白银等贵金属形成直接的负面冲击。

黄金维持在1940美元关口上方,但仍延续上周的跌势,上周金价下跌了近2%。5月29日,现货黄金美市尾盘收报1943.58美元/盎司,下跌2.43美元或0.12%,盘中最高触及1949.75美元,最低触及1939.42美元。期货盘面上,COMEX黄金期货收跌0.12%报1942美元/盎司,COMEX白银期货收跌0.21%报23.31美元/盎司。

整个5月份,贵金属在美元指数强势反弹带动下大幅调整,美元指数涨幅2.5%,COMEX黄金跌幅2.67%,期间一度刷新2020年8月以来的高点,最高触及2085.4美元/盎司,随后单边调整,收月度长上影线;COMEX白银跌幅7.46%,仍然受阻于长期下降趋势线26美元/盎司附近。

业内分析指出,贵金属调整将会为黄金投资提供新的入场机会。那么,黄金、白银价格调整至当前位置水平,是否可以抄底做多了呢?或者说下降空间还有多大?其背后的逻辑又是什么?

回调行情未完,国际金价或测试1900美元/盎司支撑位

对于本轮调整行情,方正中期研究院稀有金属研究中心总监史家亮在接受21世纪经济报道记者采访时分析指出,三个核心逻辑影响下,贵金属出现本轮的调整行情。第一,美联储官员整体维持偏鹰派表态,美国4月PCE数据表现强劲以及其他强劲的经济数据均推高了对美联储再次加息的预期,美联储6月和7月再度加息1次预期持续升温,年内降息预期下降,对贵金属而言形成利空影响;第二,美国债务上限谈判取得实质性进展,将进入国会两院的投票环节,市场乐观情绪降低了对贵金属的避险需求;第三,近期,美元指数和美债收益率表现强劲,对贵金属形成直接的负面冲击。

“5月由于美国区域性银行风波随着监管的干预而影响逐步减退缓和避险情绪,后续尽管银行信贷有所收紧但对经济的负反馈尚未显现,从近期美国的就业和经济活动数据看仍相对有韧性,美联储在通胀率仍相距2%目标较远的情况下表示加息周期未结束使市场修正货币政策提前转向的预期,前期利多驱动减弱后,随着美债收益率和美元指数同步反弹,贵金属自年内高位回调。”广发期货宏观金融组负责人叶倩宁对21世纪经济报道记者分析表示。

整体来看,短期内,金价在承压下维持震荡走势,市场主要受到美国债务上限谈判结果以及美联储之后加息预期的影响。

一方面,美国两党达成调高美债规模上限协议的几率上升,黄金俨然是美债违约风险日益减弱的最大“受害者”。另一方面,货币市场再次定价,美联储6月再加息25个基点预期对贵金属形成压力。芝加哥商品交易所FedWatch Tool目前预测,在6月13日至14日的会议上,美联储再次加息25个基点的可能性增加至64%。美元及美债收益率也在持续上涨后高位徘徊,限制贵金属上方空间。

叶倩宁认为,此轮回调行情属于对3月上涨行情的修复,若6月美国提高债务上限进展顺利,而美联储仍有加息可能,国际金价将测试1900美元/盎司的支撑位,而国内金价由于人民币贬值而相对抗跌下方支撑在435-440元/克附近,短线可在经济数据和议息会议节点提前逢高做空。

金价短期承压,对冲基金做多热情有所减弱

多家机构认为,黄金等贵金属,短期依旧承压。

史家亮认为,美联储加息节奏预期短时间内出现迅速转变,迅速从政策收紧转为政策宽松再度转向鹰派预期,对贵金属形成直接影响。近期一直强调美联储货币政策的调整已经被市场所计价,一旦美联储货币政策调整预期再度转向鹰派或者不会出现市场所预期的鸽派,对与贵金属而言则会形成利空影响,故贵金属短线回调行情仍未结束。

中信建投期货也分析认为,银行危机对市场的影响逐渐缓和,随着6月利率决议的临近,市场重心重新聚焦到未来美联储的利率预期上,并且由于近期美国经济表现较为强劲,前期市场担忧的经济衰退可能仅为浅度衰退,这在一定程度上增加了美元指数短期相对偏强的基本面,美债利率也随着下半年加息预期的复苏而乘势上行,贵金属短期处在估值压力阶段。

本报记者注意到,在这一轮回调行情之下,对冲基金做多贵金属的热情短期有所减弱。

根据美国商品期货交易委员会(CFTC)数据显示,截至5月23日当周,COMEX黄金对冲基金等投机净多头头寸减少1.91万手至16.07万手,多空强弱指数从高位84%调整至目前的72.6%;白银投机净多头头寸减少0.19万手,至2.2万手多,空强弱指数从高位54%调整至目前的41.9%连续三周处于多头平仓的态势。市场分析认为,短期这一趋势预计仍将延续,但是中期来看,对冲基金持有的投机仓位仍然位于较高水平,尤其在黄金期货上面。

“宏观逻辑转变一致性预期较强背景下,贵金属迎来预期中的调整行情,并且调整行情仍未结束,黄金对冲基金近期出现多头平仓的趋势是符合贵金属行情走势预期的,预计多头平仓将会持续;待贵金属回来行情企稳,黄金对冲基金多头将会逐步加仓。”史家亮对本报记者表示。

此外,值得注意的是,华尔街资本还正悄然掀起新一轮抄底潮,“超短期美国国债正成为他们的重要抄底对象”。可见,华尔街资管机构避险情绪正在持续回落。随着市场传出美国两党有望很快达成协议,众多华尔街资管机构已大幅调低美债违约因子在资产配置的权重。

全球央行抢购黄金,长期上涨逻辑仍在

尽管黄金短线出现调整,但多数市场观点还是认为,黄金会成为今年最好的投资品之一。

全球央行就直接用“脚”投票。2022年6月以来,全球央行大举买入贵金属,季度净买入量高达400吨上下,较以往购买中枢水平翻倍。2023年一季度购买速度有所放缓,但仍然维持高达229吨的历史高位购买量。截至2023年一季度,全球央行黄金储备达到35815.8吨,创30多年新高。

相关研究数据还显示,过去十年黄金总需求量长期维持在4200吨/年上下浮动,珠宝首饰需求维持在2000吨/年左右,金条和金币需求维持在1000吨/年左右, 技术领域应用维持在320吨/年左右,央行净买入波动比较大,大致介于200-600吨/年。但是,2022年打破这一过去十年的均衡,央行净买入量较2021年增加686吨,占全球总需求增量的94.2%,这一行动驱动COMEX黄金价格从1620美元/盎司涨至2023年最高2085美元/盎司,涨幅高达28.7%。

是什么因素主导全球央行纷纷抢购黄金呢?美尔雅期货在《全球央行抢购黄金,贵金属本轮调整见底了吗?》一文中分析认为,背后深层次原因还是历史问题的遗留,美国政府天量的债务问题,令市场担忧美元信用,因此,各国央行纷纷选择买黄金抛售美元信用支撑的美债。

“美国债务上限和通胀困境将美国再次拽入70年代。”美尔雅期货还指出,美国经济历史上也面临过同样的困境,美国经济二战后面临巨量债务和经济结构转型的矛盾。1971年,布雷顿森林体系瓦解,美元与黄金脱钩,美国通胀高烧不退,黄金价格从60美元快速涨至600美元。当时美元体系遭遇信用危机的时候,美联储主席保罗沃尔克站出来,快速地加息,将名义利率加至高达20%,通过牺牲企业和经济,换来通胀快速回落至2%,随后美国才从这一困境中慢慢走出来。

“对美联储而言,当前仍然面临抗通胀、防风险和稳经济的权衡问题;尽管美国政府债务上限僵局得到实质性缓解,美国债务违约可能性微乎其微,美国通胀维持在高位继续施压美联储,但是美国银行业危机仍未得到有效根除,美国经济衰退预期仍然存在,故美联储很难再度持续收紧货币政策,美联储四季度降息的可能性依然存在。”对此,史家亮分析表示,但是美联储货币宽松逻辑将是未来一段时间的主逻辑,此背景下叠加避险需求、配置需求以及储备需求,贵金属中长期仍有上涨空间。美联储政策宽松转向、经济下行风险、央行购金持续等宏观因素依然存在,黄金仍刷新历史新高的可能性依然较大,贵金属逢低做多依然是核心。

在叶倩宁看来,中长期黄金仍然看多,这是在于美联储持续加息将使经济承压并加剧美国衰退风险未来将持续反映在经济数据上,黄金的避险配置需求不断增加,叠加逆全球化和央行加大购金规模等因素支撑,都利好黄金酝酿新一轮上涨并再创历史新高和推高均值水平,可长期持有。

(作者:陈嘉玲 编辑:曾芳)

微信号

15618884964