微信号

15618884964

曾经位居国内影视剧第一梯队,上市后大股东疯狂套现的“明星”*ST新文,要退市了!

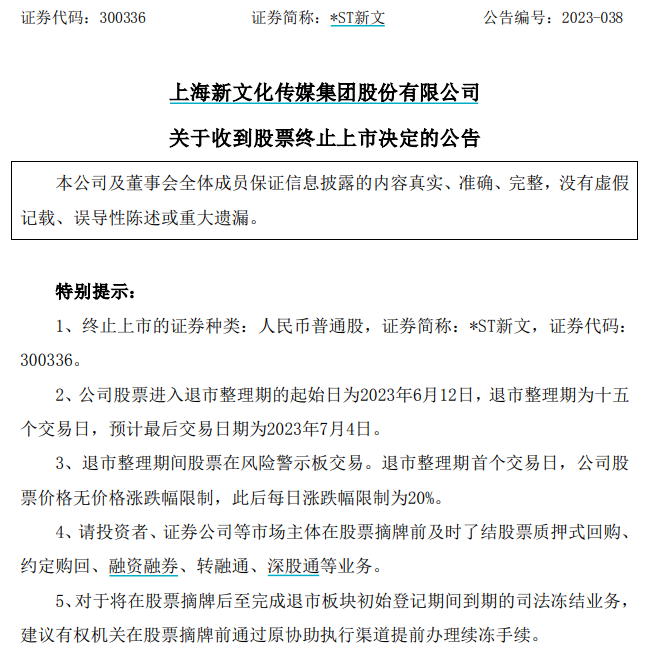

6月2日,*ST新文发布公告称,公司收到股票终止上市决定。公司股票进入退市整理期的起始日为2023年6月12日,退市整理期为15个交易日,预计最后交易日期为7月4日。

回溯其短暂资本化史,谁应对*ST新文持续的经营恶化与最终退市负主要责任?

记者查阅数据发现,*ST新文从上市伊始,以创始人为首的原始股东争相套现,上市十年竟无一人增持!其中,以创始人杨震华的套现戏码最为精彩纷呈。

同时,一地鸡毛的并购交易亦是压垮*ST新文脆弱财务境况的另一根稻草。

直至今年一季度末,*ST新文仍有2.58万户股东。“我当时买入这个股票,就是因为看到有新大股东进场了,而且实力雄厚,我就是上海本地的,想总不会退市吧。谁想到今天!”*ST新文一位上海本地股东在股吧中如此感叹。

在原控制人持续减持套现后,自然人张赛美及其控制的拾分自然(上海)文化传播有限公司(简称“拾分自然”)成为*ST新文新控制人,记者测算其投资成本约为2.8亿,如今面临“打水漂”的尴尬处境。

值得一提的是,查阅拾分自然背后“金主”,包含诸多实力雄厚的国有资本。

“在全面注册制贯彻实施、退市制度严格执行的今天,A股壳的价值大幅下降,保壳难度却大幅增加,投资者切莫看到所谓‘实力股东’进场就盲目买入,赌奇迹发生。而相关上市公司也应放弃依赖‘实力股东’的传统保壳思维,只有扎实做好经营才能自救。”上海一位券商投行部负责人对记者说。

“退市令”终降临

6月2日晚间,*ST新文公告显示,深交所决定终止公司股票上市,在6月12日进入退市整理期。

*ST新文因何退市?

据公告,2023年4月27日,*ST新文披露被实施退市风险警示后的首个年度财务会计报告显示,公司2022年财务会计报告被出具保留意见的审计报告。

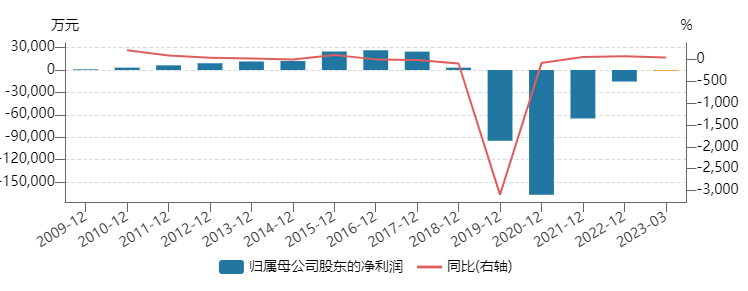

据中兴华会计事务所(简称“中兴华”)出具的专项说明显示,*ST新文2022年实现归母净利润-1.55亿元,截至去年末,流动负债大于流动资产1.8亿元。中兴华指出,这些事项表明存在导致对公司持续经营能力产生重大疑虑的重大不确定性。

具体看,保留意见共涉及四个事项,一是关于6亿元分配款计入资本公积,中兴华表示,无法获取充分、适当的审计证据以确定6亿元转入公司的真实意图,无法判断是否能够全部计入资本公积,无法确定是否有必要对资本公积以及财务报表其他项目作出调整,也无法确定应调整的金额。

其二,对于*ST新文的一笔互联网广告业务收入1727.25万元,中兴华认为公司错将应采用净额法确认收入的业务用总额法确认收入,应分别调减营收和成本1498.87万元。

其三,中兴华指出,*ST新文将《无名者》的发行分配收入2460.37万元错计入营业收入。

最后,*ST新文对6011万元追偿股权回购款的这项其他非流动资产,计提了60.11万元的减值准备。对此,中兴华无法获取充分、适当的审计证据,以确认该项资产计提是否充分。

由此,触及深交所《创业板股票上市规则(2023年修订)》第10.3.10条第一款第三项规定的股票终止上市情形。

2023年一季报,*ST新文实现营业收入1153.22万元,同比下滑54.94%;归母净利润为-1036.93万元,同比亏损增加49.22%。

公开资料显示,*ST新文成立于2004年12月,于2012年7月在深交所创业板上市,是一家以影视剧制作、发行为核心,电影、综艺、新媒体、户外广告投放、产业投资等多元化发展格局的全产业链型影视企业。

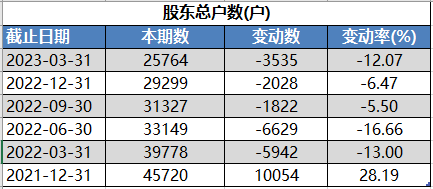

值得注意的是,截至今年一季度末,*ST新文仍有2.58万户股东。

从2022年以来,*ST新文的股东户数就逐季减少,从2021年底45720户降至今年一季末25764户,连续5个季度下降,累计降幅达43.65%。

*ST新文虽然已经停牌多日,在东方财富股吧里,其A股市场人气排名也只在第1012名,但股民围绕其退市的讨论仍非常热烈,多名散户表示自己的投资打水漂了,令人唏嘘。

原实控人的套现大戏

谁应对*ST新文持续性的经营恶化与最终退市负主要责任?

2012年,*ST新文于深交所上市,彼时主要从事影视剧的投资、制作、发行等业务,是国内影视剧第一梯队企业。

然而,记者发现,*ST新文从上市伊始,以创始人为首的原始股东争相套现,上市十年竟无一人增持!

2013年7月,肖乐、余厉、盛文蕾、张慧玲、孙毅等首发原始股东开始了套现之路。其中,创始人杨震华的套现戏码最为精彩。

杨震华的第一波减持潮发生在2016年4月25日至7月1日。新余丰禾朴实投资管理有限公司(简称“丰禾朴实”)通过大宗交易平台套现1.7亿元。

天眼查显示,总经理杨震华持有丰禾朴实45%股权,是最终受益人之一。另外一位最终受益人徐秋慧曾经在2010年至2013年期间任*ST新文董事。

此后,丰禾朴实在2017年5月4日卖出100股的“小伎俩”,使得其持股数占总股本比例为4.9999%。按照信息披露相关规定,股东持股比例低于5%,不需要再披露减持行为。因此,至2017年年末的半年时间内,丰禾朴实悄无声息地减持至少2300万股。如果按照当年下半年均价14元计算,丰禾朴实套现超3亿元。

与此同时,杨震华屡次通过蹭“热点”借机推高股价,反手高位套现,最终抽身而退。

第一幕:“绑定”周星驰

2017年1月3日晚,在披露收购周星驰PDAL公司股权时,*ST新文同时披露了第二期员工持股计划。3周后,该员工持股计划便迅速完成股票买入,然而获得的股份几乎都是来源于控股股东渠丰国际的定向转让。

公告显示,渠丰国际于2017年1月26日通过大宗交易的方式向该员工持股计划定向转让1594.56万股,转让均价为17.5元/股,杨震华成功套现2.79亿元。

有意思的是,渠丰国际转让股份后,*ST新文股价一路走低,截至2018年7月3日,该员工持股计划所持有股票已全部出售,除权后当天的股价较员工持股计划买入价跌幅超过50%。员工持股计划成为了杨震华高位减持的“接盘侠”。

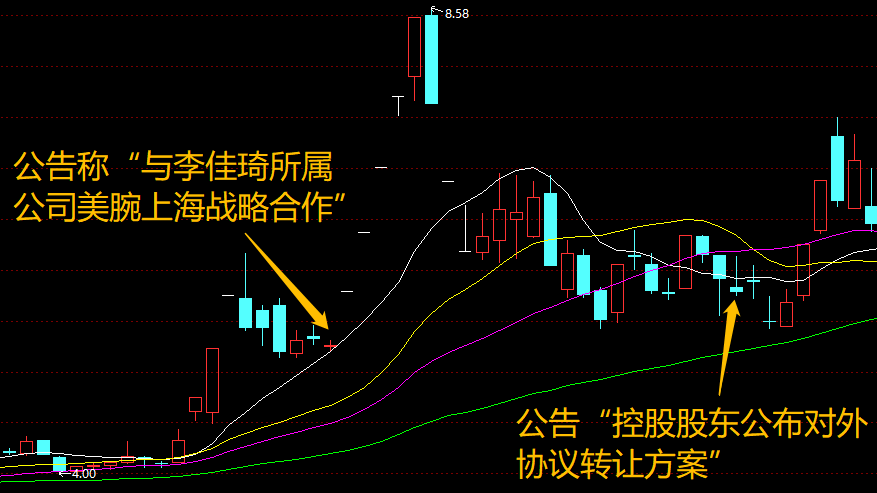

第二幕:“蹭热”李佳琦

2020年初,网红概念被市场热炒之际,*ST新文在当年1月15日晚宣布,已与美腕上海网络科技有限公司进行合作,而这正是当红“带货一哥”李佳琦所属公司。该合作计划一经对外公布,*ST新文股价就迎来连续5个涨停。

在搭上网红热点股价大涨之后,2020年2月26日,控股股东渠丰国际公布对外协议转让方案,以5.32元/股的价格将其持有的4031.3万股股份(占总股本5%),协议转让给陈颖翱,实现高位套现2.14亿元。

第三幕:“告别”新文化

2020年8月3日晚,*ST新文通过转让股权及表决权的形式变更了实际控制人,易主尘埃落定,自然人张赛美拿下公司实控权。

此前,杨震华多次减持已明显有卖壳打算。2019年7月下旬,渠丰国际将其持有的5556万股股份(占总股本6.89%)协议转让给拾分自然。加上通过大宗交易转让的1600万股,杨震华又套现约2.8亿元离场。

多次减持和转让后,截至2022年8月16日,实控人杨震华和渠丰国际合计持有*ST新文的股份仅剩6.01%。

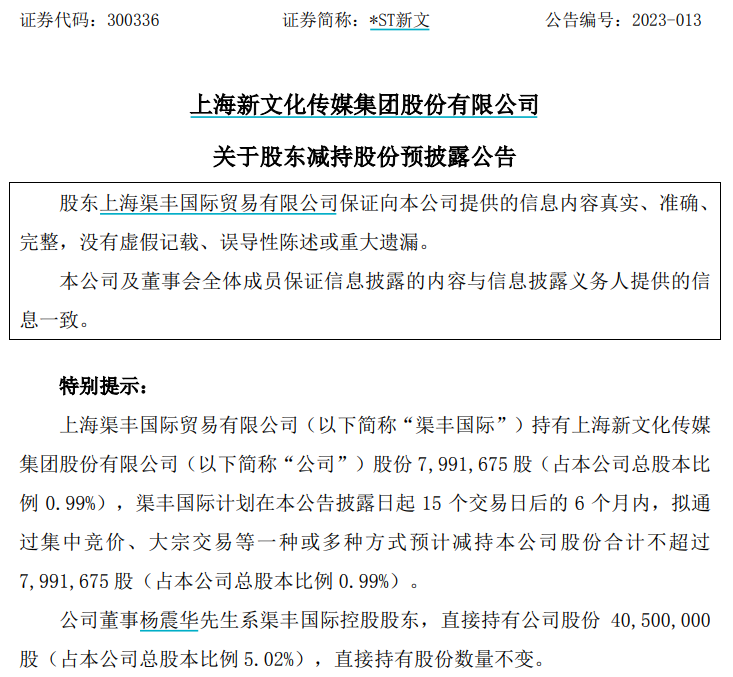

甚至,在*ST新文退市前夕,杨震华还计划减持。

今年4月4日晚间,*ST新文发布公告称,渠丰国际计划在本公告披露日起15个交易日后的6个月内,拟通过集中竞价、大宗交易等一种或多种方式预计减持公司股份合计不超过约799万股(占公司总股本比例为0.99%)。

一地鸡毛的巨额并购

在原实控人持续撤退的数年内,*ST新文的经营持续恶化,而并购更是压垮业绩的另一根稻草。

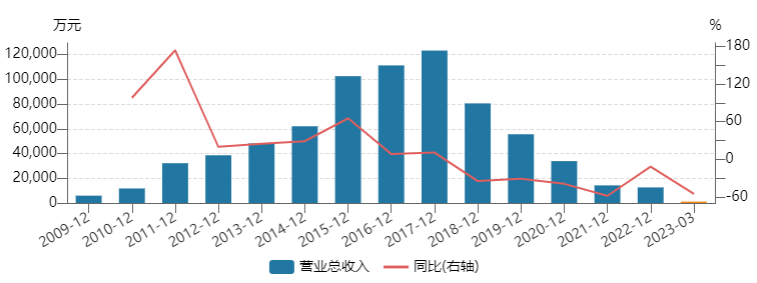

数据显示,*ST新文上市后的业绩增速逐年递减,直至亏损。2012年上市至2016年,公司净利润同比增速分别为44.7%、26.7%、5.8%、104.5%、6.9%,其中2015年翻倍增长是系公司收购的郁金香及达可斯纳入合并报表范围所致。

但正是这次向新产业转型的高价并购,给公司日后的经营埋下“地雷”。

在影视业务增长乏力的背景下,*ST新文在2014年斥资15亿元资金拿下郁金香传播和达可斯广告各100%股权。高价并购给*ST新文日后带来沉重的财务负担,收购郁金香和达可斯形成的商誉分别高达7.51亿元和2.32亿元。

“当时户外媒体的热潮已逐渐退去,行业面临增速放缓的压力。”一位广告业人士向记者表示,受此影响,户外媒体公司的业绩已经出现颓势。

例如,郁金香传播财报显示,2012、2013年度,公司营业收入分别为4.47亿元和4.59亿元,基本持平;净利润分别为0.55亿元和0.44亿元,同比下滑21%。营业利润从2012年的0.75亿元下降到2013年的0.51亿元,下滑32.67%。

尽管如此,*ST新文给出的估值相当慷慨。公告显示,郁金香传播和达可斯广告的评估值的增值率分别为263.16%和705.39%。

2014年-2016年,郁金香勉强完成了业绩承诺。但这仅是昙花一现。郁金香在2017年就开始“变质”,当年实际净利润完成额仅为9800万元,与承诺额相差3500万元。承诺期过后更是“一地鸡毛”。同样,达可斯也是在业绩承诺期完成任务后突然“变脸”。

收购标的业绩变脸后,*ST新文经营业绩也跌至深渊。数据显示,2019年-2022年公司连续亏损4年,合计亏损额超过30亿元。

并购的危险并未让*ST新文管理层谨慎,反而在外延式并购的道路上越走越远。这一次,*ST新文将目光锁定在了“喜剧之王”周星驰身上。

2017年1月,*ST新文出资10.4亿收购了周星驰旗下公司PDAL的40%股权。2018年9月,*ST新文又以1.38亿元收购了PDAL5%的股权。最终,*ST新文以超过10亿元的价格实现了与周星驰的深度绑定。

收购完成后,双方签下对赌协议:2016财年至2019财年,周星驰承诺PDAL将分别实现不低于1.7亿元、2.21亿元、2.87亿元和3.62亿元的扣非净利润,合计10.4亿元。

根据*ST新文年报,PDAL公司在2016和2017财政年均完成了业绩承诺。2018年净利润为2.58亿元,2019年净利润为1.66亿元,均和对应的业绩承诺相距较大。

在眼花缭乱的资本运作下,公司广告业务因并购踩雷一蹶不振,最初的影视业务亦深陷泥潭。

实际上,2012年上市后,*ST新文业绩增速即出现“降档”。2010年和2011年营业收入同比增速分别高达98.18%和173.73%,2012年上市当年同比增幅陡降至19.9%;扣非后归母净利润同比增速在上市前两年分别为624.05%和93.28%,2012年即陡降至45.49%。

2023年一季报,*ST新文实现营业收入1153.22万元,同比下滑54.94%;归母净利润为-1036.93万元,同比增加49.22%。

新主2.8亿元投资打水漂?

在这场退市滥觞中,原实控人几乎“全身而退”,而独咽苦果的除了公司2.58万户股东外,还有新接盘的控股股东拾分自然。

时间拉回到2020年8月3日晚,*ST新文通过转让股权及表决权的形式变更了实际控制人,易主尘埃落定,自然人张赛美拿下公司实控权。

随后,在同年9月4日晚,公司公告称,拾分自然通过大宗交易,耗资7664万元受让上海渠丰国际贸易有限公司(简称“渠丰国际”)1600万股,正式完成股份转让暨控制权变更。

此前,2019年8月,渠丰国际将其持有的5556万股股份(占总股本6.89%)协议转让给拾分自然。

通过两次股权协议转让,拾分自然合计耗资约2.8亿元成功接盘*ST新文。

张赛美与拾分自然为何会看上*ST新文?

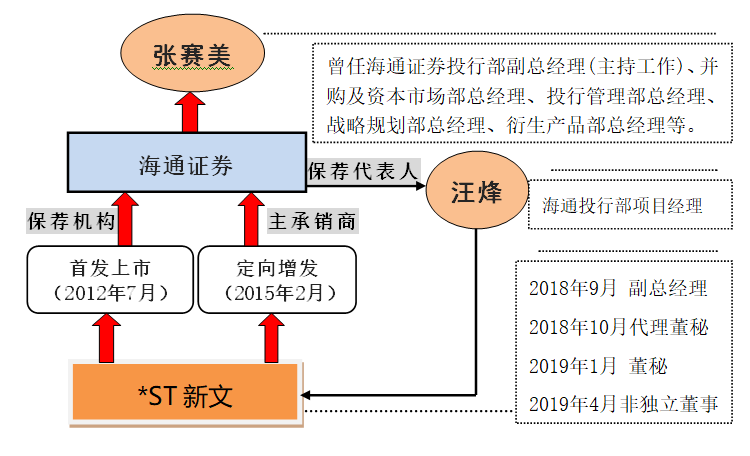

公开资料显示,张赛美和*ST新文渊源颇深。张赛美曾任海通证券投资银行部副总经理(主持工作),以及在并购及资本市场部、投资银行管理部、战略规划部、衍生产品部均担任过总经理。

巧合的是,*ST新文的首发上市保荐机构,和2015年定向增发的主承销商均是海通证券。

而且,2018年9月入职*ST新文副总经理的汪烽,曾是海通证券投行部项目经理,担任*ST新文IPO保荐代表人。

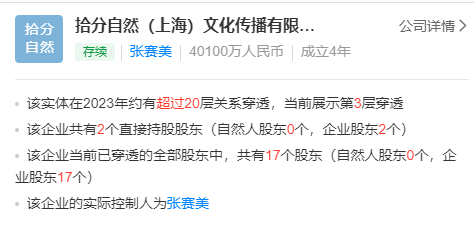

其次,张赛美控制的拾分自然股权结构复杂,国有资本闪现其中。

2020年4月,*ST新文公告2019年业绩,达到9.48亿元的巨额亏损。当年4月13日,公司即披露拟定增募资5.6亿元引入战略投资者。发行完成后,公司实控人由杨震华变更为张赛美。但该定增最终未能实施。

至当年8月,杨震华通过协议转让股权及让渡表决权与拾分自然的方式套现离场,张赛美毅然实现了接盘。

记者梳理拾分自然股权结构,发现其层层嵌套极度复杂。天眼查显示,拾分自然成立于2018年11月30日,实缴资本3.77亿元。其中,公司股东相互交叉持股,嵌套高达20层。股权穿透显示,股权结构图里出现上海市国资委、上海宝山区人民政府、上海市闵行区金融服务中心等国资身影。

对此,一位资深投行人士向记者表示,一般来说,这种基金体系的股东结构都很复杂,*ST新文控股股东拾分自然的复杂股权结构是较为普遍的现象。

顺着GP(普通合伙人)这条线层层穿透下去,记者发现拾分自然跟国资没有关系。然而,多名国资背景的投资人作为LP(有限合伙人),是拾分自然的最大“金主”。

正是通过有限合伙的企业形式,张赛美以个人极小的出资实际收购、控制了*ST新文。

事实上,拾分自然的“国资色彩”早有显露。

2019年7月26日,*ST新文控股股东渠丰国际拟将其持有5556万股协议转让给拾分自然,成为第二大股东。同日,公司与上海双创投资中心(有限合伙)签订战略合作协议,双方将在资本和产业层面开展全方位合作。

资料显示,双创投资中心是上海市人民政府为推进具有全球影响力的科技创新中心建设,经2015年市政府第91次常务会议发起设立的政府支持、市场化运作的母基金和创新投资融资平台,管理资本总规模超过400亿元。

旗下的上海双创文化产业投资中心(有限合伙)(简称“双创文化母基金”),是由中共上海市委宣传部、上海双创投资中心、闵行区人民政府、浦发银行各自通过旗下投资平台共同出资设立,规模为20.1亿元,重点支持文化品牌建设和文化产业发展的母基金。

而双创文化母基金正是拾分自然的主要出资人之一。

拾分自然股权穿透后的部分国资股东

拾分自然股权穿透后的部分国资股东

除此以外,新控制人张赛美与杨震华曾经有过交集。上海双创企投家俱乐部管理有限公司(简称“上海双创企投家”)成立于2019年1月17日,张赛美是最终受益人之一。天眼查显示,上海双创企投家在2019年12月26日将法人代表曾嵘变更为杨震华,仅过一年后的2020年11月18日,杨震华卸任法人代表。

责编:邵子怡校对:孙洁华图编:周洋

微信号

15618884964