微信号

15618884964

来源:靳毅投资思考

5月份流动性较为宽松,由此催生的“高杠杆”行情或许仍将维持一段时间:

1)短期内机构或许很难主动去杠杆。一方面,票息策略的“赚钱效应”并没有受到明显蚕食,机构很难自发降杠杆。另一方面,5月份,机构加杠杆对资金面完成了一轮“压力测试”,短期内,高杠杆或许也很难引起资金面系统性收紧;

2) 从货币政策导向来看,呵护流动性仍有必要。首先,历史上PMI表现疲软时期,央行大概率不会主动收紧流动性。其次,5月份央行展现出了“精准滴灌”的货币政策意图,6月份跨季临近,熨平资金波动仍有必要。

近期机构对于拉久期的态度显得十分“中性”,在久期上“挖掘”收益的胜率和赔率都已经开始下降。短期内票息策略或许优于久期策略,并且,在具体券种选择上,我们认为1-3年高评级城投债和二级资本债或许是较优解。

1、选久期还是票息

1.1

资金面并不紧张的5月

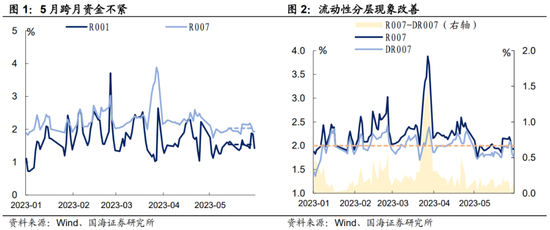

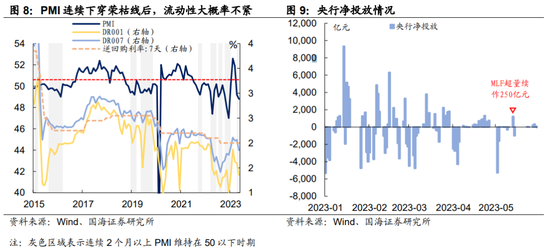

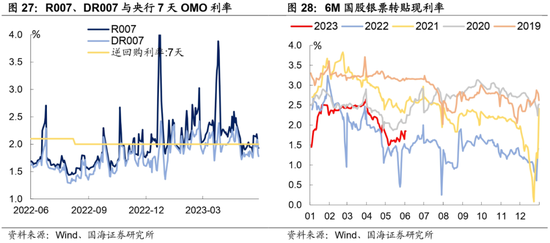

5月份资金面不紧,即使在临近月末的跨月行情下,流动性也没有展现出明显波澜。5月下旬以来,R001和R007分别围绕1.5%和2.0%中枢运行,5月最后一天,R001加权利率也保持在1.9%水平以下。

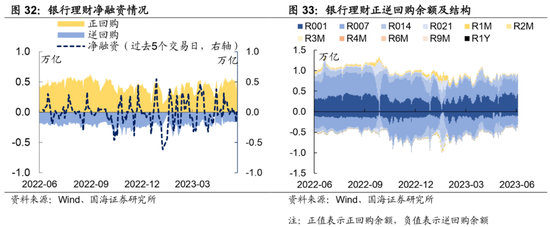

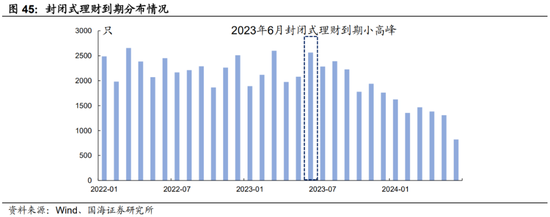

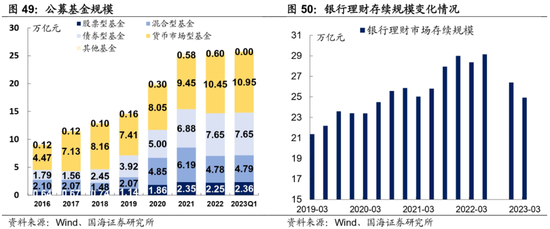

与此同时,5月份以来“流动性”分层的现象也有所改善。5月份R007与DR007利差中枢为14BP,较4月份下降9BP。伴随“理财赎回潮”的逐渐改善,以及5月份银行存款下调,存款出表,理财扩容持续进行中,进入6月份“流动性”分层现象有望进一步改善。

进入6月份,隔夜利率小幅冲高后迅速回落,资金面依旧不紧。我们在《资金面还能更宽松么?》中曾经强调,6月资金面在财政投放、债务融资掣肘以及存款“再理财化”效应下,将继续为宽松的流动性创造一个良好的环境。

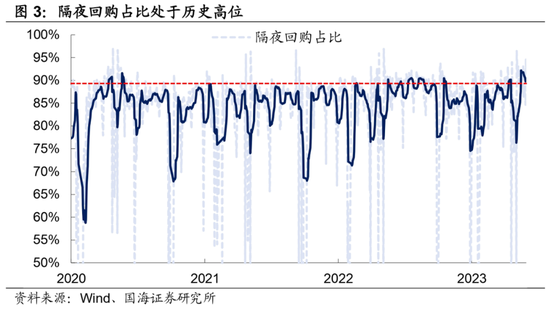

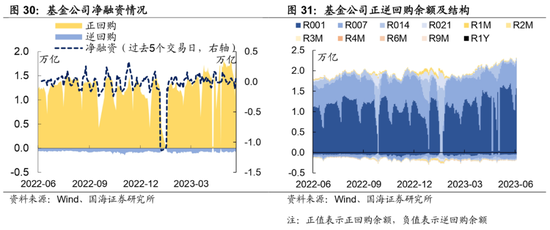

从质押式回购结构来看,截至2023年6月2日,隔夜回购占总回购比重为91.7%,处于历史96%分位数,这也表明市场对于流动性或许并不悲观,短期内,流动性较难出现系统性收紧。

1.2

需要担心过高的杠杆吗?

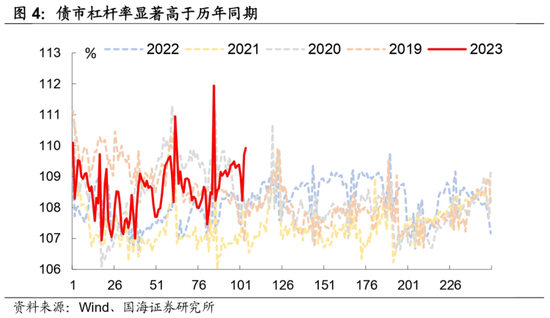

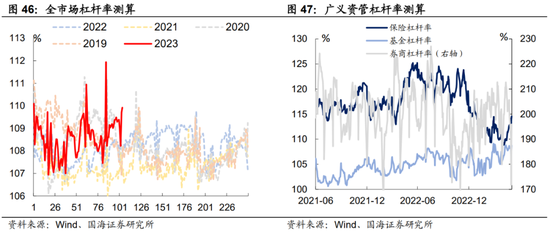

在流动性“异常”宽松的格局下,全市场杠杆率再次回到了历史较高水平。截至6月2日,全市场杠杆率升至109.9%,显著高于过往历年同期水平。

2023年以来,当“资产荒”逐渐成为债市常态后,机构加杠杆的行为显得极具韧性。然而,我们并不认为“杠杆行情”在短期内会迅速消退,相反“高杠杆”的行情或许仍将维持一段时间:

1)短期内机构或许很难主动去杠杆。我们认为考虑机构是否会继续维持较高杠杆水平,主要取决于2方面因素:

①加杠杆是否仍有利可图。我们在《向杠杆要收益,可持续吗?》中曾经指出,如果用AAA级1年期城投债与隔夜资金利差来衡量杠杆策略的套息空间,历史上来看,机构能够承受的“极限息差”为50BP,一旦低于该水平,则意味着套息性价比的下降,进而使得机构继续加杠杆的意愿开始下降。

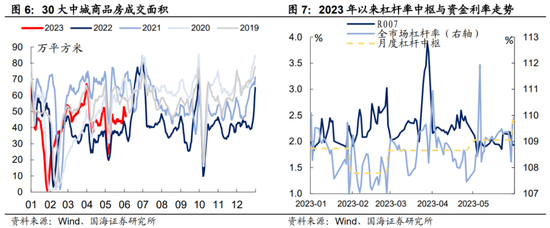

对比本轮,5月份以来,AAA级1年期城投债的平均息差水平在108.5BP上下运行,并且较为宽松的流动性使得该息差水平并未出现明显的压缩趋势。因此,我们认为,票息策略的“赚钱效应”并没有受到明显蚕食,机构很难自发降杠杆。

②加杠杆会否带来流动性收缩。机构加杠杆的行为本身具有自我调节的功能,当债市加杠杆情绪渐浓也可能带来流动性的边际收紧,从而抑制机构继续加杠杆的意愿,如此往复,此消彼长。

然而,从5月份的情形来看,机构杠杆似乎对资金面完成了一轮“压力测试”。整个5月份的债市杠杆中枢为今年以来最高水平,然而在这种“滚隔夜”的操作下,资金面波动平平。我们认为背后主要仍是社融结构的疲软。

一方面,一季度“开门红”冲量行情已经阶段性过去,另一方面,高频数据显示地产销售表现疲软。我们认为,以上两点因素,在6月份很难出现改观。因此,短期内,机构维持高杠杆或许也很难引起资金面系统性收紧。

2) 从货币政策导向来看,呵护流动性仍有必要,机构很难因此而被动降杠杆:

① 历史上PMI表现疲软时期,央行大概率不会主动收紧流动性。5月份PMI不及预期。3月份以来,“强复苏”预期的不断下修,是催生本轮债牛的主要原因之一,回溯历史上PMI连续2个月在50以下运行的时期,资金面基本都维持在相对宽松的水平。

② 从央行资金投放来看,5月份央行以每天20亿元左右的逆回购到期续作为主,除此之外,5月份虽未降息,但是MLF小幅超额续作250亿元。

从5月份央行的货币政策导向来看,不难发现,在经济压力仍存的格局下,央行有意通过“精准滴灌”来维持资金面的量价平稳。我们认为,这一现象在6月份仍将继续,尤其是跨季临近,熨平资金波动在当下经济缺少强力“抓手”的环境下仍有必要。

1.3

机构在选择什么策略?

下阶段,债市该如何进行布局,选择继续吃票息,还是拉久期?我们不妨从机构行为视角出发,来观察市场近期如何选择。

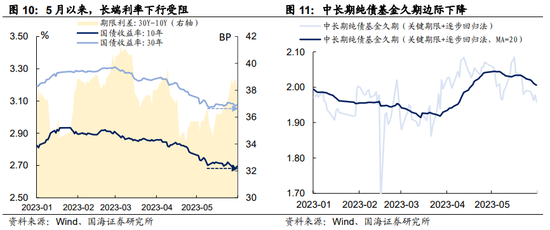

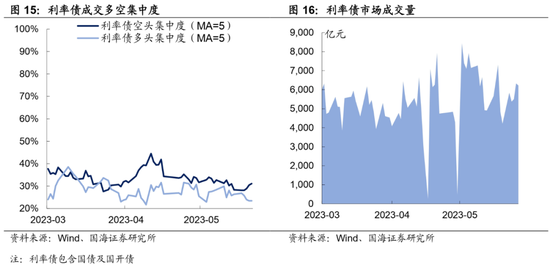

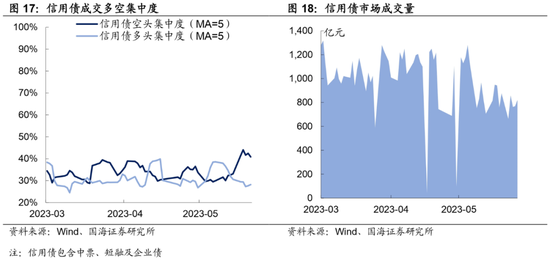

从机构持仓久期来看,在经历了3、4月份的“债牛”行情后,目前债市已经运行到了一个相对纠结的位置。5月中下旬以来,利率下行受阻,长端和超长端利率基本保持震荡运行。

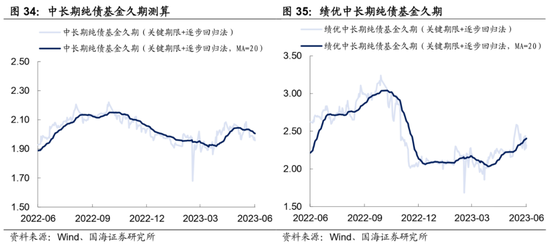

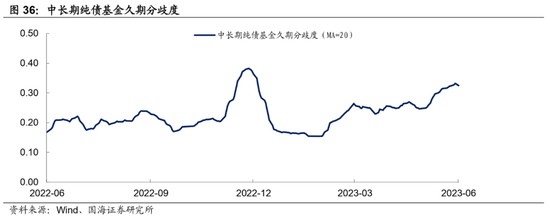

根据我们测算的中长期纯债基金持仓久期来看,截至6月2日,全市场中长期债基持仓久期为1.96,较5月中旬高点2.09下降了0.13。由此可见,近期机构对于拉久期的态度显得十分“中性”。

一方面,在经历了近2个月的利率下行后,机构拉久期赚取资本利得存在止盈诉求;另一方面,近期市场对于后续出台进一步“扩需求”预期愈演愈烈,降低持仓久期有助于规避利率风险。

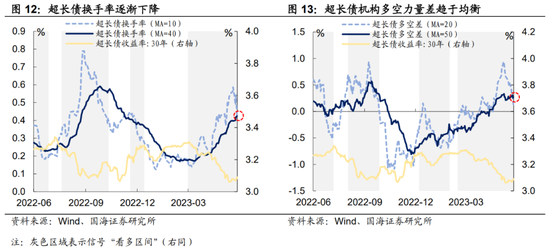

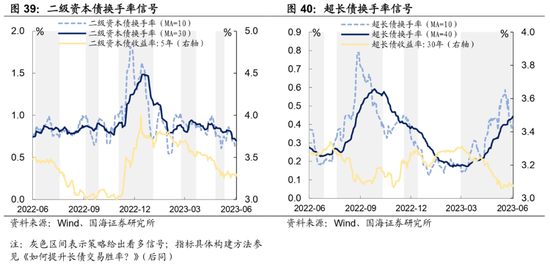

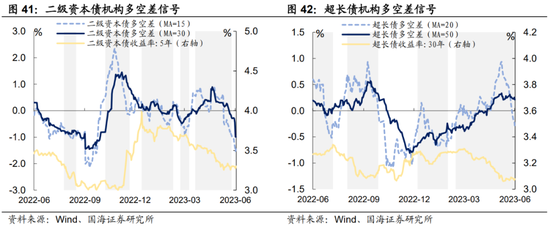

值得一提的是,近期交易信号也指向了机构交易长端现券的热情正在下降。我们在《如何提升长债交易胜率?》中,曾经提出了超长债换手率和多空差信号。目前从以上两个信号来看,虽然都还在“看多”区间中,但是短期趋势均已经下穿长期趋势,如果持续维持在长期趋势以下,则很快将转为“看空信号”。

显然继续在久期上“挖掘”收益的胜率和赔率都已经显著下降,短期内对于政策预期的加强,以及对流动性前景的不悲观,使得市场已经逐渐开始“放弃”久期策略,进而“投奔”杠杆和票息策略。

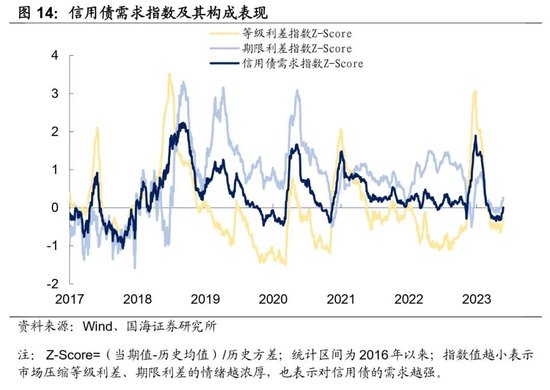

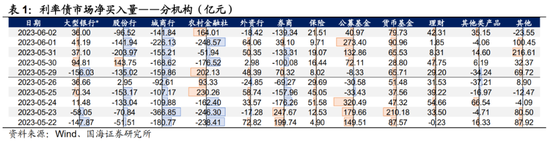

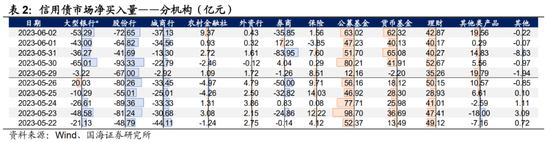

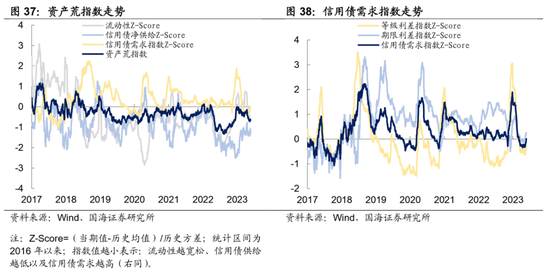

从信用债需求指数来看,近期期限利差和等级利差均有所上行,这或许意味着机构在进行套息操作的同时,也更加偏好短久期,高评级的券种进行防守。

综合以上分析,我们认为,短期内票息策略优于久期策略,并且,在具体券种选择上,1-3年高评级城投债和二级资本债或许是较优解。

2、机构现券成交监控

2.1

谁在买,谁在卖?

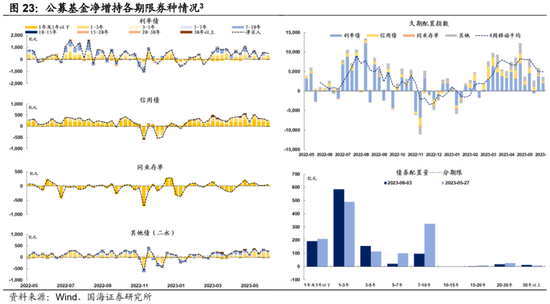

1) 利率债市场,本周多头集中度有所下降,公募基金依旧是本周的主要增持方,累计净增持511.0亿元。

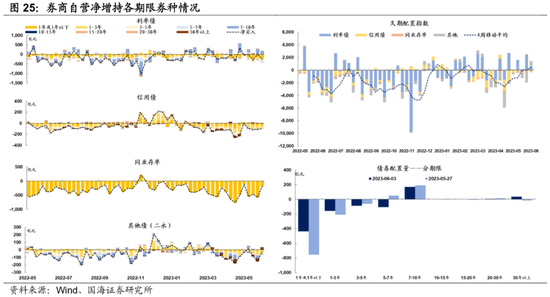

2) 信用债市场,本周空头集中度继续上升,其中大型商业银行是主要净减持方,累计净减持200.8亿元。

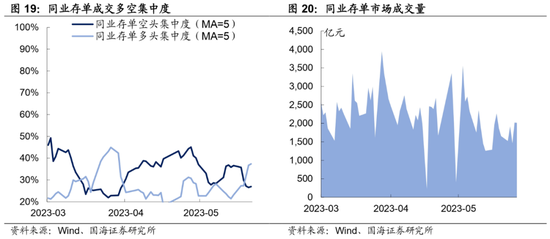

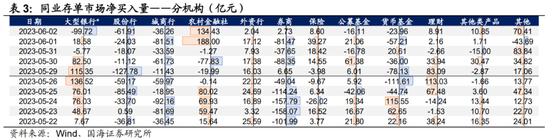

3) 同业存单市场,本周多头集中度显著上升,主要表现为农村金融机构累计净增持同业存单223.3亿元。

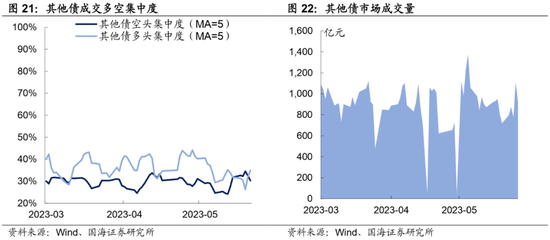

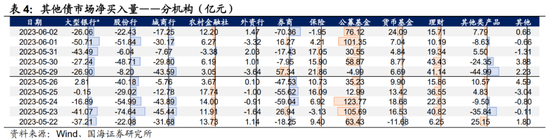

4) 其他债(二级资本债和永续债),多头集中度有所上升,主要表现为公募基金增持“二永债”,累计净增持261.9亿元。

2.2

广义资管买什么?

3、机构资金跟踪

3.1

资金价格

跨月资金不紧,流动性宽松无虞。R007和DR007分别收于1.93%和1.78%,均较上周下行22BP。6个月国股转贴利率收于1.85%,与上周持平。

3.2

融资情况

本周银行间质押式逆回购余额119848.9亿元,较上周增加5.75%。从广义资管来看,本周基金公司、银行理财分别净融资491.2亿元及7.05亿元。

4、机构行为量化跟踪

4.1

把脉基金久期

本周市场中长期纯债基金久期测算值为2.01,较上周下降0.02;绩优中长期纯债基金久期测算值为2.40,较上周上升0.06。

4.2

“资产荒”指数

4.3

机构行为交易信号

4.4

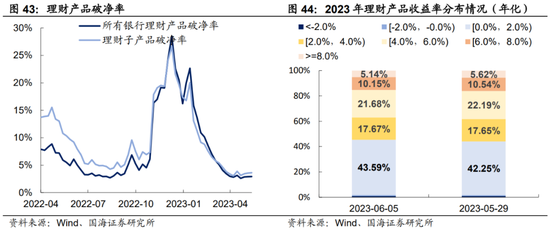

银行理财破净情况

本周全市场理财产品破净率继续改善,全部产品和理财子公司产品破净率分别收为2.9%及3.6%,与上周基本持平。

4.5

机构杠杆全知道

本周全市场杠杆率为109.92%,较上周上行0.43个百分点。广义资管方面,本周保险机构杠杆率录得114.55%,较上周上升1.65个百分点;基金杠杆率录得108.74%,较上周上行0.43个百分点;券商杠杆率录得195.91%,较上周下降2.24个百分点。

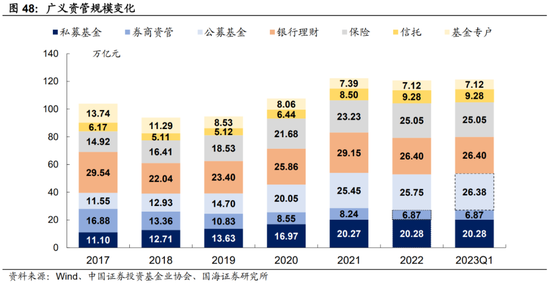

5、广义资管格局

风险提示:需要警惕流动性的“退潮”;历史数据不能完全作为未来市场走势参考;模型测算可能存在误差。

相关声明

证券研究报告《选久期还是票息——机构行为周观察》

对外发布时间:2023年06月05日

发布机构:国海证券股份有限公司

本报告分析师:

靳 毅 SAC编号:S0350517100001

周子凡 SAC编号:S0350121010075

微信号

15618884964