微信号

15618884964

上市两年,纳微科技(688690.SH)资本运作不停。继2022年4月收购了参股公司苏州赛谱仪器有限公司43.9621%的股权后,纳微科技如今又启动第二次并购。据公告显示,纳微科技拟作价1.79亿元购浙江福立分析仪器股份有限公司(以下简称“福立仪器”)44.8%股权,此次交易增值率为240%,交易分两步完成。

钛媒体APP注意到,无论是上市公司还是标的公司业绩均出现承压态势。纳微科技并购后的“1+1>2”的良性发展能否如愿?

分两步、花1.79亿吃下福立仪器44.8%股权

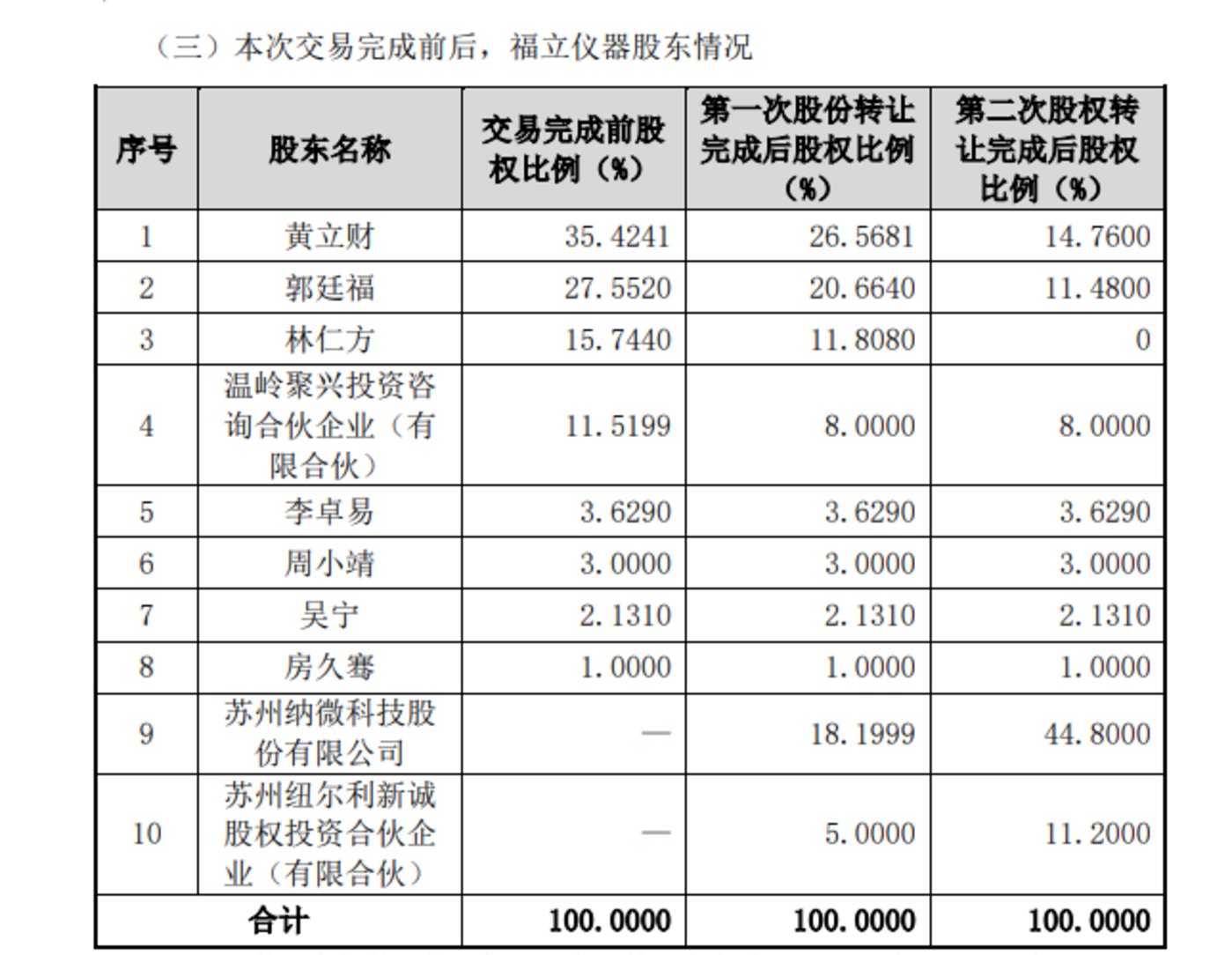

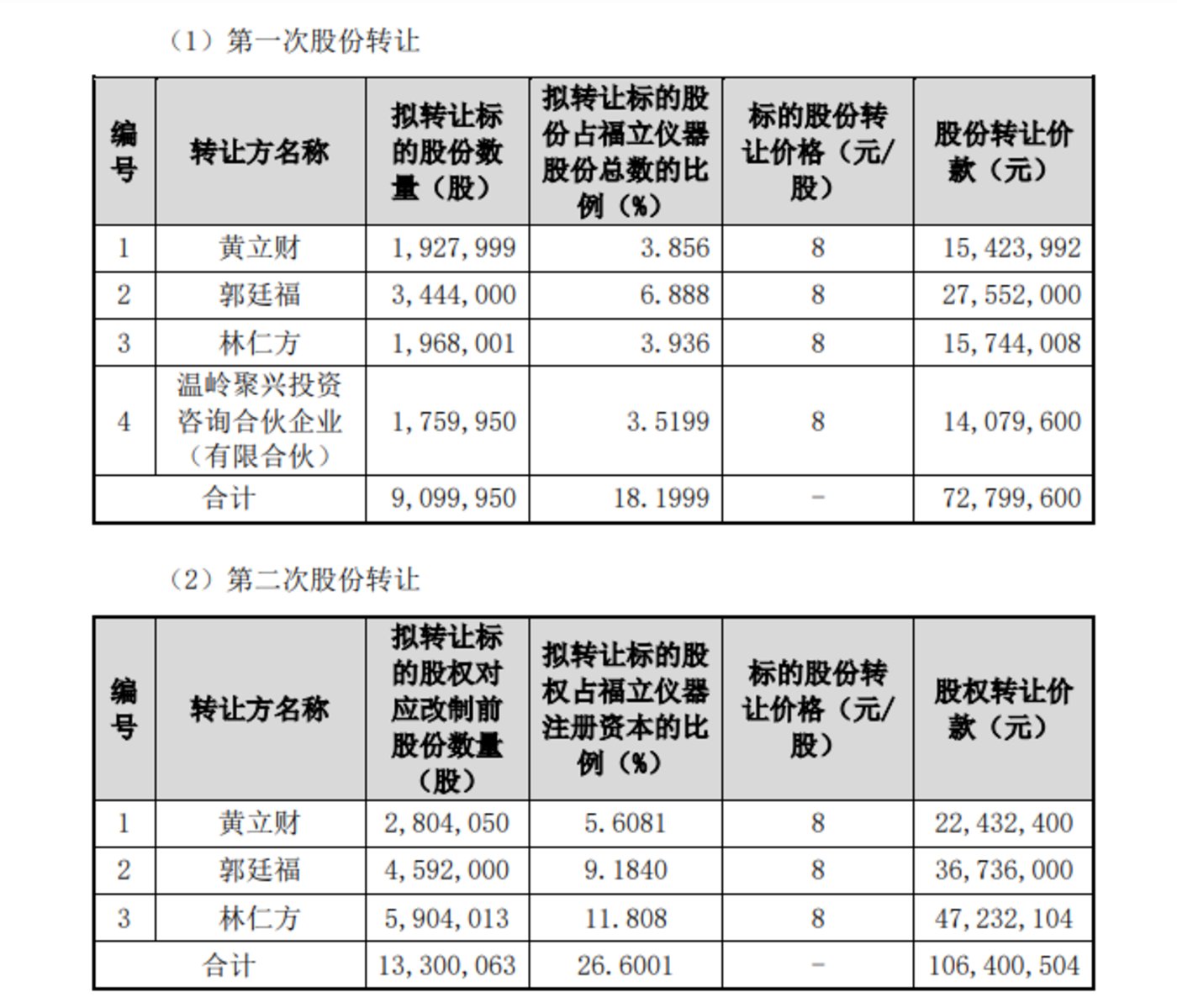

据纳微科技公告显示,2023年6月6日,公司与福立仪器、黄立财、郭廷福、林仁方、温岭聚兴投资咨询合伙企业(有限合伙)和苏州纽尔利新诚股权投资合伙企业(有限合伙)(以下简称“纽尔利”)签署《关于浙江福立分析仪器股份有限公司股份转让协议》,公司拟与纽尔利通过现金方式分两步合计受让黄立财、郭廷福、林仁方、聚兴投资所持福立仪器56%股权,其中公司分两次合计收购福立仪器44.8%股权。

具体而言,第一次股份转让是纳微科技受让福立仪器18.1999%股权,第二次股份转让是福立仪器完成从股转系统摘牌并改制为有限责任公司后,公司受让福立仪器26.6001%股权。

上述两次股权转让完成后,黄立财、郭廷福将分别持有福立仪器14.76%、11.48%股份。而林仁方套现6297.61万元“清仓”。

钛媒体APP注意到,此次交易出现一定溢价。经评估,纳入本次评估范围的福立仪器股东全部权益价值为4.07亿元,评估增值2.87亿元,增值率为240%。

纳微科技认为,本次交易的定价是参照收益法的评估结果,该方法结合福立仪器未来合理预期业绩,涵盖了企业帐内和帐外有效资源价值,内涵更为完整。

公开资料显示,福立仪器于2016年9月在新三板,是国家级专精特新“小巨人”企业,聚焦于药物分析、食品安全、环境保护、生命科学、能源化工和科学研究等领域,围绕着用户的需求和痛点,为用户提供基于色谱分离分析的整体解决方案。

另一方面,纳微科技通过收购不断强化对福立仪器的话语权。第一次股份转让后,福立仪器应增设2名董事会席位,其中纳微科技和纽尔利分别新增提名1名董事候选人。 第二次股份转让完成后,福立仪器将进行董事会改选,改选后的董事会人数不少于7名(含7名),其中纳微科技有权通过提名和选举方式合计取得福立仪器过半数董事会席位。

上市公司、标的业绩双承压,1+1能否大于2?

据了解,纳微科技是一家专门从事高性能纳米微球材料研发、规模化生产、销售及应用服务,为生物医药、平板显示、分析检测及体外诊断等领域客户提供核心微球材料及相关技术解决方案的高新技术企业。

在纳微科技看来,收购福立仪器,通过整合其研发资源和市场能力,符合公司的平台型产品布局和更多行业快速覆盖的发展战略,有助于公司进一步增强仪器和设备的自主创新能力。

纳微科技进而表示,收购完成后,公司的主营业务不会发生重大变化,福立仪器纳入合并报 表范围后将实现公司产品线从色谱填料/层析介质、色谱柱到分析仪器的覆盖, 同时还将进一步发挥自身与福立仪器在技术研发、市场销售和客户拓展方面的协同效应,实现“1+1>2”的良性发展。

不过,上市公司和标的业绩目前均存在承压态势。数据显示,福立仪器2022年实现营业收入约为1.67亿元,同比增长6.57%;归属净利润约为0.3亿元,同比微增3.01%;扣非后净利润约为0.22亿元,同比下降15.44%。2022年福立仪器毛利率由2021年的56.51%下降至54.26%。

纳微科技今年一季度实现的营业收入、归属净利润、扣非后净利润分别约为1.32亿元、0.12亿元、0.06亿元,分别同比下滑6.21%、79.71%、89.35%。

对于此次交易,有投资者调侃“这点营收还不够塞牙缝”,双方交易能否实现“1+1>2”有待验证。

纳微科技提示风险称,本次交易涉及通过全国中小企业股份转让系统的协议转让过户、福立仪 器从股转系统的摘牌以及福立仪器改制为有限责任公司等审批程序,能否达成尚存在一定不确定性,本次收购后可能存在行业市场风险及经营风险等风险。(本文首发于钛媒体APP,作者|刘凤茹)

微信号

15618884964