微信号

15618884964

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:【深度】都是量化惹的祸?A股流动性之谜

界面新闻记者 | 刘沥泷

界面新闻编辑 | 宋烨珺

近期A股市场整体表现不佳,自4月中下旬开始,深圳成指和创业板指纷纷开启了一轮下跌,截至6月12日收盘,相较于前期的高点已经分别跌去了9.33%和12.62%,即便是表现稍好的上证指数距离5月上旬刷出的年内高点也已经跌去了5.56%。

A股表现持续乏力之下,越来越多的投资者将矛头指向了近年来大爆的量化基金。就连坐拥百万粉丝的财经大V“月风_投资笔记”也忍不住在社交平台吐槽,“量化少做点T吧,也没见大部分人今年做出来明显超额,真是受够了。”

量化基金近年来的快速发展,究竟给A股带来了什么?

都是量化惹的祸?

“明明M2在大幅增长,说明市场上是不缺钱的,但是A股为什么却一直涨不起来?”过去很长一段时间里,这个问题一直困扰着很多投资者。

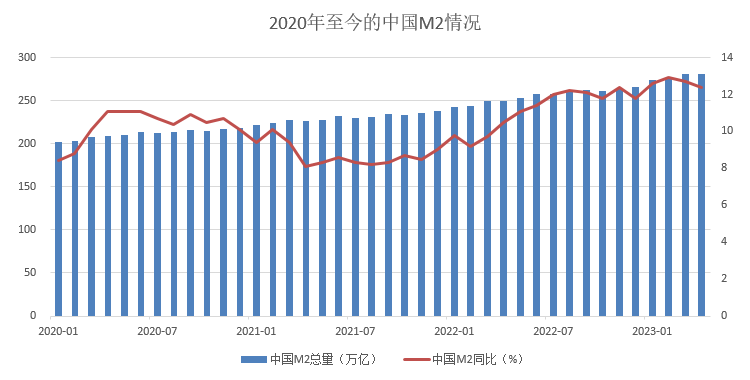

Wind数据显示,自2022年4月以来,M2同比增速已经连续13个月保持在10%以上,其中今年2月份M2同比增长12.9%,创出了近七年以来的新高。

数据来源:Wind

然而,与全球其他股市相比,A股的表现却不尽如人意。数据显示,英国富时100、德国DAX30、日经225等多个全球重要指数年内均已刷出了历史新高,上证指数却仍然在3200点附近徘徊,创业板指自2021年7月份的高点以来更是跌去了近40%。

“自从量化多了以后,大A越来越难了。”资深投资者吴文强无奈地说道。

界面新闻记者在采访过程中发现,不少投资者在分析A股市场持续表现疲软的原因时,都和吴文强一样不约而同地将矛头指向了量化基金。

量化基金确实在以前所未有的速度发展壮大。国内量化行业起步于2010年前后,不过真正步入发展“快车道”却是在最近五六年时间里。

2014年5月一家名为九坤资产的量化私募发行了公司的首只产品“诺德-九坤资产管理计划”,2015年4月中证500指数期货正式上市,同年一家名为九章资产的量化私募正式启航,数年之后,量化私募行业里开始有了“北九坤南幻方”的响亮称呼。

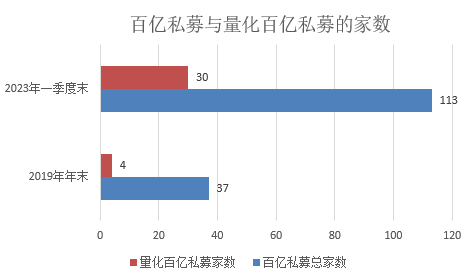

之后随着锐天投资和致诚卓远的壮大,“量化四大天王”在2018年应运而生,2019年国内首批量化私募成功闯关百亿规模。私募排排网数据显示,截至2019年底,国内证券私募管理规模超过100亿元的私募管理人共有37家,其中有4家为量化私募,分别是明汯投资、幻方量化、灵均投资、九坤投资,占比近10%。

截至今年一季度末,国内百亿私募的数量为113家,其中量化百亿私募已经达到了30家,占比26.55%。

数据来源:私募排排网

在头部量化私募崛起过程中,越来越多的私募开始涉足量化投资。

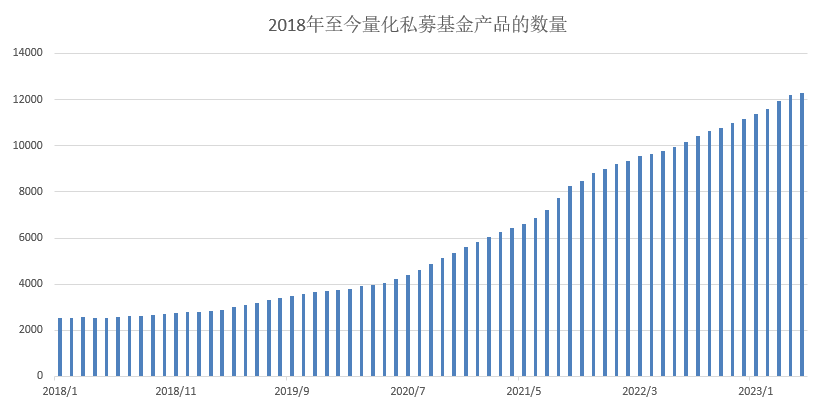

朝阳永续数据显示,2018年年初时量化私募基金数量仅为2535只,2023年5月份已经增长至12271只,期间增长了4.8倍。

数据来源:朝阳永续

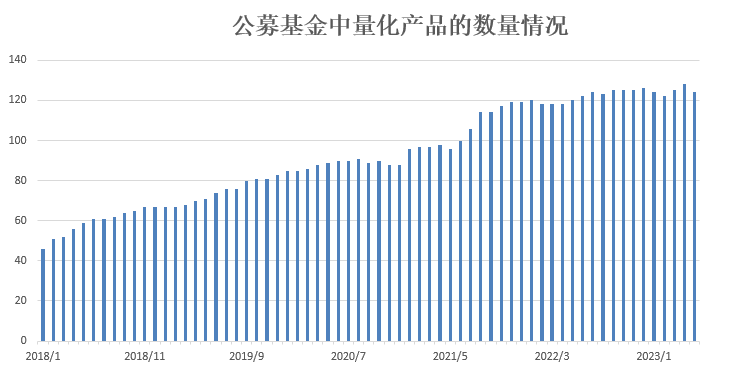

与此同时,公募量化基金数量也从2018年年初的46只,增长到今年5月份的124只,期间增长了2.7倍。

数据来源:朝阳永续

由于量化基金普遍以中高频交易为主,其整体规模迅速扩张以后,在市场中的影响力更是与日俱增,近年来俨然已经成为了A股投资者结构中不容忽视的重要组成部分。

2021年,市场上曾一度传出“当前市场万亿成交量的背后量化交易约占50%,前二十家量化私募总规模(不含杠杆)甚至接近万亿元水平”的传言,虽然该说法随后被不少知名量化私募站出来“打假”,但是相关私募的回应却也从另一个侧面证实了量化交易在A股总成交额中的占比确实不小。

“研究了大半个月好不容易选出来个好票,结果量化基金一直在里面做t,搞得我们拿了半年也没赚到钱。”在吴文强看来,量化基金抢走了本该属于主观投资者的收益,逼得很多主观投资者只能黯然离场,市场也因此经常陷入流动性不足的窘境。

广州某私募创始人钱峰也表示,最近几年A股一个特别明显的现象就是,隔段时间就会出现两市成交量持续萎缩的情况,“流动性突然就跟凭空消失了一样。”

A股交易环境不复从前

曾经风头无两的量化基金为何会走到了人人喊打的地步?

专研游资策略的唐笑认为,根源在于量化基金的参与极大地改变了A股市场原有的生态。

以唐笑所熟知的超短线方面为例,一般而言一个题材都会经历启动、确认、发酵、加速、分歧、反包、龙回头等过程,从而构成一个完整的题材周期,这样的题材周期也是超短线投资者们赖以操作的基础。

在此过程中,不同类型的超短选手会选择自己擅长的阶段去参与,比如有的喜欢做题材挖掘、有的喜欢高位接力,还有的则喜欢做龙头股的二波机会,在各路资金的不断接力下一波行情才能最终走出来。

然而,量化基金的增多却导致大家本来十分熟悉的题材周期变得不一样了。

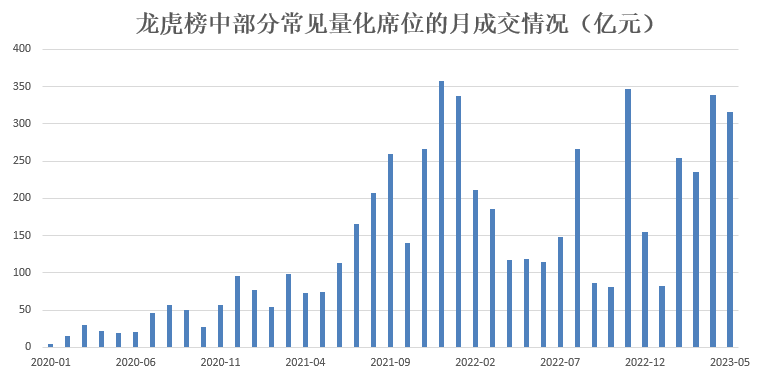

界面新闻梳理了龙虎榜中部分常见量化席位自2020年以来每个月的成交额情况,可以看出,近年来,特别是自2021年下半年以来,市场上量化基金的交易异常频繁。

数据来源:龙虎榜,界面新闻整理

钱峰表示,以前题材周期的每个节点大概都要持续至少两三天,投资者有充足的时间来复盘并及时调整策略应对市场变化。

但是现在每当一个热点题材稍有异动的时候,很快就会被量化模型捕捉到,量化资金也会在第一时间跟进操作,于是原来的题材周期无形中被加快了,很多主观投资者可能还没来得及反应,一个小周期便已经结束了。

盘面上看,在量化基金的助涨助跌之下,活跃个股的波动变得非常大,超短投资者稍有不慎就会面临从“大肉”到“大面”的巨大落差。

“尽玩过山车了”,短线投资者张旭告诉界面新闻记者,现在很多热门股可能上午还在拉升,下午就直接跳水,大家根本来不及反应,做起来异常心累。

另一方面,A股股票数量越来越多,也在很大程度上拉开了主观投资者和量化基金在投研方面的距离,很多中长线投资者面临被量化基金“绞杀”的窘境。

数据显示,目前A股市场接近5000只个股,以申万一级行业分类为参考,排名靠前的部分行业,比如机械设备、医药生物、电子等动辄都是四五百只个股,每个研究员每天研究两只个股的话,全部研究一遍少则几个月,多则半年,研究压力显然非常大,而且在此期间已经研究过的部分公司的基本面也可能又已经发生了很大变化。

量化策略则由于分散持仓的特性,对于个股基本面的研究深度要求相对较低,同时量化模型往往能够同时覆盖大量股票,哪怕市场上的股票数量再翻一番,对模型的运行效率而言几乎也不会有太大影响。

相较之下,量化基金往往能够在市场中占得先机,再叠加中高频交易特性,对于主观价值型投资者而言,几乎是毁灭性的打击。

吴文强表示,以前挖到一个趋势好票,好点的能做三五年,甚至十年也不成问题,至少也能安心拿个半年一年的。现在看好的票,很多时候刚建完仓趋势就结束了,“早就被量化基金玩腻了”。

界面新闻也注意到近年来不少知名主观私募的业绩表现大不如从前。以淡水泉投资为例,以前投资圈有“淡水泉时刻”的说法,即每当淡水泉投资的净值回撤超过或接近30%时,往往是买入、加仓的底部时机。

不过,在2021年上半年以来的这一波净值回撤过程中,淡水泉投资旗下多只产品净值在回撤幅度达到30%以后依然继续回落,公司旗下甚至有多只产品的累计净值一度跌至0.6附近。

被反噬的量化基金

规模与业绩难以两全一直是量化基金面临的一大难题,近年来不少百亿量化私募为了保证存续客户利益,不得不选择封盘拒客,比如幻方量化、衍复投资、启林投资、金戈量锐、进化论资产、天演资本等。

随着私募行业发展壮大,各个量化私募之间的策略同质化也日趋严重。

同时,近年来市场成交量一直没有明显提升,低迷时平均只有六、七千亿的成交额,这在很大程度上限制了量化策略的市场总体容量。

深圳某量化私募创始人李铭表示,量化私募讲究的是顺势而为,赚的是市场波动的钱,一旦成交占比超过一定的比例就会成为影响波动的重要力量,也就违背了量化交易的初衷。

在此背景下,作为A股市场重要的参与者之一的量化基金,在改变市场生态的同时也遭到了市场的反噬。

事实上,近年来量化私募整体收益情况已经大不如从前。

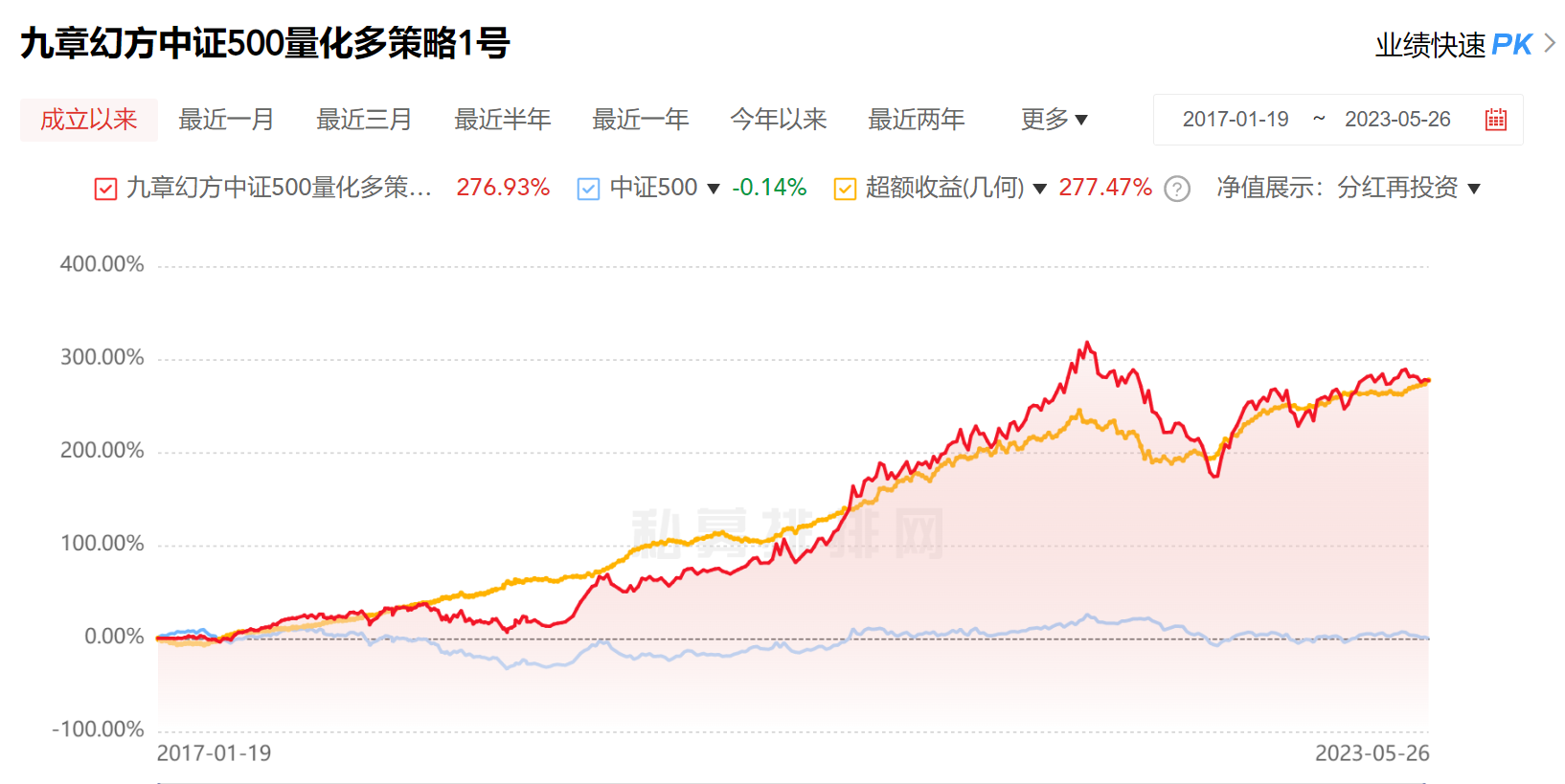

以幻方量化代表产品之一“九章幻方中证500量化多策略”为例,产品近年来的净值波动明显变大了,在2021年9月10日至2022年4月29日期间一度创下成立以来的最大回撤值34.55%,并且净值至今仍未修复至新高。

微信号

15618884964