微信号

15618884964

每经记者 肖世清

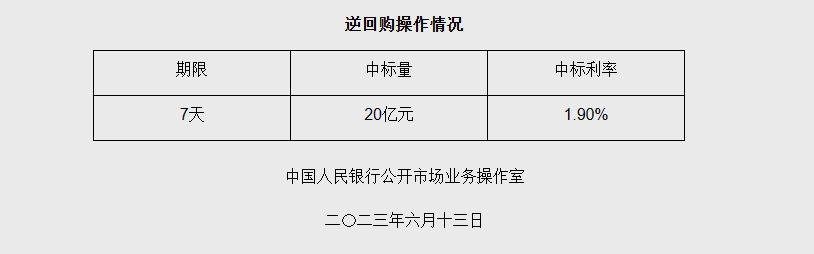

在市场强烈的降息预期中,今日人民银行公开市场逆回购操作中标利率迎来下调。

6月13日,人民银行公告称,为维护银行体系流动性合理充裕,今日开展7天期逆回购操作20亿元,利率为1.90%,较上一期下调10个基点。

近期,六大行先后更新了人民币存款挂牌利率情况,活期、定期存款利率均有所下调。随后,部分股份制银行也宣布下调存款利率。彼时,多位市场分析人士就曾预期,近期或将迎来降息。

中信证券首席经济学家明明对《每日经济新闻》记者表示,本次降息符合预期,目前宏观经济偏弱、PMI、通胀等数据说明有效需求不足,需要货币宽松政策配合。此外,市场利率,包括存单票据和回购利率已经处于低位,政策利率顺势调整有助于促进需求复苏。

央行下调逆回购利率0.1个百分点

6月13日,央行开展7天期逆回购操作,中标利率1.90%,较前日2.00%下降0.1个百分点。招联金融首席研究员董希淼对每经记者表示:“这传递出政策利率有松动的迹象。”

分析本次央行意外降息原因,光大银行金融市场部宏观研究员周茂华认为,央行下调逆回购利率,商业银行向央行融入的短期资金成本下降,有助于降低银行整体负债成本,并向实体部门贷款成本正向传导。

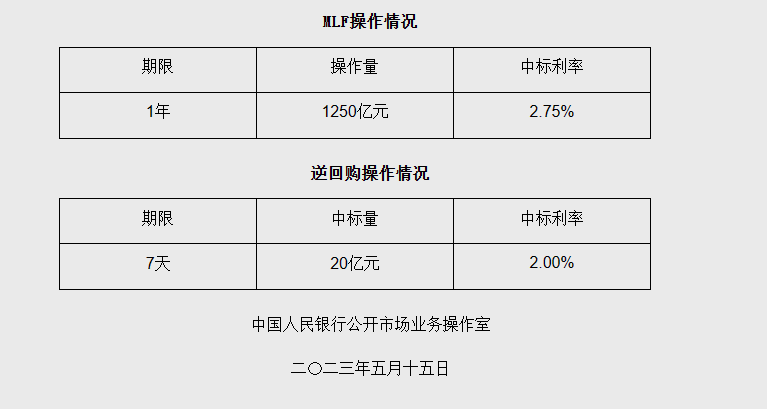

周茂华接着指出,从历史经验看,7天逆回购利率与MLF一年期利率利差在75个BP左右,此次7天逆回购利率下调,意味着后续MLF利率同步长下调的可能上升。LPR利率适度调降的可能性也在增加。

5月15日,央行开展1250亿元MLF操作和20亿逆回购操作,两者利率利差为75个BP

资料来源:央行网站

“回顾近期商业银行和央行的一系列举措,更多在是有效降低银行负债成本缓解部分银行净息差收窄压力,拓展银行进一步合理让利实体经济空间和加强逆周期调节做足铺垫。”周茂华称。

周茂华强调,主要是4月份以来宏观数据显示,国内经济复苏节奏偏慢,外需前景不确定性较大等,宏观政策微调压力有所上升,以确保经济在稳步复苏轨道。

东方金诚首席宏观分析师王青表示:“7天期逆回购操作利率是短端政策利率,本次下调意味着政策性降息启动。”

王青认为,背后有两个原因:一是二季度以来经济修复力度稳中偏弱,楼市也再度出现转弱势头,需要稳增长政策适时发力。本次政策利率下调,叠加近期银行存款利率调降,将有效带动企业和居民实际贷款利率下行,进而刺激信贷需求,推动消费和投资提速。更为重要的是,本次政策利率下调,释放了明确的稳增长信号,将有效提振消费和投资信心,推动房地产行业尽快实现软着陆。

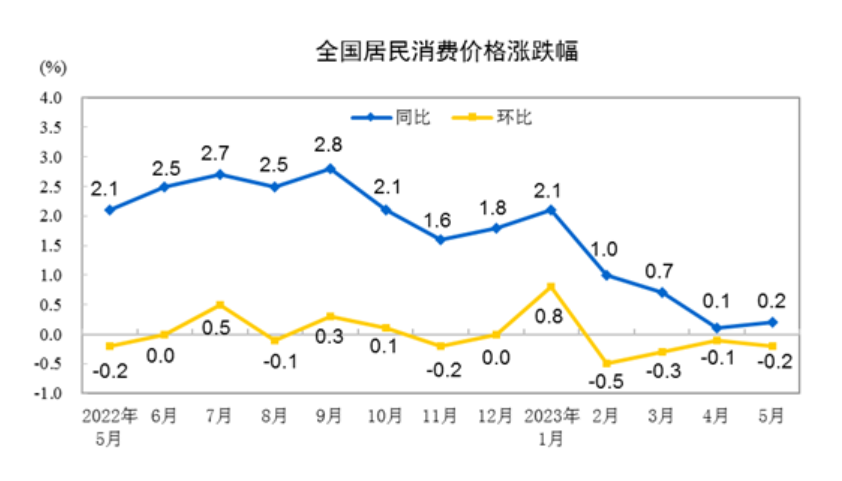

二是近期物价水平明显偏低,其中1-5月CPI累计同比仅为0.8%,扣除波动较大的食品和能源价格、更能体现整体物价水平的核心CPI累计同比为0.7%,明显低于3.0%左右的温和水平。这为适度下调政策利率提供了空间。

专家:预计本月MLF利率也将同幅度下调

在采访中,多位专家分析了本次降息将给市场带来的影响,与此同时,他们还预测下阶段政策走向。王青表示,预计6月15日MLF操作利率也将下调0.1个百分点至2.65%。考虑到政策利率体系联动调整的一般规律,在短端政策利率下调后,中端政策利率(MLF操作利率)也会跟进下调。

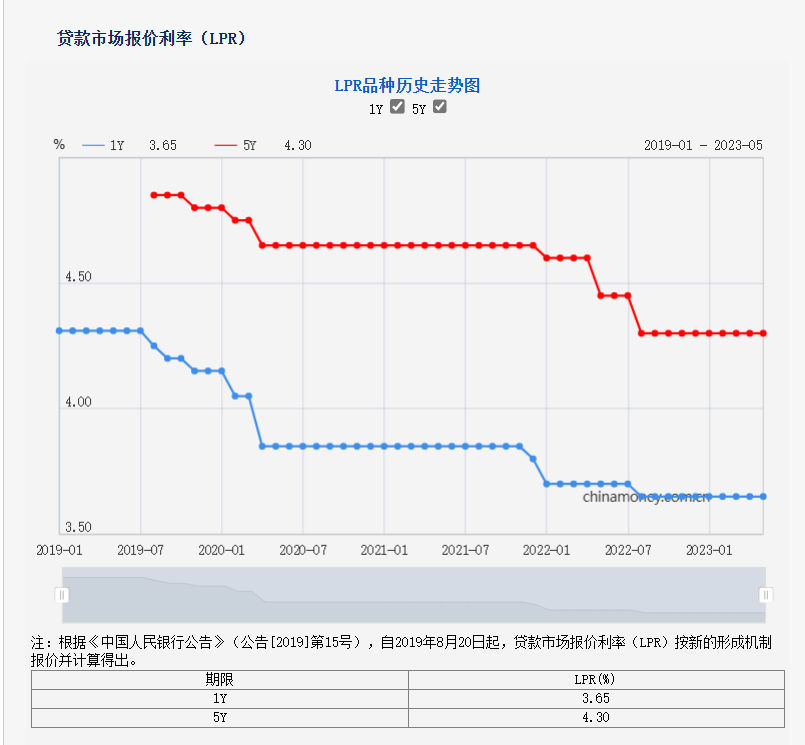

与此同时,王青还指出,鉴于MLF操作利率是LPR报价的定价基础,若6月MLF操作利率下调,20日LPR报价也将跟进下调。考虑到当前企业贷款利率已处于历史低点,且明显低于居民房贷利率,加之近期楼市再度转弱,我们判断本月1年期LPR报价和5年期以上LPR报价很可能出现非对称下调,即1年期LPR报价可能下调5个基点(0.05个百分点),5年期以上LPR报价下调15个基点(0.15个百分点)。

董希淼表示,如果6月15日中期借贷便利(MLF)中标利率继续下降,将有助于进一步降低银行资金成本。叠加2022年9月以来存款利率多轮下调、银行负债成本有所下降,本月贷款市场报价利率(LPR)有望结束连续9个月的“按兵不动”,或将下降5—10个基点。

董希淼继续指出,如果本月LPR下降5—10个基点,将起到三个方面的积极作用:一是再次传递出稳增长、促发展的政策信号,进一步稳定市场预期,提振市场信心;二是降低实体经济融资成本,以LPR为定价基准的存量贷款利率将下降,新增贷款利率也有望降低,有助于激发有效融资需求;三是促进房地产市场平稳健康发展,存量房贷和新增房贷利率都将下降,住房消费者负担减轻,还有助于提振居民消费和投资。

周茂华称,国内央行加码稳增长政策,有助于稳定市场对经济复苏前景乐观预期,国内金融环境保持适度宽松,加之股市估值低洼,利好市场风险偏好。同时,经济处于恢复阶段,低通胀环境、央行加码呵护,市场流动性继续保持合理充裕,这对债市也将构成一定利好。

微信号

15618884964