微信号

15618884964

卓创资讯分析师陈秋莎

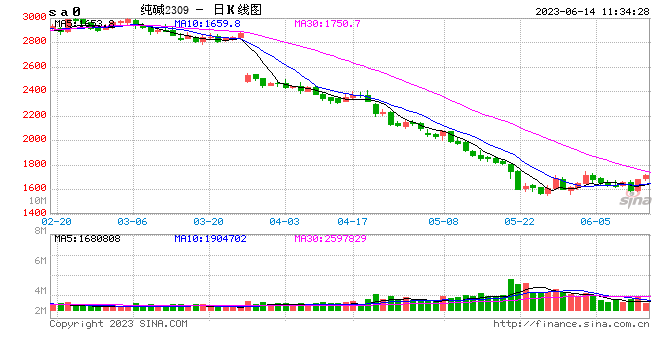

【导语】重碱下游以中大型客户为主,议价话语权强。轻碱下游用户以中小用户为主,下游需求较为分散。在纯碱价格快速下滑过程中,下游玻璃厂家议价能力强,重碱价格跌幅高于轻碱。进入6月份,纯碱市场企稳,轻碱价格率先反弹,轻重碱价差收敛。

重碱到轻碱的生产成本在50-80元/吨,正常情况下两者价差在50-200元/吨。2020-2023年轻重碱价格走势一致,两者终端价格价差在-375-365元/吨,两者相关系数在0.99。

2023年1-3月份两者价差持续走阔,纯碱价格整体上行。主要原因在于本轮价格上涨的主要驱动在于重碱需求的持续增加,轻碱下游需求疲软且节后需求启动缓慢,期货盘面价格引领现货价格上涨。从4月份开始两者价差收敛,纯碱价格下行。重碱下游相对集中,下游浮法玻璃、光伏玻璃厂家采购量大,议价话语权强;轻碱下游需求分散,以中小型客户为主,议价话语权弱。在4-5月份价格下行阶段,重碱价格下滑幅度高于轻碱。

随着纯碱价格的快速下滑,纯碱厂家盈利空间大幅度萎缩,5月下旬部分纯碱厂家出货价格一度下跌至成本线附近,纯碱厂家稳价心态强烈。6月份纯碱价格企稳,轻碱价格率先反弹,联碱厂家轻碱价格上涨100-200元/吨。这背后的影响因素主要在以下三个方面,首先随着纯碱价格的快速下滑,部分轻碱下游用户盈利情况好转,日用玻璃、碳酸锂、小苏打行业开工负荷率提升。以碳酸锂行业为例,目前碳酸锂行业开工负荷率在52%,较5月份开工提升10个百分点。其次,液碱、轻碱价差收敛,部分区域下游用户反映轻碱价格优势明显,增加轻碱用量。再次,市场稳价预期升温,部分终端用户适度补货。

6月份重碱价格涨幅不及轻碱。目前国内轻碱主流出厂价格在1900-2000元/吨,重碱主流送到终端价格在2000-2100元/吨,轻、重碱价差收窄,部分区域轻、重碱终端价格持平甚至倒挂。纯碱厂家重碱涨价意向强烈,但下游用户拿货积极性不高,部分原料水平高的终端用户消化前期库存为主,对高价纯碱抵触情绪明显。近期纯碱厂家轻碱接单情况明显好于重碱,部分纯碱厂家本月轻碱订单已经接满,轻碱库存下降速度快于重碱。

7月份检修厂家集中,重碱需求增加,轻碱需求好转,短期国内纯碱市场或稳中向好。轻碱价格的上涨对重碱市场形成利好支撑。中长期纯碱行业新增产能压力加大,纯碱价格承压。

需求引导钢材产品结构性调整作用凸显(卓创资讯分析师于明静)

【导语】近年来粗钢产量增速下滑,钢材产量仍保持增长,但在房地产需求下滑、基建增量需求有限的趋势转变背景下,其产品受利润水平差异分化影响,跟随制造业钢材需求的结构化转型特征日益突出。预计未来在装配式钢结构建筑大力推进,制造业转型升级以及智能化发展带动下,板材、型钢、钢管以及高性能、高精度的特钢产品需求仍或有增长空间。

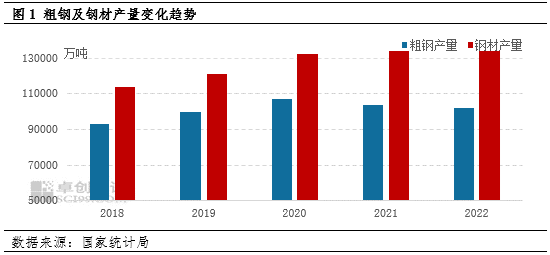

近几年粗钢产量逐渐进入平台期, 2020年预计是中国粗钢产量最高的一年,2021-2022年粗钢产量逐年小幅下降。但未扣重复材的钢材产量仍处于逐年递增趋势,2017-2022年我国钢材产量由10.46亿吨增至13.40亿吨,复合年均增速达3.17%。同时钢材分品种产量增降不一,品种结构发生趋势性变化。

钢材总量增长与结构性优化调整同步

钢材产量持续增长一方面源于行业新建或技改后冶炼装备生产效率更高,叠加行业整体扭亏及对市场和利润的追求,客观上加剧了国内钢材产量的快速增长;另一方面,面对钢铁行业高质量发展新阶段的新形势以及下游需求结构的转变,钢铁产品深加工产业链的优化升级正在提速,重复材产量有所增加。

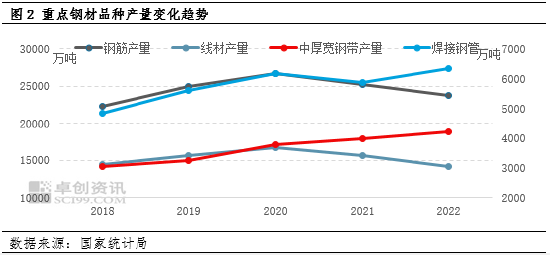

在“十四五”钢铁工业定位和“碳达峰、碳中和”的高质量生产要求下,多数钢企采用品种调整的方式来适应行业变革。从下图可以看出,在近年来的产能置换和新建产线中,建筑钢材虽然仍是产量占比最大的品种,但2020年以后呈现逐步下降的趋势。从国家统计局数据中可以看出,2022年我国钢筋及线材(盘条)等建筑钢材产量在2020年到达顶峰后持续下降,而中厚板及焊接钢管产量持续突破新高。消费升级、工业强基、装备升级、智能制造等为中厚板、钢管行业的发展提供了机遇。

需求引导产业结构调整

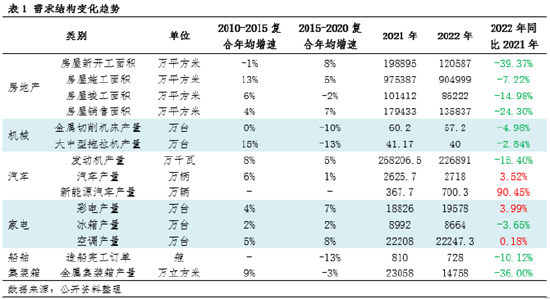

钢铁行业的下游需求主要集中在建筑、机械、汽车、家电等领域。其中建筑用钢超过一半,房地产和基建合计约占建筑钢材总消费量的90%以上,但两者的需求量降却在逐步下降;与制造业相关的产品种类较广,部分产品规模仍处于上升趋势,将继续带动板材、型钢、钢管及高端特钢类的产品需求。

房地产方面来看,2022年,我国城镇化率为65.22%,处于城市化发展的中后期。适龄购房人口占比下降、人口红利退去,推动房地产业迅速发展的根本需求逐渐减弱,并且二三线城市房屋空置率较高。在“房住不炒”的政策背景下,2022年房屋新开工面积同比大幅下降39.37%,行业目前仍处于深度调整探底阶段,拿地、新开工、资金等各项即期指标表现低迷,未来房地产行业用钢需求大概率将逐步下滑。

基建方面,我国大规模基础建设基本完成,老基建需求疲软,投资已经进入补短板阶段,而新基建发力于科技端的“城际高速铁路和城市轨道交通、特高压、新能源汽车充电桩、5G基站”等四个领域,对钢材总消费量上升的推动作用有限,更多增加的是对特钢等高性能钢材的需求。进入2023年后,全国基建投资完成额增速就呈下降趋势:前4个月同比增速9.8%,而2022年全年同比增速为11.52%,未来基建领域用钢需求增量空间有限。

制造业用钢大约占钢材消费总量的1/3,主要集中于机械、汽车、造船、家电等行业,多以板材产品为主。2022年机械、汽车、家电等相关产品产量多数同比下降,但降幅相对较窄,另外2022年制造业投资同比增长9.1%,增速比全部固定资产投资高4.0个百分点,主要由于出口继续保持韧性以及汽车消费增长较快等因素,拉动了相关领域的制造业投资。尤其2022年新能源汽车全年产销同比分别增长90.45%和93.4%,测算钢材消费量约为1100万吨,同比增长90%左右。因此相较于房地产行业,制造业需求仍具有韧性,板材类相关产品仍将受益。

整体来看,随着我国钢铁传统需求升级,预计未来将以装配式钢结构建筑消费的板材、型钢、钢管,机械设备、汽车消费的板材为主,同时制造业转型升级以及智能化直接带动高性能、高精度的特钢产品需求,比如风光电等新能源用钢、氢能快速发展下开发氢能输送和储运用钢等新需求将迎来新的机遇。

行业利润及政策推动钢企转型升级

从近几年主要品种的利润情况来看,利润走势波动较大,但近两年钢材利润大多处于盈亏线附近,而受房地产等下游需求持续疲弱影响,螺纹钢利润跌幅最为明显;中厚板及型材利润空间相对高位,一定程度对钢企生产具有导向作用。例如部分生产螺纹钢等建筑用钢材的企业也积极调整产品结构,提高工业用钢材产量占比,以降低价格下跌对企业经营的影响。

微信号

15618884964