微信号

15618884964

中国外汇投资研究院研究总监 李钢

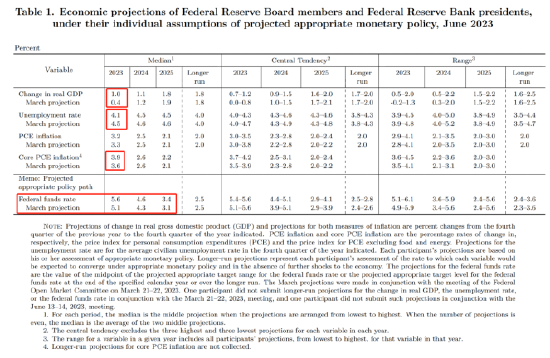

美联储如期宣布暂停加息,维持基准利率在5%-5.25%区间,这是去年3月来开始本轮加息后的首次暂停加息。但点阵图暗示年内还有2次加息。鲍威尔表示不应该把6月的暂停加息称为“跳过加息”,毕竟早在年初美联储已明示今年紧缩政策的基调是“更高更持久的利率”,因而7月加息25个基点可能性存在。美联储鹰式暂停加息是经济与金融免于着陆的必然选择,毕竟在持续加息的环境下,美国经济已然出现阶段性波折与局部的不良,而金融市场的投资谨慎倾向也令美联储政策进退两难。鉴于紧缩政策对市场的影响存在一定滞后性,美联储政策在“不够”与“过度”之间的平衡需要更多参考评估。

虽然美联储一直强调抗通胀依旧是其首要工作目标,但基于多次通胀与通缩周期的经验,实际上美联储早已意识到抗通胀是持久战,且随着利率的逐步提高,提高利率对抗击通胀的效果可能是边际递减的,因而单次暂停加息并不会对通胀降温有过多负面影响。尤其是当下美国财政部已经决定暂时搁置债务上限的约束,财政体系将在未来短中期从市场中抽取大量美元流量,这一定程度上将充当加息的作用。目前美国通胀顽固性主要体现在核心CPI和核心PCE数据层面,能源和食品价格下降是整体通胀持续改善的关键驱动,考虑到核心商品和服务的需求已经出现下降的迹象,预计未来核心通胀也将继续降温,这是美联储可以暂停加息的数据侧重。

从经济与金融中长期稳定发展的角度来看,美联储需要在抗通胀的同时保障美元流动性的合理充裕,保持美元供需平衡适宜市场需求。如果美国无法脱离固有的财政赤字模式,那么显然联储是必须宽松的,因为市场中存量流动资金规模根本不足以支撑财政持续的债券发行需求。目前除美联储外,美债最重要的边际买家依然是,外国投资者、债券基金、寿险和养老金、居民部门以及银行。但各自的占比发生了微妙的变化,当下银行是主要抛售者,而居民部门则是主要增持购买者。但预计居民部门很难承接美国财政部未来将发行的大量债券,因而银行业对美债的支持则十分必要。银行的购债资金主要来自居民部门和美联储,在民众对银行风险担忧并未平息之际,只能依靠美联储来保障银行业的资金流量。由此可见,美联储暂缓加息存在对美国银行业资金流动性的支持的考量。

美联储暂停加息给了市场投资与投机提供了“喘息机会”,但现实是市场更担忧7月后继续加息对美元流动性影响,毕竟联储缩表指向明确,且降息遥遥无期,市场中能用于灵活布局的资金将继续收紧,融资成本提高是金融市场的不确定性。预计短期暂停加息可能制衡美元升值预期,继而对美股和美债投资有积极刺激作用,中期美元仍将维持强势,而美国财政部也难以更低的利率从国债市场融到资金,这不利于美国财政减轻压力。因而,预计未来美联储将通过释放宽松政策信号来降低加息预期对市场中投资情绪的影响,特别是调节美国货币市场基金的存量资金,令美元在金融和实体更多领域中更加均衡分布,提高市场资金的利用率和使用价值。

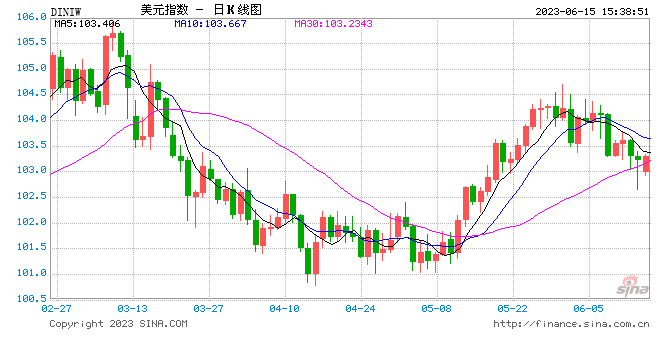

综上所述,美联储此次暂停加息并非紧缩政策周期终止,未来可能参考澳大利亚和加拿大政策再次加息。美国财政部增发债券可能从美国市场吸收美元流动性,因而美联储暂停加息有利于保障财政以更低成本从市场中融资。预计未来美国银行业和货币市场基金将向美国财政提供美元流量支持,美元流向财政部可能导致市场美元流动性存在结构性短缺。预计短期美元或维持震荡偏强态势,而美债收益率或因暂停加息而上涨,但中长期美元贬值和美债收益率下跌的趋势比较明朗。

微信号

15618884964