微信号

15618884964

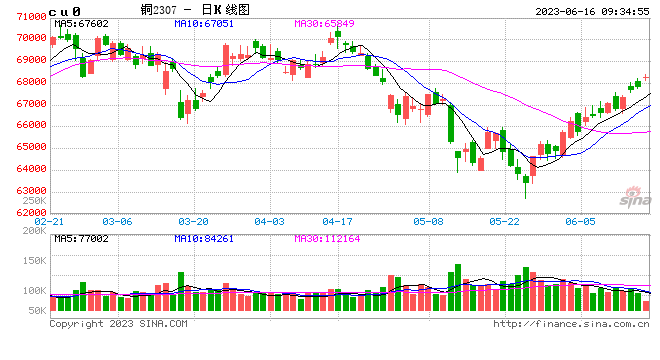

铜:国内政策强预期主导,铜价高位震荡

【现货】6月15日SMM1#电解铜均价68270元/吨,环比-45元/吨;基差165元/吨,环比+40元/吨。广东1#电解铜均价68160元/吨,环比-45元/吨;基差25元/吨,环比-10元/吨(对标06合约)。精废价差1907元/吨,环比-50元/吨。LME铜0-3升贴水报-2美元/吨,环比-2美元/吨。

【供应】矿端维持充裕,上周铜精矿进口指数89.93美元/吨,周环比上涨0.11美元/吨。5月SMM中国电解铜产量为95.88万吨,环比减少1.12万吨,降幅为1.2%,同比增加17%;预计6月国内电解铜产量为93.19万吨,环比下降2.69万吨降幅2.81%,同比上升8.7%。目前进口盈利窗口关闭,进口货源流入减少,6月份国内冶炼厂也有部分检修,交割前后货源将持续偏紧状态。

【需求】海外需求偏弱,5月铜价下跌后国内需求略超预期,6月铜价反弹对需求有边际削弱作用。上周精铜制杆开工率70.45%,周环比下跌6.2个百分点;再生铜杆开工率45.96%,周环比回升2.75个百分点。精废价差走阔,抑制精铜消费。终端来看,风光新领域向好,地产竣工和旺季空调需求有韧性,其他传统需求边际转弱。

【库存】全球显性库存低位,海外累库后小幅去库,国内库存去化速度放缓。6月9日SMM境内电解铜社会库存10.94万吨,周环比减少0.11万吨;保税区库存8.78万吨,周环比减少1.38万吨;LME铜库存9.77万吨吨,周环比减少0.10万吨。6月8日COMEX铜库存3.82万短吨,周环比增加0.05万短吨。全球显性库存32.05万吨,周环比减少1.60万吨。

【逻辑】美联储6月如期暂停加息,点阵图显示年内还要加息50bp,整体偏鹰派;国内5月经济金融数据发布,显示经济修复内生动力不足。不过,市场对中美关系缓和、国内出台一揽子政策组合有较高期待,目前仍然是预期主导行情。产业层面,中下游逢低补库,电网、竣工和空调需求具备韧性,5月下旬进口窗口打开,LME铜注销仓单占比上升至约50%,主要是亚洲仓库注销,预期将流入国内,但引发短时内外盘挤仓担忧。往后看,原料和精铜供应趋松,月中交割资源也将流出,国内需求渐入淡季,供需或边际走弱。CU2308关注68000附近表现,偏震荡走势,待反弹乏力后试空。

【操作建议】观望

【短期观点】中性

锌:美国通胀数据低于预期,美联储暂停加息,短期关注20500压力

【现货】:6月15日,SMM0#锌20450元/吨,环比+200元/吨,对主力+220元/吨,环比-20元/吨。

【供应】:2023年5月SMM中国精炼锌产量为56.45万吨,环比增加2.45万吨,同比增加9.56%,略超过预期值。1至5月精炼锌累计产量达到267.4万吨,同比增加7.7%。其中5月国内锌合金产量为8.594万吨,环比减少245吨。锌价大幅下挫,部分冶炼厂减停产,驰宏会泽、呼伦贝尔计划减产。

【需求】:下游弱复苏。6月9日当周,镀锌开工率62.45%,环比+0.8个百分点;压铸锌合金开工率45.8%,环比-1.7个百分点;氧化锌开工率60.8%,环比-0.5个百分点。

【库存】:6月12日,国内锌锭社会库存10.75万吨,较上周五+0.2万吨;6月15日,LME锌库存约8.3万吨,环比持平。

【逻辑】: 5月国内PMI不及预期,宏观数据偏弱,但市场对宏观转暖仍存预期。美国经济仍存韧性。需求端,小五金出口收缩、国内汽配类订单疲软,地产数据偏弱,但保交楼带到竣工明显好转,或将带动地产后周期的有色需求。供应上,海外冶炼厂复工。原料上,6月zn50国产锌精矿TC4850元/金属吨,加工费重心下移。锌价大幅下挫,部分冶炼厂减停产,驰宏会泽、呼伦贝尔计划减产。美国5月CPI同比增长4%,略低于市场预期的4.1%,美联储如预期暂停加息。短期利多集中兑现,主力关注20500压力。

【操作建议】:观望

【观点】:中性

u 铝:美联储如预期暂停加息,云南复产在即,主力关注18500压力

【现货】:6月15日,SMMA00铝现货均价18530元/吨,环比-50元/吨,对主力-10元/吨,环比-10元/吨。

【供应】:据SMM,2023年5月份国内电解铝产量347.2万吨,同比增长1.08%。5月份国内电解铝运行产能增幅放缓,仅贵州地区少量复产,其他地区整体持稳运行。国内电解铝日产量环比增长404吨至11.20万吨左右。1-5月份国内电解铝累计产量达1674.2万吨,同比增长3.36%。5月国内铝厂仍维持较高铝水比例,且西北及西南地区有新增铝加工项目投产,国内铝水比例再创新高,5月铝水比例环比增长月西南地区铝中间制品产量攀升,国内铝水比例环比增长2.3个百分点至75.5%。

【需求】:下游开工弱复苏,6月8日当周,铝型材开工率67.5%,周环比+1个百分点;铝板带开工率74.4%,周环比持平;铝箔开工率80.3%,周环比持平。汽车型材订单下滑,光伏型材开工较好。

【库存】:6月15日,中国电解铝社会库存52万吨,较周一-1.7万吨。6月15日,LME铝库存56.9万吨,环比-0.4万吨。

【逻辑】:美国5月CPI同比增长4%,略低于市场预期的4.1%,美联储如预期暂停加息。5月国内PMI不及预期,宏观数据偏弱,但市场对宏观转暖仍存预期。美国经济仍存韧性。需求端,下游企业多按订单生产,汽车订单走弱,光伏订单尚可,地产数据偏弱,但保交楼带动竣工提升明显,利多有色。供应端,四川、广西、贵州复产,云南地区减产后维稳运行,尽管即将进入丰水期,但由于厄尔尼诺现象,铝厂考虑到夏季用电高峰是否会继续减产,复产谨慎,短期上规模复产可能性低。国内库存延续大幅下滑,铝水比例上升,或阶段性加剧锭的紧张。铝锭库存低位,云南复产可能性降低,但市场对其复产仍有期待,主力关注18500压力。

【操作建议】:观望

【观点】:中性

u 镍:低库存支撑反弹,但供应放量限制上方空间

【现货】6月15日,SMM1#电解镍均价177600元/吨,环比+2250元/吨。进口镍均价报174100元/吨,环比+2500元/吨;基差3350元/吨,环比-600元/吨(对标07合约)。LME镍0-3升贴水-92美元/吨,环比-9美元/吨。

【供应】据SMM,5月全国精炼镍产量共计17980吨,2023年5月全国精炼镍产量共计1.86万吨,环比上调5.67%,同比上升30.28%;预计6月产量1.95万吨。另外,俄镍长协订单流入,清关条件并不受进口是否盈利而限制,补充国内供应。

【需求】纯镍需求整体平稳,终端领域表现分化。不锈钢5月产量创新高,6月排产基本持平;三元前驱体订单回暖,硫酸镍价格企稳上涨;合金和电镀企业维持逢低补库、高价不采态度。

【库存】俄镍流向导致内外库存分化,海外低位去库,国内渐入累库周期。6月9日LME镍库存37230吨,周环比减少372吨;SMM国内六地社会库存5561吨,周环比减少383吨;保税区镍库存4500吨,周环比增加300吨。全球显性库存47291吨,周环比减少455吨。

【逻辑】前期内外宏观共振回暖,低库存金属强势拉涨;隔夜美联储6月如期暂停加息,但点阵图显示年内还要加息50bp,整体偏鹰派,或对前期乐观情绪有所修正。产业层面,伴随新增产能投产放量,俄镍长协订单流入国内,国内渐入累库周期,但目前库存绝对量仍然偏低,镍价估值向下修复明显,继续向下破位需要看到俄镍大量集中到货、新增产能投放兑现、交割品资源扩充兑现。需求端,三元前驱体订单好转,硫酸镍企稳上涨。关注内外宏观政策指引,等待盘面反弹乏力,暂观望。

【操作建议】暂观望

【短期观点】中性

不锈钢:去库速度放缓,关注原料走势

【现货】据Mysteel,6月15日,无锡宏旺304冷轧价格15300元/吨,环比持平;基差335元/吨,环比+130元/吨。

【供应】据Mysteel,2023年5月国内新口径国内41家不锈钢厂300系粗钢产量162.08万吨,月环比增加14.7%,同比增加13.6%;6月163.27万吨,月环比增加0.7%,同比增加21.7%。钢厂控制发货,目前市场现货资源并不充裕。

【需求】进入传统高温淡季,市场成交平淡。不过当下,贸易商手中资源不多,若盘面拉涨,或有补库行情。国内政策观察期,稳增长、扩内需政策预期增强,提振需求预期。

【库存】据Mysteel,6月15日,无锡+佛山300系社会库存44.08万吨,周环比增加1.38万吨。仓单资源去化至3.36万吨。

【逻辑】原料端,镍元素方面,菲律宾天气恶化,镍矿有涨价预期,钢厂原料充足,镍铁过剩但可流通资源不足,镍铁价格暂稳且利润修复;铬元素方面,南非二阶段限电,发运不稳定,国内铬铁厂复产,铬矿价格平稳,铬铁走弱。钢厂利润修复,5月产量创新高,6月维持高排产,淡季市场成交欠佳,供需边际走弱。关注国内政策指引,跟踪贸易和中下游需求动态,短期偏震荡走势,主力关注前高附近压力;中期产业状态边际好转,如若再次探底,则考虑中线做多机会。

【操作建议】暂观望

【短期观点】中性

锡:下方存供应支撑,高库存弱现实抑制上涨幅度,短期震荡为主

【现货】6月15日,SMM 1# 锡213750元/吨,环比上涨2000元/吨;现货升水250元/吨,环比不变。据贸易市场反馈,今日现货市场成交清淡,多数冶炼企业反馈今日为无成交状态,而个别贸易企业反馈零星成交,市场成交寡淡,下游企业采购意愿低迷。而部分冶炼企业亦反馈今日也有少部分矿被点价,生产压力依然存在。

【供应】4月锡矿进口18671吨,环比减少14.85%,1-4月累计进口74171吨,累计同比减少29.1%。其中缅甸地区进口锡矿14842吨,环比减少11.58%,累计进口锡矿55759吨,同比减少32.55%。5月国内精炼锡产量15660吨,环比增加4.78%,同比减少4.1%,5月精锡企业开工率66.4%,环比增加3.03%,同比减少2.85%。5月产量稍高于预期,主要是由于江西某冶炼厂签订新废料供应商,废料供应带来一定产量增量,不过至5月下旬,多数企业反馈矿及废料均紧张,同时西南地区某大厂检修45天,预计6月产量将减少。

【需求及库存】焊锡企业4月开工率81%,月环比不变,仍未恢复至春节前水平。其中大型企业开工率86.1%,环比减少0.1%,中型企业开工率70.7%,环比减少0.5%,小型企业开工率52.2%,环比上升0.7%。4月份国内焊料企业产量和开工率均总体较3月份变动不大,多数焊料企业反馈,企业在4月份的订单情况较3月份未有明显转变,且市场中订单情况较去年仍有约3-4成的降幅。截止6月15日,LME库存2025吨,环比增加5吨;上期所仓单库存8509吨,环比减少52吨;精锡社会库存11449吨,环比增加19吨;4月企业库存3860吨,环比减少950吨。

【逻辑】宏观方面,美国公布5月CPI等数据,低于市场预期,巩固市场对美联储6月暂停加息预期,不过美联储议息会议后的点阵图显示,后续或依然有50个基点的加息幅度,暗含美联储官员的鹰派观点。基本面方面,国内矿企技改停产约一个月时间,锡矿紧张情况进一步加深,部分冶炼减停产操作及进口窗口持续关闭,供应端边际收缩,但目前高库存水平下维持宽松格局。需求方面,行业周期底部,后续有行业周期回暖预期,同时终端产量及出货皆有抬头迹象,但终端从库存周期看仍处于主动去库存阶段,仍未反馈至锡下游焊锡环节,焊锡订单未有明显提振,需求依旧偏弱。综上所述,预期近期锡价仍以窄幅震荡为主,运行区间22-20万元/吨,下方供应低弹性存支撑,弱现实及高库存抑制上涨幅度,后续关注需求是否回暖专递至焊锡消费及宏观方面扰动,同时缅甸锡矿政策的后续执行情况。

【操作建议】观望,若回调至20万元/吨一线可考虑做多

【短期观点】中性

免责声明

本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。

本报告反映研究人员的不同观点、见解及分析方法,并不代表广发期货或其附属机构的立场。报告所载资料、意见及推测仅反映研究人员于发出本报告当日的判断,可随时更改且不予通告。

在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。

本报告旨在发送给广发期货特定客户及其他专业人士,版权归广发期货所有,未经广发期货书面授权,任何人不得对本报告进行任何形式的发布、复制。如引用、刊发,需注明出处为“广发期货”,且不得对本报告进行有悖原意的删节和修改。

广发期货有限公司提醒广大投资者:期市有风险 入市需谨慎!

微信号

15618884964