微信号

15618884964

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

一、交易概述

2023年6月20日,杭州滨江房产集团股份有限公司(以下简称“公司”)通过杭州产权交易所以2,324,922,056.64元的价格受让杭州地铁开发有限公司(以下简称“杭州地铁”)持有的杭州北鸿置业有限公司(以下简称“北鸿置业”或“标的企业”)100%股权及对应债权。标的企业持有杭州北瑞置业有限公司(以下简称“北瑞置业”或“项目公司”)51%股权,北瑞置业为“临平政储出【2021】2号”、“临平政储出【2021】3号”及“杭政储出【2022】18号”地块(以下简称“目标地块”)的开发建设主体。本次交易完成后,公司将通过标的企业获得北瑞置业51%的股权从而间接获得目标地块51%的权益。

本次交易审批权限在公司总经理权限范围内,已经公司总经理批准。本次交易不构成关联交易,亦不构成《上市公司重大资产重组管理办法》规定的重大资产重组。

二、交易对方基本情况

1. 公司名称:杭州地铁开发有限公司

2. 成立日期:2008年10月8日

3. 住所:浙江省杭州市江干区彭埠镇明月桥路22号2幢

4. 法定代表人:明刚

5. 注册资本:10,000万元

6. 经营范围:一般项目:商业综合体管理服务;酒店管理;物业管理;停车场服务;住房租赁;非居住房地产租赁;广告设计、代理;广告制作;自有资金投资的资产管理服务;建筑工程机械与设备租赁;技术服务、技术开发、技术咨询、技术交流、技术转让、技术推广;物联网技术服务;信息系统集成服务;票务代理服务;摄影扩印服务;信息咨询服务(不含许可类信息咨询服务);市场营销策划;房地产经纪;会议及展览服务;企业形象策划;企业管理咨询;组织文化艺术交流活动;餐饮管理;办公服务;办公用品销售;日用百货销售;玩具、动漫及游艺用品销售;工艺美术品及收藏品批发(象牙及其制品除外);科普宣传服务(除依法须经批准的项目外,凭营业执照依法自主开展经营活动)。许可项目:房地产开发经营。

7. 股东情况:杭州市地铁集团有限责任公司持有其100%股权

8. 杭州地铁不是失信被执行人

公司与杭州地铁不存在关联关系。

三、交易标的基本情况

1. 标的企业名称:杭州北鸿置业有限公司

2. 成立日期:2021年9月2日

3. 住所:浙江省杭州市余杭区运河街道泰极路3号2幢A108室

4. 法定代表人:杜增明

5. 注册资本:1,000万元

6. 经营范围:房地产开发经营

7. 股东情况:本次转让前,杭州地铁持有其100%股权,本次转让后,公司持有其100%的股权。

8. 北鸿置业不是失信被执行人

9. 主要财务指标:截止2022年12月31日,资产总额2,076,870,847.5元、负债总额2,067,429,400.14元、净资产9,441,447.36元,2022年度营业收入0元,营业利润292,204.97元,净利润292,204.97元(已经审计);截止2023年5月6日,资产总额为2,334,683,811.42元,负债总额为2,325,592,368.60元,净资产总额为9,091,442.82元,期间营业收入0元,营业利润-350,004.54元,净利润-350,004.54元(已经审计)。

10. 标的评估情况:根据北京华亚正信资产评估有限公司出具的《资产评估报告》(华亚正信评报字【2023】第B12-0165号),截止至评估基准日2023年5月6日,北鸿置业资产评估值为2,325,821,325.24 元,负债评估价值为2,325,592,368.60 元,净资产评估价值为228,956.64元。

11. 目标地块基本情况如下:

本次转让标的权属清晰,交易的标的股权不存在抵押、质押或者其他第三人权利、不存在涉及有关股权的重大争议、诉讼或仲裁事项、不存在查封、冻结等司法措施的情形。本次标的转让不涉及优先权及职工安置。

四、股权转让协议主要条款

1、转让价格:根据公开挂牌结果,本次股权交易的交易对价款包括股权交易价款和标的债权款,标的股权挂牌转让成交价为228,956.64元,标的债权转让价为2,324,693,100.00元,合计转让对价款2,324,922,056.64元。

2、分期付款安排:第一期价款(全部股权交易价款和30%的标的债权款)在《股权转让协议》签署之日起5个工作日内支付;第二期价款(标的债权价款的30%及延期支付利息)在签署《股权转让协议》及相应地块合作协议后6个月内支付;第三期价款(标的债权价款的40%及延期支付利息)在签署《股权转让协议》及相应地块合作协议后12个月内支付。

3、交易费用的承担:本次股权转让的交易服务费由公司承担;在办理转让标的交付过程中所涉及应缴纳的税、费,按照国家有关规定由应纳税方各自承担。

五、本次交易涉及的其他安排

本次交易不涉及人员安置、土地租赁、债务重组等情况,亦不涉及关联交易,受让项目与募集资金项目无关。本次资产收购不涉及公司股权转让或高层人事变动等其他安排。

六、交易目的及对公司的影响

本次收购完成后,公司将持有北鸿置业100%的股权,从而间接持有目标地块51%的权益,有利于公司进一步增加土地储备,增强公司的可持续发展能力。公司与杭州地铁将根据共同投资、共担风险、共享收益的原则开展项目合作,力争实现项目利益最大化。本次交易对公司本年度财务状况、经营成果不存在重大影响。

特此公告。

杭州滨江房产集团股份有限公司

董事会

二○二三年六月二十一日

证券代码:002244 证券简称:滨江集团 公告编号:2023-048

杭州滨江房产集团股份有限公司

2023年度第一期中期票据发行结果公告

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

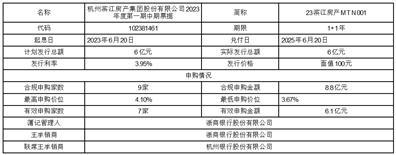

杭州滨江房产集团股份有限公司(以下简称“公司”)2023年6月16日发行了公司2023年度第一期中期票据,现将发行结果公告如下:

特此公告。

杭州滨江房产集团股份有限公司

董事会

二〇二三年六月二十一日

微信号

15618884964