微信号

15618884964

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

日本走出通缩阴影了吗?(国金宏观·赵伟团队)

赵伟团队

来源:赵伟宏观探索

摘要

今年以来,日本经济明显改善,GDP增速回升,消费者信心好转,综合PMI回升,东京房价已超1992年高点,核心通胀创下近40年以来的新高,与欧美的衰退担忧形成鲜明对比,日本已走出通缩的阴影了吗?

热点思考:日本走出通缩的阴影了吗?

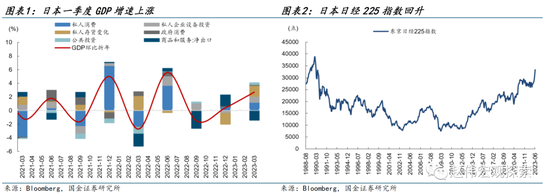

今年以来日本经济持续修复。日本一季度GDP环比折年增速达到2.7%,较去年四季度的0.4%明显回升。日本综合PMI由去年11月的48.9%回升至5月的54.3%。核心通胀连续上涨,4月份达到4.1%,创下近40年高位。失业率降低至2.6%,低于过去十年平均水平。日经指数持续上涨,创下1990年以来的新高。

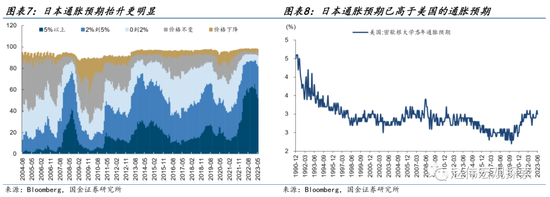

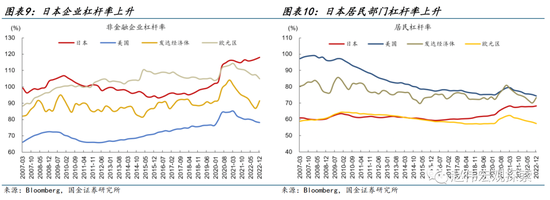

这一次日本经济的修复表现出更强的通胀预期和更高的加杠杆意愿。当前,日本的通胀预期已上升至5%以上,大幅高于过去二十年的平均通胀率0.2%,日本居民杠杆率已从疫情前的63%上升到去年四季度的68.2%,日本企业杠杆率已连续四个季度上升,截至2022年四季度已达到118%。

日本财政刺激、政策导向、企业库存回补与贸易条件改善促成了经济的回升。日本疫情后的财政刺激规模大幅高于过去四十年,且最新一轮财政刺激仍在实施当中;日本首相岸田文雄提出“新型资本主义”,核心是提高工资增速,并达到了初步的效果;日本今年以来仍受到企业库存回补的支撑;贸易条件的改善也助推了今年日本经济的修复。

短期内,日本经济可能延续修复。当前日本经济仍受益于疫后消费及服务业需求的回暖,去年10月日本全面放开疫情管理措施后,入境旅游客流量明显上升,作为领先指标的消费者信心由30.8回升至5月的36.2,消费信贷增速上升使汽车等耐用品消费需求仍有韧性;企业贷款增速上升,企业设备投资对经济也具有支撑作用。

但困扰日本经济的中长期矛盾依然存在。疫情后,日本老龄化程度进一步加深,2022年日本老龄化率已上升至29%,2022年总人口减少达56万人;日本全要素生产率尚未摆脱下降趋势,2023年3月为0.38%,低于过去十年的平均水平;其次,日本贸易依赖度高进一步上升,2022年达到39%,能源依赖度达到80%以上,经济状态易受海外影响。

日本新一届政府提振居民收入的政策措施能否长期落实也具有不确定性。日本首相岸田文雄在公布“新资本主义”政策后,虽提出促进创新、改革劳动市场等主张,但迄今仍缺乏实施细节。截至今年5月,岸田内阁支持率已降至33%的新低。在日元汇率走弱的影响下,企业成本进一步上涨,盈利增速回落,工资增速长期抬升的基础并不牢固。

日本受输入性通胀的影响更大,进口价格的回落可能拖累日本通胀的持续性。日本能源、食品产品的进口依赖度分别达到89%和21%。通胀结构中,食品和能源占比也更高,食品权重26%,能源权重7%。能源和食品等进口价格增速均当前已明显回落,4月燃料进口价格同比降至-16%,食品降至2%。通胀中枢能否维持在2%尚需观察。

海外事件&数据:美国地产改善,欧美制造业、服务业PMI均走弱

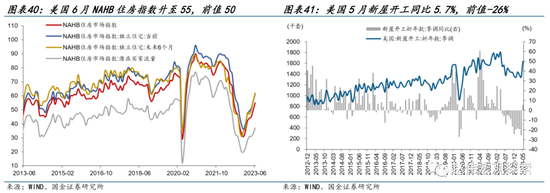

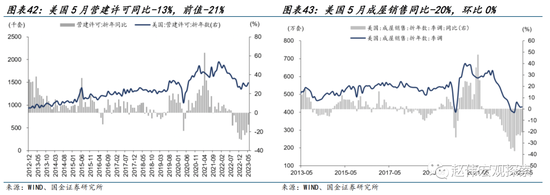

美国地产销售、营建许可、新开工均改善。美国6月NAHB住房指数升至55,前值50;美国5月新屋开工163万套,前值134万套,同比5.7%,前值-26%;美国5月营建许可折年数149万套,前值142万套,同比-13%,前值-21%;美国5月成屋销售折年430万套,前值429万套,同比-20%,环比0%。

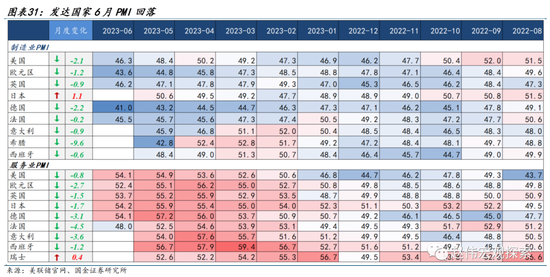

欧美制造业、服务业PMI均走弱。美国6月Markit制造业PMI为46.3,前值48.4,服务业PMI为54.1,前值54.9。欧元区6月制造业PMI为43.6,前值44.8,服务业52.4,前值55.1。英国6月制造业PMI录得46.2,前值47.1,服务业PMI录得53.7,前值55.2。德法制造业、服务业PMI均走弱,其中法国服务业PMI降至48。

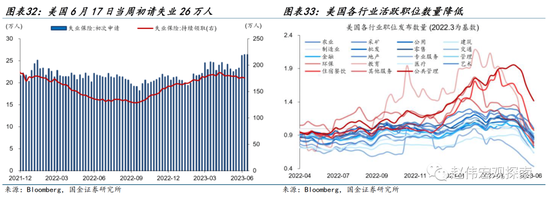

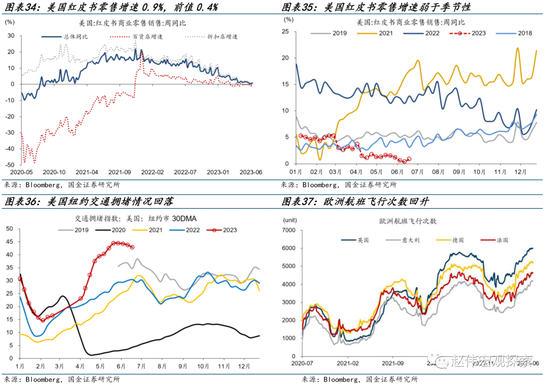

美国零售回升、就业走弱。6月17日当周,美国红皮书零售增速0.9%,前值0.4%,纽约拥堵指数回落,当周初请失业金人数与上周持平,连续三周维持在26.4万人;续请失业人数176万人,前值177万人。持有失业保险人群的失业率1.2%;美国6月12日当周新增职位数量降至117万,前值271万,美国各行业活跃职位数量降低。

每周报告精选:

精选一:美国经济重现“技术性衰退”——GDP和GDI的“背离”与“真相”

2022年4季度-2023年1季度,美国经济再次陷入“技术性衰退”,但市场选择性忽视了这一信息。早在2022年上半年,美国实际GDP连续两个季度环比负增长,引发了市场对于美国经济衰退的讨论和定价。这在概念上被定义“技术性衰退”。2022Q4-2023Q1又出现了国内总收入(GDI)意义上的“技术性衰退”,主要因为企业利润的收缩。

与GDP相比,GDI识别NBER定义的“实质性衰退”的效率更高。相比GDP,无论是同比还是环比,GDI意义上的技术性衰退对实质性衰退的指示性都更好。在单一指标中,从技术性衰退推断实质性衰退而言,GDI环比最佳。实践中,多指标搭配使用的效果最好。

与GDP相比,GDI对周期的“顶点”(peak)更敏感,也能更早提供经济衰退的信号。我们建立的Probit预测模型显示,截止到2023年1季度,GDI模型显示的美国经济衰退的概率为37%(2022Q4的概率为47%)——当概率上升到47%时,美国经济从未逃逸衰退。

精选二:美国经济对亚洲的“外溢效应”——谁从美国经济韧性中受益了?

今年以来,海外经济的典型事实之一是美国经济的韧性,但其对新兴国家的贸易拉动效应有所弱化。印尼、越南、韩国等新兴经济体出口增速却接连走弱,越南对美国出口3月份降至-20%,印尼则下滑至-35%。中国总出口增速虽然维持高位,但对美国出口增速连续9个月负增长。

后疫情时代,美国进口需求更多地转移到了欧洲和北美(加拿大、墨西哥)。欧洲主要受益于美国耐用品消费需求的激增,其中德国份额抬升幅度最大,主要集中在高科技产品、资本品、汽车等高值消费品等;北美则受益于美国石油进口的转移。

中国的受益产品集中在两个领域,一是中国出口份额依然较高的低值日用商品;二是疫情后,中国份额快速上升,且其他新兴市场难以替代的产品。从前者来看,美国对中国依赖度较高的非耐用产品有:雨伞、玩具等。后者主要是铁路、有轨电车机车等。

风险提示

俄乌战争持续时长超预期;稳增长效果不及预期;疫情反复。

报告正文

一、热点思考:日本走出通缩的阴影了吗?

2023年以来,日本经济明显改善,GDP增速回升,消费者信心好转,PMI接连上升,东京房价已超90年代,核心通胀创下近40年以来的新高,与欧美的衰退担忧形成鲜明对比,日本已走出通缩的阴影了吗?

(一)日本经济修复的共性与特性:这一次通胀预期更强,加杠杆意愿更高

2023年初以来,日本经济基本面持续向好。日本一季度GDP环比折年增速达到2.7%,较去年四季度的0.4%明显回升,私人消费增速由去年四季度的0.9%回升至2.1%,设备投资由-2.3%回升至5.6%。日本综合PMI由去年11月的48.9%回升至5月的54.3%。核心通胀连续上涨,4月份达到4.1%,创下近40年高位。失业率降低至2.6%,低于过去十年平均水平。日经指数持续上涨,创下1990年以来的新高。

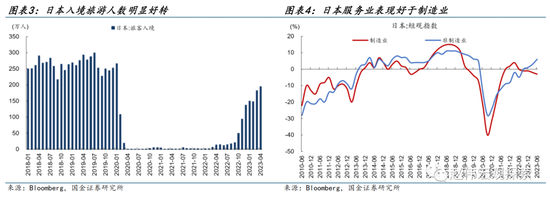

一方面,日本的经济修复具有全球疫后修复的共性,服务业表现更好,出行旅游明显改善,疫情后房价增速上升。

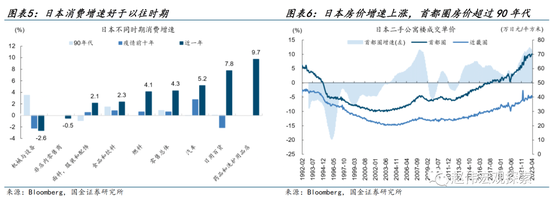

日本制造业景气调查指数回落,非制造业指数则明显回升。近一年日本消费月均增速4.3%,疫情前十年(2009-2019)平均增速仅为0.6%,90年代(1990-1999)平均为0.9%。日本跨境入境人数今年已接近疫情前水平。疫情后,日本房价增速同样上升,今年3月首都圈二手公寓成交价增速11%,近畿圈6%,明显仍高于疫情前10年的平均水平(3%和3.1),并且东京地区房价已超过1992年的水平。

这次复苏不一样的是私人部门更强的通胀预期和更高的加杠杆意愿。

一方面,与历史上的复苏期相比,日本当前的通胀预期更高。在过去的二十年里,日本平均通胀率仅为0.2%,但当前,日本的通胀预期已上升至5%以上,根据消费者调查数据,认为未来12个月内价格上涨超5%的家庭占比已超50%。另一方面,相比以往时期,日本居民、企业部门加杠杆动力更强,日本居民杠杆率已从疫情前的63%上升到去年四季度的68.2%,日本企业杠杆率已连续四个季度扩张,至2022年四季度升至118%。

(二)什么促成了日本经济的修复?财政力度、政策导向与库存回补

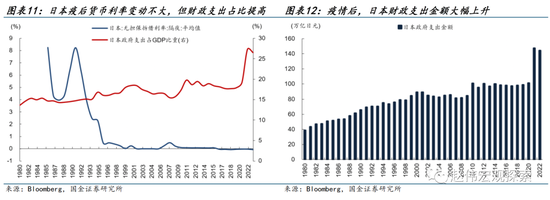

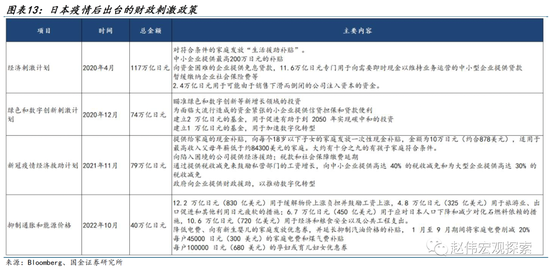

财政力度大幅上升是日本本轮修复的主因之一,疫情后日本财政刺激规模明显高于过往四十年的水平,最新一轮财政刺激仍然在实施当中。疫情后,日本的财政支出占GDP比重由2019年的17%提高到2022年的26%。日本出台了四轮大规模经济刺激计划,总计约340万亿日元,达到2019年GDP的60%。2020年4月、12月及2021年11月,日本分别推出约117万亿、74万亿和79万亿的财政支出计划,主要用于补贴企业、居民以及投资等。2022年11月,为应对通胀和能源价格上涨,日本新出台了一轮总额约29万亿日元的财政刺激计划,在今年1到9月期间将使家庭电费支出削减20%。

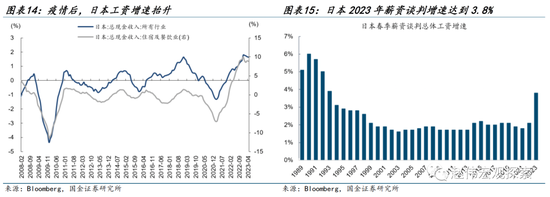

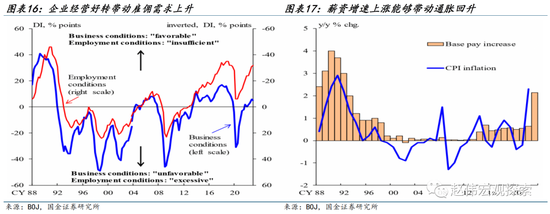

日本新一届政府更加注重居民收入的提高也是本轮修复的重要原因。新任首相岸田文雄提出了“新型资本主义”主张,通过收入再分配并促进“增长的良性循环”,核心是提高工资增速,而工资增速是扭转通缩预期的关键。以实现财富分配和长期增长。2023年,岸田文雄提高工资增速的主张初步达到了一定的效果,日本2023年春斗薪资[1]谈判增速达到3.8%,创下1993年以来的最高水平,去年增速仅为2.1%。2023年4月,日本全行业现金收入增速达到1.65%,明显高于疫情前十年平均增速-0.01%,尤其是服务工资大幅增长。工资增速上涨是形成工资-通胀螺旋的关键因素,也决定了通胀能否持续。

[1] 日本工会在每年春季进行的集体谈判,称为春斗谈判(Shunto),谈判结果在参与谈判的工会和企业之间具有约束力,但也被视为一个基准其他企业在进行自己的工资谈判时可能会参考。

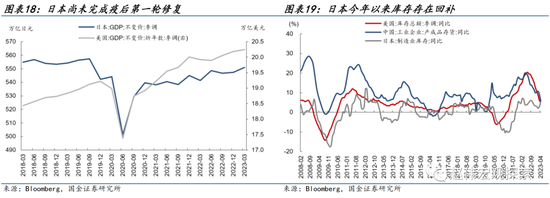

日本年初以来的企业库存回补也促成了经济改善。日本2022年10月全面放开入境管制后,目前仍受益于旅游、消费等需求的修复。日本自身疫后修复的周期也存在滞后性,当前仍处于向疫情前增速靠拢的阶段,修复具备潜力;从库存周期的角度看,疫情后,日本库存增速的虽然有所回落,但今年年初以来日本制造业企业库存增速仍有库存回补行为,且消费品与生产资料的库存增速均上涨。

贸易条件的好转同样助推了日本经济修复。日本高度依赖进出口贸易,能源自给率较低,所以国内经济基本面状况受汇率和大宗商品价格影响显著。2022年3季度之前,在美元大幅升值和能源价格大幅上行的背景下,日本贸易条件恶化,国际收支账户转向逆差(服务贸易比较优势在疫情管控的背景下难以发挥)。但2022年3季度以来,趋势得以逆转,能源和进口价格同比增速下行,贸易条件趋于改善。截止到2023年5月,进口价格和石油、煤炭、天然气价格同比增速已经转负。

(三)日本能走出通缩吗?短期延续修复,中长期仍需观察

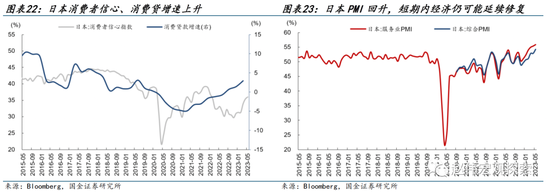

日本经济短期内仍可能延续修复。日本去年10月全面放开疫情管理措施后,作为领先指标的消费者信心及消费信贷增速均上升,消费者信心由去年10月的30.8回升至5月的36.2,消费贷款增速由去年去年四季度的1.4%回升至一季度的2.9%,企业设备贷款增速由3.8%回升至4月的4.8%。疫后修复带动服务业及制造业均改善,截至5月,服务业PMI回升至55.9,制造业PMI回升至50.6。

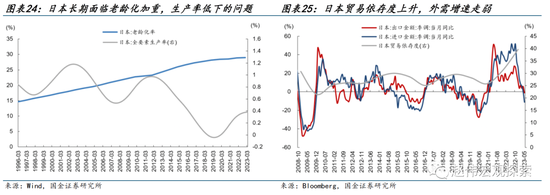

但困扰日本经济的中长期矛盾依然存在。疫情后,日本老龄化加重的深层次矛盾仍未能缓解,截至2022年底,老龄化率已上升至29%;日本全要素生产率尚未摆脱下降趋势,2023年3月为0.38%,低于过去十年的平均水平;其次,日本贸易依赖度高的现实并未改变,疫情后,日本贸易总额占GDP比重上升至39%,随着欧美经济衰退压力上升,全球总需求回落,日本出口增速也难以独善其身,截至今年5月,日本出口增速已降至1.2%。

日本岸田政府的提振居民收入措施能否长期落实仍具有不确定性。

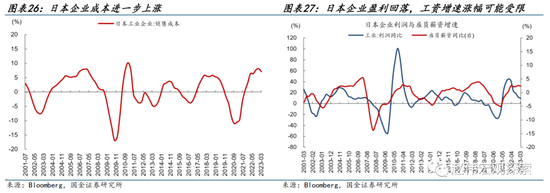

日本首相岸田文雄在公布“新资本主义”政策后,虽提出促进创新、改革劳动市场等主张,但迄今仍缺乏实施细节。截至今年5月,岸田内阁支持率已降至33%的新低。此外,居民工资收入的长期上涨依赖于企业利润的回升,日本工业企业利润增速已呈现回落趋势,增速由2021年的44%降至今年一季度的9%,在日元汇率走弱的影响下,原材料成本使企业成本增速也进一步上涨,工资增速长期抬升的基础并不牢固。

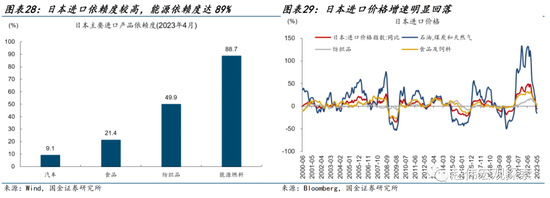

日本进口依赖度高,受输入性通胀的影响更大,进口价格的回落可能拖累日本通胀的持续性。日本在能源、粮食等领域高度依赖于进口,截至今年4月,日本能源、纺织、食品产品的进口依赖度分别达到89%、50%、21%。日本通胀结构中,食品和能源占比也更高,食品权重26%,能源权重7%。当前,日本的能源和食品等进口价格增速均已明显回落,4月燃料进口价格同比降至-16%,食品降至2%。通胀中枢能否维持在2%尚需观察。

经过研究,我们发现:

(1)本轮日本经济的修复表现出更强的通胀预期和更高的加杠杆意愿。当前,日本的通胀预期已上升至5%以上,大幅高于过去二十年的平均通胀率0.2%,日本居民杠杆率已从疫情前的63%上升到去年四季度的68.2%,日本企业杠杆率已连续四个季度上升,截至2022年四季度已达到118%。

(2)日本财政刺激、政策导向、企业库存回补与贸易条件改善促成了经济的回升。日本疫情后的财政刺激规模大幅高于过去四十年,且最新一轮财政刺激仍在实施当中;日本首相岸田文雄提出“新型资本主义”,核心是提高工资增速,并达到了初步的效果;日本今年以来仍受到企业库存回补的支撑;贸易条件的改善也助推了今年日本经济的修复。

(3)短期内,日本经济可能延续修复。当前日本经济仍受益于疫后消费及服务业需求的回暖,去年10月日本全面放开疫情管理措施后,入境旅游客流量明显上升,作为领先指标的消费者信心由30.8回升至5月的36.2,消费信贷增速上升使汽车等耐用品消费需求仍有韧性;企业贷款增速上升,企业设备投资对经济也具有支撑作用。

(4)但困扰日本经济的中长期矛盾依然存在。疫情后,日本老龄化程度进一步加深,2022年日本老龄化率已上升至29%,2022年总人口减少达56万人;日本全要素生产率尚未摆脱下降趋势,2023年3月为0.38%,低于过去十年的平均水平;其次,日本贸易依赖度高进一步上升,2022年达39%,能源依赖度达到80%以上,经济状态易受海外影响。

(5)日本新一届政府提振居民收入的政策措施能否长期落实也具有不确定性。日本首相岸田文雄在公布“新资本主义”政策后,虽提出促进创新、改革劳动市场等主张,但迄今仍缺乏实施细节。截至今年5月,岸田内阁支持率已降至33%的新低。在日元汇率走弱的影响下,企业成本进一步上涨,盈利增速回落,工资增速长期抬升的基础并不牢固。

(6)日本受输入性通胀的影响更大,进口价格的回落可能拖累日本通胀的持续性。日本能源、食品产品的进口依赖度分别达到89%和21%。通胀结构中,食品和能源占比也更高,食品权重26%,能源权重7%。能源和食品等进口价格增速均当前已明显回落,4月燃料进口价格同比降至-16%,食品降至2%。通胀中枢能否维持在2%尚需观察。

二、海外基本面&重要事件

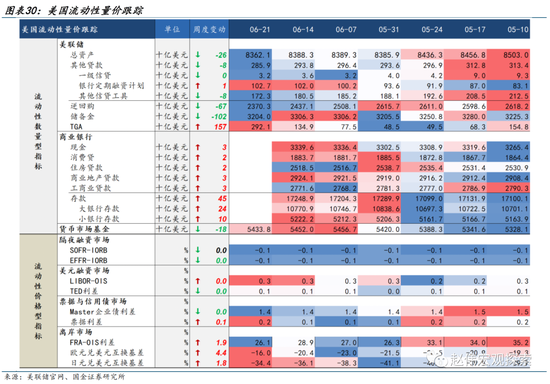

1、货币与财政:美国银行业贷款、存款回升

美国银行业贷款、存款回升。6月21日当周,美国商业银行各项贷款均回升,大银行存款回升240亿美元,小型银行存款回升100亿美元,美国财政部资金余额回升1570亿美元,美联储BTFP工具使用量上升。

2、生产与就业:欧美制造业、服务业PMI均走弱

欧美制造业、服务业PMI均走弱。美国6月Markit制造业PMI为46.3,前值48.4,服务业PMI为54.1,前值54.9。欧元区6月制造业PMI为43.6,前值44.8。服务业52.4,前值55.1。6月17日当周初请失业金人数与上周持平,维持在26.4万人;续请失业人数176万人,前值177万人。持有失业保险人群的失业率1.2%;美国6月12日当周新增职位数量降至117万,前值271万,美国各行业活跃职位数量降低。

3、消费与出行:美国6月零售增速回升

美国6月零售增速回升。6月17日当周,美国红皮书零售增速0.9%,前值0.4%。欧洲航班出行情况持续回升,纽约拥堵指数回落。

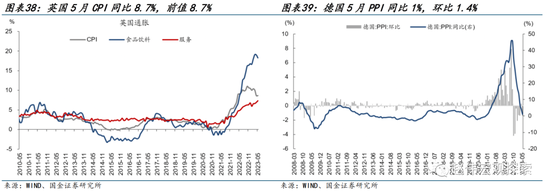

4、通胀与能源:英国通胀环比增速放缓

英国通胀环比增速放缓。英国5月CPI同比8.7%,前值8.7%,环比0.7%,前值1.2%,食品通胀18.3%,前值19%,服务项同比7.4%,前值7%,商品通胀9.7%,前值10%。德国5月PPI同比1%,环比1.4%;WTI原油降至69美元/桶,布油降至73美元/桶;美国汽油价格升至2.7美元/加仑。

5、地产:美国地产销售、营建许可、新开工改善

美国地产销售、营建许可、新开工改善。美国6月NAHB住房指数升至55,前值50;美国5月新屋开工163万套,前值134万套,同比5.7%,前值-26%;美国5月营建许可折年数149万套,前值142万套,同比-13%,前值-21%;美国5月成屋销售折年430万套,前值429万套,同比-20%,环比0%。

风险提示

1. 俄乌战争持续时长超预期。俄乌双方陷入持久战,美欧对俄制裁力度只增不减,滞胀压力加速累积下,货币政策抉择陷入两难境地。

2. 稳增长效果不及预期。债务压制、项目质量等拖累稳增长需求释放,资金滞留在金融体系;疫情反复超预期,进一步抑制项目开工、生产活动等。

3. 疫情反复。国内疫情反复,对项目开工、线下消费等抑制加强;海外疫情反复,导致全球经济活动、尤其是新兴经济体压制延续,出口替代衰减慢。

微信号

15618884964