微信号

15618884964

来源:金投研

董事长、副董事长都被立案了。

1

摊上事了

A股又响起一声惊雷,昔日千亿市值的游戏巨头三七互娱(维权)被证监会立案了。

自踩中AI的风口以来,三七互娱在资本市场颇受投资者们的青睐,从去年11月开始,股价方面就有了明显的上涨。

周线上来看,三七互娱从去年10月28日的低点13.51元/股,一路飙升到了今年6月20日的37.97元/股的高点,翻了近3倍。

6月27日晚间,三七互娱公告称,公司、实际控制人兼董事长李卫伟(又名李逸飞)和公司副董事长曾开天,分别收到了中国证监会下发的《中国证券监督管理委员会立案告知书》,原因是涉嫌信息披露违法违规。

就在三七互娱一路高歌猛进,似有再现千亿市值的趋势时,证监会发来的立案告知书,给三七互娱的未来留下了一个悬念。

目前更多的立案细节尚未公布,不过根据GameLook援引专业人士的统计,信息披露行政处罚的事由主要集中在财务造假、对外担保、关联交易、资金占用、重大涉诉情形、重大债权债务、未按期披露定期报告等方面,涉及上市公司各个环节、各个阶段。

另外,文中还提到,相关专业机构统计,2022年度上市公司信披违规处罚金额前四中,有三个均来自证监会作出的处罚,处罚决定平均罚款金额约为1477.01万元。

当然,对于游戏公司来说,尤其是这样一家游戏巨头,一千多万的罚款可能也不过九牛一毛,但是除了罚款,作为上市公司,面临的情况要复杂得多。比如GameLook提到的,不得向特定对象发行股票、不得发行新股等,如果对投资者造成了损失,还可能会面临集体诉讼。

三七互娱因涉嫌违规披露被罚一事,也不是无迹可寻。

此前为三七互娱提供资产评估的评估机构、提供审计服务的审计机构也曾被罚。

根据财经锐眼整理,2018年10月11日,中和资产评估有限公司被罚,原因是违反多项与证券法、资产评估法规相关的规定,被责令整改、没收违法所得、处1倍罚款。

2019年11月6日,广东正中珠江会计事务所及相关注册会计师,被出具警示函,原因是对其所执业的三七互娱2018年的年报项目,存在商誉、研发费用、收入、生产成本审计程序执行不到位等问题。

目前说这些也不过是捕风捉影,不过这也从侧面说明了三七互娱内部确实存在一些问题。

2

代理起家

三七互娱从2011年刚成立那会儿,在游戏内容制作方面就不算特别纯粹。

彼时刚从互联网公司出走的李逸飞拉上朋友成立了三七互娱,拿到一些国外的游戏,在国内代理发行运营。

代理不需要自己研发,那么买个服务器定期维护运营一下就好,如果是一些单机游戏,那么连后期维护都不需要,只需要一个服务器的成本,游戏过时了大不了关闭服务器,再换一款接着来。

成本优势下,第一年,三七互娱就运营了一百多款游戏,早期国内游戏竞争还不那么激烈,靠着代理,三七互娱很快赚到了自己的第一桶金。

再加上当时曾开天做渠道比较强,通过页游帮助游戏研发公司做推广,三七互娱也跟流量公司结下了不解之缘。

重“买量”,轻研发的基因,也就此埋下。(买量,可以理解为买流量吸引用户)

2013年,三七互娱成立了子公司极光工作室,基于《奇迹》正版授权改编的游戏《大天使之剑》,让三七互娱吃足了页游的甜头,上线仅60天就拿下3.2亿元的流水。

在后来林子聪代言的《传奇霸业》这款游戏中,三七互娱的页游弹窗广告更是无孔不入,娱乐圈著名“纪检委”王思聪还跑到林子聪微博下破口大骂。

但三七互娱还是赚得盆满钵满,《传奇霸业》上线仅80天拿下3亿流水。

一时间,类似的页游弹窗广告充斥在人们的电脑界面,从张家辉代言的《贪婪玩月》,到成龙的《一刀传奇》,再到谢霆锋的《传奇世界3D》,总有些中年人为情怀买单。

但随着页游“买量”的内卷,以及版号审批通道的收紧,李逸飞逐渐从页游转向手游,独家代理了一些诸如《苍翼之刃》《天将雄师》《冒险之光》等手游,但也是换汤不换药,始终缺乏像《王者荣耀》之于腾讯、《阴阳师》之于网易、《原神》之于米哈游的爆款代表作品,三七互娱根据小说改版的手游《斗罗大陆》,虽然火爆,但也主要来源于小说自身的覆盖人群较为广泛,三七互娱加持的存在感则相对没有那么突出。

横向对比来看,三七互娱既没有腾讯的用户优势,也没有网易的技术加持,更没有米哈游孤注一掷做好内容的“赌性”,更多是占领了行业发展的先机,扩大了自身的规模优势,通过“买量”耗也能耗死一些小厂商。

但是对于整个游戏行业也好,对于自身发展也好,“买量模式”终究不是长久之计。

3

“买量”还能撑多久?

“买量模式”虽然引来不少骂声,但禁不住好用啊。

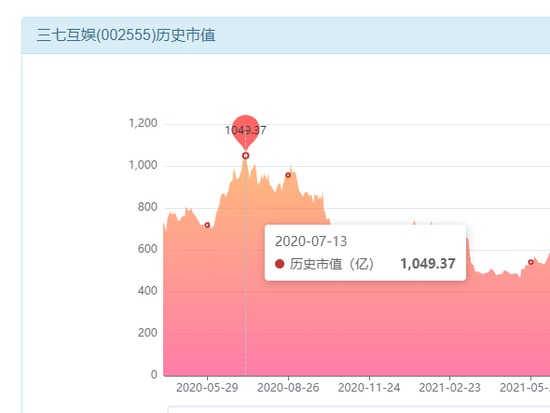

2015年,三七互娱借壳顺荣股份上市(后逐渐更名为三七互娱),可以从三七互娱的财报数据中看到,2015年营收还只有46.57亿元,到了2020年,三七互娱营收已经增至144亿,公司市值也来到了巅峰1049.37亿元。

作为资本市场炙手可热的一家上市公司,三七互娱从规模上来说,几乎是仅次于腾讯、网易的游戏公司。

而此时的“买量”虽然有争议,不过从一门生意的角度,有得赚,谁管你名声好不好。

三七互娱的千亿市值摆在这儿呢。

彼时包括三七互娱在内的不少游戏公司,经常直接把“买量模式”写入财报,甚至写入募资申请书,主打就是一个有钱挣。

但就在三七互娱市值突破千亿后不久,突然出现好几家券商公司一起发研报,明确指出买量市场竞争激烈,三七互娱成本可能会暴增。

资本市场可以不那么关心外界对你的评价,只要你能赚钱带着他们分利就好,但是对于公司盈利模式可能存在的风险,就无法视若无睹了。

被券商机构戳破“买量模式”鼓吹出的幻泡后,三七互娱的股价开始持续下跌。“买量模式”的弊端更是早在此之前,就从财务数据上有所体现。

根据财经锐眼整理,2018年,三七互娱全年净利润首次下滑37.30%,2019年在低基数的基础上暴涨109.9%,2020年的增速又暴跌至25.61%,2021年更是再次陷入负增长。

另外,长期依赖“买量模式”的路径,三七互娱在研发方面,始终是“口到心不到”。

2018年,李逸飞在接受采访时就表示,“三七互娱要做一个长远的公司,就不是短期赚一些快钱,要花时间沉淀下来,做成一个真正长线运营的东西。”

但从数据上来看,2018年-2022年,三七互娱销售费用分别为33.47亿元、77.37亿元、82.13亿元、91.25亿元、87.33亿元,占营收比分别为43.85%、58.49%、57.04%、56.27%、53.23%。

尤其是2021年和2022年,公司销售费用的绝对数值合计就将近180亿元,其中“互联网流量费用”两年分别就有87.7亿元、81.7亿元,合计近170亿元。销售占营收比也远超同行,头部游戏公司中,也只有昆仑万维略超30%,大多也就25%左右。

而研发方面,2018年-2022年,三七互娱研发费用分别为5.38亿元、8.20亿元、11.13亿元、12.50亿元、9.05亿元。

三七互娱也表示过,将通过投资布局的方式,来储备外部研发。

但从长期股权投资数据上来看,2021年、2022年公司长投分别为5.09亿元和6.22亿元,占净资产比例分别为4.73%和5.1%;同期世纪华通长投分别为37.15亿元和23.66亿元,占净资产比例分别为11.95%和9.81%;完美世界长投则分别为27.52亿元和26.14亿元,占净资产比例分别为26.75%和28.54%。

口号喊得响亮,但从数据上来看,公司依旧深陷“买量模式”不能自拔。

4

尾声

为什么“买量模式”那么难以摆脱?

关于这一点行业早已有过许多探讨,21世纪经济报道在2021年的一篇文章中讨论了“换皮游戏的行业痛点”,“买量”和“换皮”的底层逻辑都是相通的,“买量”和“换皮”都是为了最大程度地跳过游戏开发设计这个充满不确定性的过程,一方面可以节省游戏开发所需的成本,另一方面可以减少未来游戏投入市场的试错成本。

我们在前文讲述三七互娱的发家过程时,其实并未对三七互娱的代理运营和买量作过多批判,因为当时作为一家缺乏根基的小工作室来说,自研游戏的成本确实很难承担。

但是当三七互娱逐渐成为一家能够连接更多人力以及社会资源的行业头部公司时,也是时候挑起一定的责任了。

有道无术,术可求;有术无道,止于术。

诚然,作为一家上市公司不得不考虑资本逐利和商业竞争的压力,但作为一家游戏公司,公司是载体,逐利是手段,好的内容和玩法才是根本,“买量”和“换皮”终将走向末路。

微信号

15618884964