微信号

15618884964

添加微信

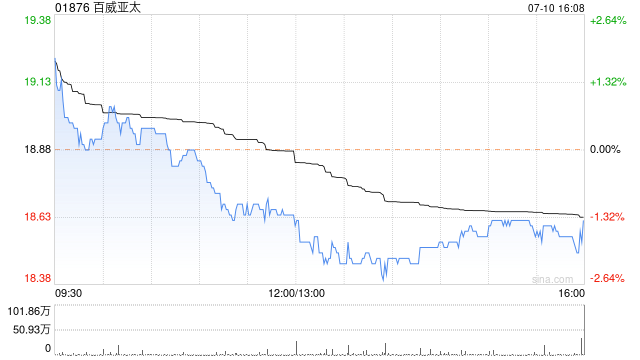

中金发布研究报告称,维持百威亚太(01876)“跑赢行业”评级,由于韩国市场压力大于该行预期,因此主要下调韩国业绩,对应下调2023/24年EBITDA4.6%/5.6%至21.96亿/24.98亿美元,目标价下调5.6%至23.8港元。该行预计2Q23中国市场收入同比增长15%左右,EBITDA同比增速略超收入增速;但预计韩国市场收入同比下滑接近双位数,EBITDA同比下滑双位数。

报告主要观点如下:

中国区高端化态势显著,正在成为全公司增长强引擎。

随着消费复苏态势持续,夜场等优势场景开放进度加快,以及传统夜场渠道下高端超高端啤酒对高价洋酒等的替代,中国市场高端化效果显著,叠加去年二季度低基数,该行估计2Q23中国总销量同比增长达7%左右(主要为高端和超高端销量增长带动),ASP在高端化带领下或同比增长中高个位数,该行预计中国市场收入同比增速15%左右。因为对冲措施,公司成本面临与同行不一样的较低基数,因此该行估计利润端或仅比收入同比增速略高,而较难达到同行利润增速明显高于收入同比增速的水平。

海外市场两级分化:韩国市场面临竞争和高基数压力,可能存在拖累;印度仍处于高速增长期。

韩国市场于去年初经营恢复正常之后,经历一定阶段的高成长,因此2Q23的销量和利润均面临高基数压力。同时竞争对手强势推出的大单品或一定程度上加剧行业竞争,导致韩国销售费用处于扩张状态。该行估计2Q23韩国销量同比下滑中个位数,ASP同比下滑中个位数,收入同比下滑近10%,EBITDA下滑速度超过收入下滑速度(约15%)。印度作为公司战略重点市场依然呈现量价齐升,该行预计收入利润均呈较高双位数同比增长。

微信号

15618884964

添加微信