微信号

15618884964

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

【方证视点】经济构筑底部 A股先行企稳——0711

来源:伟哥论市

核心观点

尽管短期扰动因素仍存,政策预期也具有不确定性,大盘绕3200点震荡运行,但结构行情还会此起彼伏。

盘面分析

昨新能源板块迎来反弹,板块中大市值权重个股的上涨拉动创业板指数上行,但量能的仍未释放下,热点的能否持续还有待观察。最终,大盘以上涨0.22%收盘,创业板上涨1.37%,两市成交量较前一日减少4.81%,当前市场存量博弈格局依旧,板块仍处于较快的轮转中,情绪整体稳定,信心等待恢复。

量能有所减少,个股活跃度不减,分化有所增加,昨有33家个股涨停,其中有3家个股20%涨停,有40家个股涨幅在10%涨停板之上,有10家个股跌幅在10%以上,其中有3家个股跌停,涨幅超过5%个股有138家,跌幅超过5%的个股85家。表现稍好的为餐饮旅游、文化传媒、光伏、发电设备、电工电网、半导体、农业等,表现稍弱的为保险、通信、锗镓板块、汽车、海运等,赚钱效应仍存,亏钱效应不减,板块继续轮转,市场存量博弈,等待量能释放,是周一盘口主要特征。

技术面分析

从技术上看,周一大盘高开之后,盘中绕3200点整数关口震荡运行,尾盘收在3200点之上,并呈价涨量缩的态势。5日线、10日线、年线得而复失,30日线反压,价涨量缩的量价背离态势,短线盘中还有回调压力。

分时图技术指标显示,5分钟MACD指标重新多头强化,15分钟MACD指标金叉且多头强化,30分钟MACD指标重新多头强化,SKD指标金叉,60分钟MACD指标拐头向上,SKD指标多头强化,短线盘中还有冲高要求,盘中还将继续挑战5日线压力。

上证50价涨量增,5日线、10日线得而复失,日线MACD指标重新多头强化,加之价涨量增的量价关系以及K线组合的形态,短线盘中还有冲高要求。

科创50价涨量缩,5日线反压,价涨量缩的量价关系,盘中还有反复,但K线组合为“指南针”,短线盘中有反弹要求,继续挑战5日线附近的压力。

创业板价涨量缩,5日线、10日线、20日线、30日线得而复失,上周五留下的缺口得到回补,价涨量缩的量价背离态势,短线盘中有调整压力,但日线MACD指标重新多头强化,指数继续运行在“楔形底”的态势中,短线盘中有反弹要求,但量能决定盘中反弹的力度。

综合技术分析,我们认为,短线大盘盘中有继续挑战5日均线的要求,量能决定大盘的走势,若量能难以释放,则短线大盘绕3200点整数关口继续震荡运行,若量能能够继续释放,则大盘有望继续走强,并走出“W底”的态势,量能依旧是决定短期大盘走势及运行节奏的关键。

基本面分析

2023年7月10日,国家统计局公布了6月份的通胀数据:6月份,CPI同比由上月上涨0.2%转为持平,环比下降0.2%。PPI同比下降5.4%,降幅比上月扩大0.8个百分点;环比下降0.8%,降幅比上月收窄0.1个百分点。

从数据来看,6月CPI的市场预期值为0.1(万得一致预期),当月CPI同比持平,弱于市场预期,这其中猪肉价格的回落呈主要拖累,核心CPI同比涨幅回落0.2个百分点至0.4%,环比回落0.1%,核心CPI不论同比还是环比都出现回落趋势,这说明当前即使剔除食品及能源项的影响,下游需求端仍出现了进一步下滑的趋势。

具体来看,6月CPI指数食品项环比下降0.5%,降幅较上月缩窄0.2%,同比涨幅2.3%,涨幅较上月扩大1.3%。食品中,受高温、降雨天气影响,鲜菜价格由上月环比下降3.4%转为环比上涨2.3%。同比来看,鲜菜、鲜果及禽类价格上涨较多,猪肉价格降幅继续扩大4.0个百分点至-7.2%。

非食品价格环比下降0.1%,同比较上月回落0.6个百分点至-0.6%。具体来看,受国际油价下行影响,国内能源价格下降0.7%,降幅比上月扩大0.5个百分点,环比来看的话,能源价格的下降对PPI的影响更为明显,工业消费品价格下降2.7%,降幅扩大1.0个百分点,其中能源价格下降9.3%。但服务需求出现了小幅回升,6月服务项价格环比回升0.1%,前值-0.1%。

我们认为,去年上半年CPI从低位一路攀升,至去年9月份达到高点后回落,因此后续来看,在前期基数升高的情况下,三季度CPI或仍将保持当前低位运行的状态,甚至不排除跌至负值的可能性,而上一轮CPI处于负值运行的区间在2008年的金融危机时期,彼时CPI与PPI在2009年7月双双跌至底部后回升企稳,但大盘却在2009年的7月由高位开始回落,这也侧面印证了我们一直以来的观点,经济弱并不代表股市弱,同样经济强也并不一定代表着股市将立即走强,在经济的磨底阶段,市场不仅在博弈经济何时探底的预期,同时也在博弈政策释放的预期,经济在出现实质性企稳或者政策出现实质性释放的时候,代表着预期的兑现,往往也意味着利好的出尽,此时市场反而可能出现下行走势,但恰恰是在经济的磨底过程中,由于对预期的博弈在不断变化,市场反而存在上涨的空间。

从PPI数据来看,6月PPI环比-0.8%,略高于前值的-0.9%,但这一降幅仍超一致预期;对应PPI同比的-5.4%也低于一致预期的-5.0%(万得一致预期)。6月PPI同比-5.4%的降幅也创下了近7年来的单月最大降幅,但我们仍强调关注结构变化的重要性。在当前经济磨底、筑底、探底的过程中,要关注可能先行企稳的经济信号。

从大宗商品价格上看,当前上游原材料价格实质上已经有止跌的迹象,但受能源价格及有色金属在6月仍在下行的拖累,油煤加工、油气开采、有色冶炼等相关行业价格分别环比下降2.6%、1.6%、0.8%。但在6月工业品价格跌多涨少的情况下,一些技术密集型行业价格出现上涨,其中飞机制造价格上涨1.0%,智能消费设备制造价格上涨0.4%,医疗仪器设备及器械制造价格上涨0.2%,这也再度验证了我们此前的观点,在经济转型的过渡期内,先行企稳复苏的板块往往是下一个经济周期中的支柱行业,高新科技赋能下的高端制造业。

昨6月CPI及PPI的数据公布后,A股结构盘中快速转换,之前走高的有色、煤炭等于大宗商品价格相关的板块,走出了冲高回落走势,之前低迷的传统消费盘中一度冲高,恰是结构行情的盘中快速转换,昨大盘盘中震荡幅度加大,大盘绕3200点震荡运行,尾盘大盘站上3200点整数关口之上,但由于经济数据不及预期,尤其是PPI的大幅回落,创7年新低,影响了场外资金流入信心,两市量能未能释放,走出了量价背离走势,短线大盘还将绕3200点震荡运行,量能能否有效释放将决定大盘的运行节奏与上行动力。

在经历上周五美元指数大幅回落,人民币兑美元大幅上涨后,本周一人民币兑美元走出了小幅回落走势,这也是昨大盘盘中震荡加剧,大盘还能红盘报收的原因所在,也是北上资金能够净流入的原因所在。我们一直强调,股市是经济的先行指标,当前经济底、汇率底及市场底可谓罕见地“三底”重合,封杀了A股下跌空间,A股有望稳步运行,这也是中长期向上空间远远大于向下空间,下半年走势好于上半年的原因所在。

操作策略

尽管短期扰动因素仍存,政策预期也具有不确定性,大盘绕3200点震荡运行,但结构行情还会此起彼伏。操作上,轻指数、重个股,逢低关注券商、公用事业(地方的电力、环保、交运、水务等)、新能源(汽车、光伏等)、军工、TMT(通信、算力等)、智能制造等及“三低”股,回避前期涨幅过高股及垃圾股。

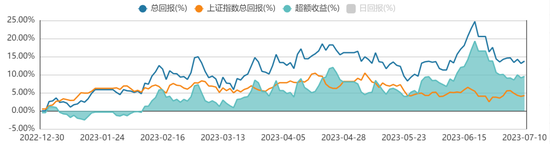

择时模拟股票组合

图表1:2023模拟股票组合

数据来源:方正证券研究所 WIND资讯

图表2:组合相对沪深300收益图

微信号

15618884964