微信号

15618884964

水皮More

低市净率、低交易量是港股“内银股”的通病,宜宾银行很难例外。

这个世界,或许真有两个太阳。就像缘自那布勒斯民歌的那首男高音名曲“我的太阳”,只是一个在天上,一个在眼中。

其实未必都是修辞手法的“比兴”。7月初,即有网友在号称“万里长江第一城”的四川宜宾,拍摄到“两个太阳”一明一暗掩映在云层中的奇景,有评论随之调侃“怪不得那么热”。

从科学角度而言,所谓的“天有二日”不过是一种幻日天文现象。然而,作为“中国白酒之都”和“中国动力电池之都”的宜宾市,现在的确已真正拥有“两个太阳”——世界级优质白酒产业和全球一流动力电池产业:前者渊远流长、历久弥新;后者如日方升、炙手可热。

这两个产业有多赚钱以及多能赚钱,以至宜宾这座四线城市能一跃以3427.84亿的GDP在2022年跃升至四川省内第三?

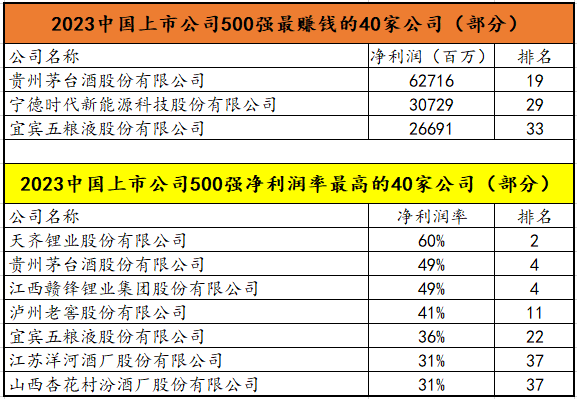

根据《财富》刚刚发布的2023年中国上市公司500强相关榜单,身在白酒和锂电池两个赛道的龙头企业贵州茅台酒股份有限公司(以下简称“贵州茅台”)、宁德时代新能源科技股份有限公司(以下简称“宁德时代”)、宜宾五粮液股份有限公司(以下简称“五粮液”),分别以627.16亿元、307.29亿元、266.91亿元的净利润,位列最赚钱的中国40家公司之第19名、29名、33名。

注意:宁德时代已于2019年落户宜宾,进而建立了全球最大的动力电池生产基地,并吸引超40家核心配套企业入驻,产业总规模破千亿。

再说一个小花絮:于去年正式接棒李曙光出任五粮液集团董事长的曾从钦,此前担任过宜宾市发改委主任,且在引入宁德时代投资项目中扮演过吃重角色。

言归正传!按净利润率计,上述两大行业的优势就更加明显——至少有7家公司上榜。

其中,同样位于四川省的天齐锂业股份有限公司的净利润率高达60%,摘得全榜亚军;贵州茅台则与另一家锂电池产业公司同以49%的净利润率,并列第四。其余四家均为白酒上市公司,分别是泸州老窖股份有限公司(以下简称“泸州老窖”)、五粮液、江苏洋河酒厂股份有限公司(以下简称“洋河”)、山西杏花村汾酒厂股份有限公司(以下简称“汾酒”)。

又怎能忘记“财神爷”?在最赚钱的40家公司中有14家银行,占据了三分之一以上席位。其中前四名均被国有大行包揽,其余名额则主要被股份制银行和城市商业银行瓜分。仅论净利润率,前40家公司中有17个席位为银行揽去,足见其“钱生钱”的威水史。

银行业的“钞”能力自然吸引了从不缺乏现金流的各大酒企的青睐。锦上添花,部分“白酒系”银行已然登陆资本市场或正在紧锣密鼓的IPO之中。

6月末,作为宜宾市最大、四川省第二大(仅次于四川银行)的城商行,宜宾市商业银行(以下简称“宜宾银行”)公开赴港上市招股书。这是一家典型的“白酒系”银行——五粮液集团是其单一最大股东,持股比例为19.99%。如若推进顺利,该行将成为川省继成都银行和另一家“白酒系”银行——泸州银行之外第三家上市城商行。而且,也将是2023年第一家成功上市的银行。

在招股书中,宜宾银行毫不掩饰自身的股东背景,表示“五粮液集团广泛且优质的资源网络为我们的发展提供了强大和长期的支持”。

一方面,背靠大树好乘凉;另一方面,从七年前力求改变“躺在五粮液床上睡大觉”的多元产业结构也颇具想象力。尽管A股市场近年来对拟上市金融机构始终不予支持,而港股方面对“内银股”也不友好,但“有比没有强”,多吆喝两声总不会错。

“白酒系”银行底色——小而美

2006年成立的宜宾银行原由宜宾市城市信用社改制设立,成立之初的注册资本仅1.06亿元。2008年,该行启动了第一轮融资,引入了三峡集团、四川机场集团等大型企业作为股东。2009年,该行又向五粮液集团发行55150000股面值1元的股份,注册资本增加至2.72元。

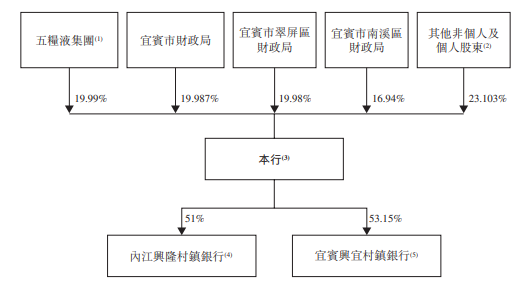

此后,经过2016年至2021年间的多轮融资,五粮液集团逐渐成为单一最大股东,持股比例升至19.99%。其次是宜宾市财政局、宜宾市翠屏区财政局(曾从钦也担任过该区区委书记),和宜宾市南溪区财政局,持股比例分别为19.98%、19.98%和16.94%。目前,宜宾银行总股本已达到39亿元,在省内城商行中仅次于四川银行。

根据招股书显示,截至2022年年底,宜宾银行总资产为804亿元,系宜宾当地28家银行中的“老大”。

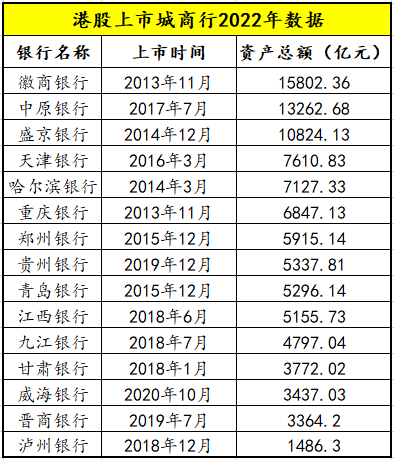

可惜,这多少有些“山中无老虎”之嫌。事实上,其资产规模与15家已在港股上市的内地城商行相比,小巫见大巫。即使是唯一一家总资产处于3000亿之下的泸州银行,1486.3亿元的资产总额也是宜宾银行的1.84倍。另一家“茅台系”背景的贵州银行,则以5337.81亿元的资产总额排在第八位,是宜宾银行的6.64倍。与A股上市银行相比,目前作为资产规模最小值的江阴银行同样也超过了1700亿元,即是宜宾银行的2倍有余。而它,只是一家农商行。

此前,宜宾银行曾表示“2022年资产规模达到700亿元以上,力争2023年、确保2025年实现上市,2025年总资产达成1000亿元以上”。而一旦与15家已港股上市的城商行对比来看,即使未来两年成功实现目标,也仅仅是“守门员”级别。

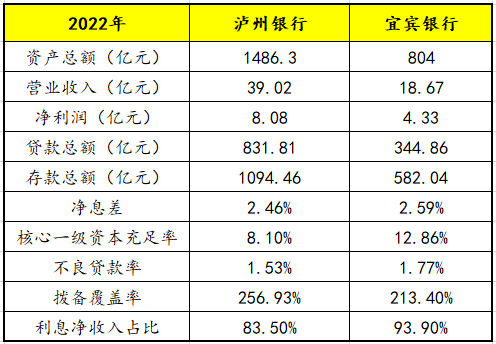

从经营基本盘上看,宜宾银行营业收入基数虽小,倒已持续收获两位数的增长,由2020年的13.74亿元增长18%至2021年的16.21亿元,并进一步增长15.2%至2022年的18.67亿元;同期对应的净利润分别为3.15亿元、3.28亿元和4.33亿元,2022年更同比大增了近32%。

资产质量方面,2020年至2022年三年期中,该行不良贷款率分别为2.65%、2.27%和1.77%;同期,拨备覆盖率分别为171.21%、198.35%和213.40%,两项数据均呈向好趋势。

身在坐拥宁德时代、吉利汽车和五粮液等几大龙头企业的宜宾,宜宾银行很自然地将银行业务与区域产业发展进行了战略性地结合。尤其为了服务白酒产业领域成立了五粮液支行和酒圣路支行,向其大股东五粮液集团提供支付结算服务。另外,该行还结合白酒生产及销售企业资产状况和资金周转特点,开发了动产质押、原酒抵押、票据等专项特色信贷产品。

至此,宜宾银行的“白酒系”底色,显露无疑。

宜宾商行并不是五粮液在银行业中的唯一布子,其还出现在同省的四川银行股东阵容中——以5.5%的持股比例成为该行第四大股东。2020年11月,通过新设合并方式设立的四川银行是川省首家省级法人城市商业银行。虽然成立至今不足三年,其2022年年报显示资产总额已达到2471.81亿元,是宜宾银行的3倍、泸州银行的1.66倍。当然,与同省已于A股上市的成都银行9176.5亿元的总资产相比,则只及后者的不足三分之一。

论及可比性,仅与宜宾一江之隔、第一大股东同为白酒巨头,且同为城市商业银行的泸州银行当是最佳参照物。从2022年数据来看,后者在资产总额、营业收入、净利润和存贷款总额等指标上,几乎都在前者的1/2上下。如果说泸州银行本就是港股上市内地城商行的“末流”,那么宜宾银行有望令其“被动进步”。

从泸州银行上市前的相关数据来看,截至2017年末,该行资产总额为708.79亿元,存款总额421.453亿元,贷款总额194.014亿元,归属股东净利润为6.19亿元人民币。

抛开通胀因素,宜宾银行与彼时的泸州银行相较而言颇有可圈点之处,例如资产总额较后者高出近百亿、存款总额多出160余亿等等。如此看来,目前看似“袖珍”的宜宾银行仍有可能在相似的股东背景以及上市前基本经营盘面之下,敲开港股市场的大门。

白酒爱金融,是好主意吗?

纵观堪称“现金奶牛”的白酒巨头们,发展金融副业者比比皆是。泸州银行之第一大股东便是泸州老窖,目前持有该行约14.79%的股份,此外,泸州老窖还是泸州农商行的第一大股东,持股比例为7.18%。除“茅五泸”外,洋河、汾酒、安徽古井、沱牌舍得、剑南春等等亦都押注了金融业。

比如安徽古井以9.25%的持股比例位列拟在A股上市的亳州药都农商行第一大股东,山西杏花村汾酒集团则是当地交城农商行第一大股东,持股26.67%;沱牌舍得在遂宁银行持股12.39%,为该行第二大股东;剑南春集团分别持有陕西杨凌农商行7.89%、绵竹浦发村镇银行10%股份……

金融布局最为大而全的,当属茅台集团。早在2011年,茅台便入股了贵阳银行,并推动了其于2019年底上市,目前茅台以1.45%的持股比例位列第十大股东。在2019年港股上市的贵州银行,茅台拥有12%的股份,持股比例仅次于贵州省财政厅。2017年,茅台开拓了保险领域,与11家单位共同出资创立了华贵人寿,目前持股比例为33.33%位居第一大股,达到保险公司单一股东持股比例上限。

据不完全数据,茅台旗下参控股的金融机构多达13家,覆盖银行、保险、基金、证券、财务公司等等。不断扩张金融版图的茅台集团还将手伸向了私募赛道,2023年5月,其上市子公司贵州茅台公告称,将出资百亿设立两只私募股权投资基金。

其他白酒企业也有效仿茅台集团参股保险、券商等金融机构的案例。如洋河集团持有宿迁保险经纪49%股份,泸州老窖持有华西证券18.13%股份。

然而,钟情于金融布局的“茅五泸”们也无法忽视随之而来的风险。仍以茅台集团为例,2016年贵州茅台以第一大股东的身份联合隆成金融集团、华康保险等5家公司,成立了广东丝路证券股份有限公司,但是截至目前,该公司在网络上几乎处于“查无此人”状态。2017年,金徽酒拟与甘肃银行、奥马电器共同出资设立陇银消费金融公司,两年后也因奥马电器的退出而终止。

2023年3月,泸州老窖集团旗下小额贷款公司推出涉酒贷,包括“酒商贷”“酒企贷”“酒人贷”三款产品,分别响应下游经销商、上游供应商和优质个人客户的融资需求。然而,市场对此举褒贬不一。有分析认为,这是泸州老窖为了解决库存压力,借助金融手段促进销售,增加资金周转率的无奈之举。毕竟该公司自2020年以来存货周转天数不断提高,至2022年下半年已超过900天,由此可见其库存高企、渠道压力巨大的境遇。

这并不是个别情况,泸州老窖的库存问题实则整个白酒行业现状的缩影。据《2022年度酒商现状及发展报告》所述,自2019年起,主流白酒品牌的库存压力明显普增。目前,近40%的酒商库存在5个月以上,33.6%的酒商库存在3-5个月。

此情此境之下,白酒企业纷纷降价以求“清库存”,就连茅台飞天也有被“拉下水”迹象。从今年端午节前的茅台销售来看,供应量的加大使得各大电商平台纷纷放出配额,并对茅台的高单价商品进行大额补贴,导致了散瓶茅台价格轻微下跌。而对于其他酒产品来说,跌得可就不是一星半点了。

今年618大促期间,原本建议零售价为1499元/瓶的第八代五粮液,在部分电商平台的售价逼近1000元左右,减去平台百亿补贴后,售价甚至低到859元/瓶,即跌去了四成有余。此前售价基本在千元以上的君品习酒,已普遍降价至900元左右一瓶,习酒窖藏1988在线上平台的最低到手价有的甚至跌破600元。此外,古井贡酒、舍得、剑南春、汾酒等多个品牌也无一幸免。

可以判定,九成以上酒企都被搅进了价格倒挂的漩涡中,然而,库存仍然卖不动、清不掉!截至2022年末,五粮液酒类产品的整体库存为23328吨,同比增长10.24%;其中主力五粮液产品的库存为2961吨,同比增加52.8%。至于一直想重回白酒“老三”席位的泸州老窖,仅三年时间存货值就从2020年的不到40亿元突破了百亿。

或许,正是主业的动销压力“逼”得白酒企业纷纷开始探索新的生财之道——趁手上现金流还算充裕。但是,头部企业如“茅五泸”涉足金融领域的经历至少说明了一个问题,那就是风险的必然存在性。对于“不差钱”“亏得起”的头部企业来说尚且如此,其余同行更是轻则心有余而力不足,重则愈加连累主业发展。

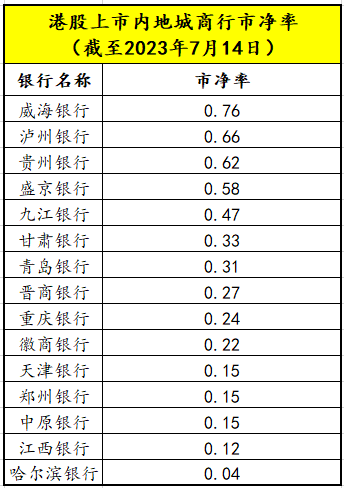

还有一个不可忽视的背景,当前港股市场的银行估值普遍处于较低状态。截至7月14日收盘,15家上市城商行中市净率最高的威海银行也未突破1PB,为0.77;敬陪末座的哈尔滨银行更是令人大跌眼镜:市净率仅有0.04。放眼港股41家上市银行,仅有来自香港本埠并由汇丰控股实控的恒生银行一家,市净率在1倍以上:为1.15。

同时,低成交量也是“内银股”的共同特征。再以泸州银行为例,76亿港元的总市值固然“冇得睇”,但全日成交只有1000股也不是“孤例”。

对拥有五粮液“金环”的宜宾银行而言,未来看似要做好过上“白头宫女在,闲坐说玄宗”日子的准备了。

微信号

15618884964