微信号

15618884964

前有高盛深陷“唱空”银行股争议,后有央行发声鼓励调降存量房贷利率,尽管分析人士普遍认为政策执行层面不确定性较大,且对银行盈利端影响有限,部分投资者对板块的情绪一时仍降至“冰点”。

与此同时,近日国有大行掀起A股现金分红高潮,7月12日至7月18日的5个交易日,国有六大行合计发放超4000亿元现金“红包”。以2022年末收盘价计算,2022年分红的40家上市银行股股息率平均值高达5.29%,彰显其长期投资价值。

数据来源:上市公司公告

一边好似负面消息不断,一边又是真金白银的大手笔分红,冰与火的焦灼,风险与实力的较量,正在上演。站在当下,如何看待银行板块投资价值?

1、 高盛疑似唱空银行,中金“八个更”“回怼”

高盛在此前引发广泛争议的研报中表示,中国多家银行将面临盈利压力,存在股息减少的风险,并下调多只国有大型银行股的评级,尽管其随后火线辟谣称并非唱空中资银行,但还是引发了对银行板块投资价值的广泛讨论。

国内机构对银行股的看法却保持坚定乐观,中金公司在《国有大行基本面分析手册》中表示,国有大行具备八大优势:更低的杠杆,更高的资产回报率,安全资产占比更高,更稳定的负债来源,息差更受益于存款降息,手续费表现更为稳定,资本新规更为受益,未来估值更有望长期见底回升。

作为国之重器,上市银行尤其是国有大行承担着重要的社会责任,因而市场总是担忧银行继续让利的压力。实际上,金融与实体本就互利共生,经济下行期银行让利实体,上行期实体反哺银行。随着经济修复,银行的合理盈利能力会再回归。

2、 银行股深陷低估值“困境”

截至7月18日,42家上市银行股中仅宁波银行一家市净率大于1,其余均为破净状态,且其中13家的银行市净率均低于0.5,占比超30%。

数据来源:Wind

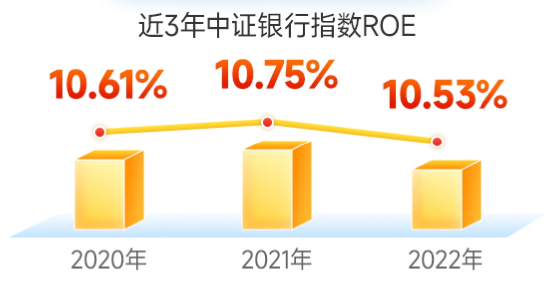

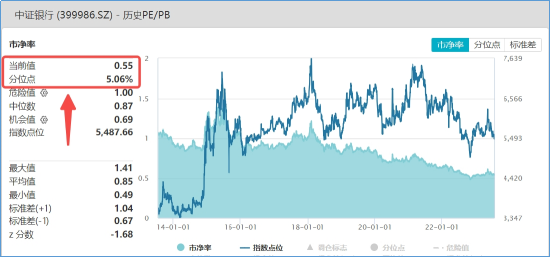

结合板块ROE水平来看,2020年以来中证银行指数ROE水平相对稳定,均位于10%-11%之间,但银行板块的市净率中枢却从2020年0.72X下降至当前的0.55X,与近年银行稳定的盈利水平不匹配。

数据来源:上市公司年报、Wind

针对压制银行股估值的原因,分析人士的观点基本趋向一致。

中证报综合市场观点指出,目前压制银行股估值的因素主要包括业绩增长放缓,部分银行资产质量引发担忧。

中金公司也表示,银行较低估值主要与对资产质量和长期盈利性的担忧,以及信息披露程度带来的不确定性相关。

3、 当前银行股基本面状况如何?

n 业绩见底,拐点将至。2023年一季度,在存量贷款利率的重定价及新增贷款利率下行下,银行净息差下行创历史新低。当前经济企稳回升,虽然弹性有分歧,但复苏仍在趋势中,经济和资本市场活力进一步恢复,银行利息和中收都将进入回升通道。预计银行利润增速将逐步见底回升。

近日首份上市银行半年报业绩出炉,表现亮眼。根据瑞丰银行公告,其上半年实现营业收入18.92亿元,同比增长8.18%;归母净利润7.30亿元,同比增长16.80%。同时资产质量稳中向好,不良贷款率首次降至1%以下,拨备覆盖率较年初上升18.44个百分点。

n 资产质量稳中向好。尽管一季度营收与增速回落,但上市银行资产质量指标持续改善。截至3月末,上市银行不良贷款率1.27%,较年初下降 3bp;拨备覆盖率 244%,较年初上升 4pct。此外,上市银行不良认定趋严,存量风险不断出清,风险抵御能力较强,整体风险可控。随着新房施工和销售推进,地产领域的不良回收率可能超预期。

n 外资配比企稳,长久期资金欠配,增量可期。外资方面,Wind数据显示,今年1月至5月,陆股通对银行业的持股比例(占总市值百分比)从2.01%陆续降低至1.62%,6月初,外资持股银行比例已接近去年10月低位,此后便基本维持这一比例,可见已充分反映悲观预期,呈触底企稳态势。此外,银行板块股息率高,符合长久期资金偏好,险资是重要投资者。长久期理财产品增量渐起,长久期资产缺口加大,趋势向好且股息高的银行有望继续成为填缺口的优质资产。

n 宽信用政策积极发力,下半年仍有空间。6月新增信贷与社融数据超预期,企业中长期、居民信贷均表现积极,反映宽信用政策正在积极发力,或显著提振市场此前对政策力度的预期,银行板块或受益于周期低位叠加政策发力。

6月以来除降息、发改委等四部门发布《关于做好2023年降成本重点工作的通知》、国常会研究推动经济持续回升向好的一揽子政策措施外,监管部门对“金融16条”也做了相应延期安排,未来可继续观察后续刺激政策的落地情况。

4、 如何看待银行板块投资价值?

通常情况下,银行股的投资收益主要分为证券市场价格变动收益和股息收益两部分,我们就从这两部分来看板块的投资价值如何。

(1)确定的股息收益

2022年40家上市银行合计派息总额超5800亿元,再创历史新高;从股息率角度看,截至2022年末,40家上市银行中7家股息率超7%,23家超5%,整体平均股息率高达5.29%。

多年来,上市银行一直以“真金白银”的方式回报股东,现金分红力度也随着业绩增长不断提升。银行保持稳定现金分红给予投资者稳定可预期回报,体现其长期投资价值。

(2)较高的安全边际

当前银行板块估值也已回落至历史底部。中证银行指数最新市净率PB为0.55倍,低于近十年约95%的时间区间,具备较高安全边际和性价比。

数据来源:Wind,截至2023.7.19

作为典型的顺周期板块,伴随着经济复苏,企业经营状况改善和消费回暖,银行盈利与资产质量有望持续受益,催化板块的估值修复逻辑。

【机构纷纷提示下半年银行板块配置价值:】

国联证券表示,稳增长政策逐步出台,经济复苏态势愈发明朗,上市银行基本面拐点在即。

广发证券指出,下半年银行业绝对收益概率较大。绝对收益主要来自“复苏交易”,目前来看,市场对下半年经济增长预期已经企稳,下半年政策大概率围绕财政,但政策着力点会更有针对性。长期资金需要关注配置窗口,回调即是机会。

财信证券认为,展望下半年,政策仍有加码空间。在一季度天量信贷投放后,信贷增速有望回归常态,信贷结构改善可期。下阶段,银行业净息差进一步下行的空间不大,负债端与资产端利率跟随式下调或成为常态。在无风险利率下行的背景下,高分红、高股息、低估值的银行股绝对收益空间凸显,下半年中特估行情有望持续演绎。

看好下半年银行板块估值修复行情的投资者可以重点关注银行ETF(512800)。银行ETF(512800)标的指数(中证银行指数)一举囊括42只上市银行股,近三成仓位布局国有大行系统性重估,约七成仓位聚焦股份行、城商行、农商行,捕捉成长性机会,是跟踪投资银行板块的高效工具。

风险提示:银行ETF跟踪的标的指数为中证银行指数(399986),中证银行指数(399986)基日为2004.12.31,发布于2013.7.15。基金管理人评估的本基金风险等级为R3-中风险。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎

微信号

15618884964