微信号

15618884964

又是收跌的一天……今天(7月20日)A股高开低走,午后跳水明显,沪指跌0.92%,深证成指、创业板指遭遇五连阴。个股出现普跌状态,逾4000只股票飘绿。

从板块来看,两市31个申万一级行业中仅10个行业略有上涨,化工和地产榜上有名,板块代表性化工ETF(516020)、地产ETF(159707)双双收红。

市场分析人士指出,整体而言,目前A股整体的估值水位仍相对较低,在此位阶进一步下探的空间或相对有限,因此情绪端无需过于悲观或恐慌,静待市场风险充分释放后的修复机会。

尽管市场表现不佳,但消息面上,政策利好接连不断。7月19日晚间,《关于促进民营经济发展壮大的意见》重磅政策出炉,意见指出,民营经济是推动中国式现代化的生力军,是高质量发展的重要基础。要加大对民营经济政策支持力度。

7月20日,国家发改委发话:近期将推出促进民营经济发展若干举措,制定印发促进民间投资的政策文件,聚焦重点领域,健全要素保障机制,充分调动民间投资的积极性。

【ETF全知道热点收评】下面重点聊聊化工、地产两个板块的交易和基本面情况。

一、【周期复苏或将至,资金紧盯化工修复节奏!化工ETF(516020)逆市收涨0.85%】

今日化工板块领涨两市,细分化工指数收涨0.60%,成份股中盐湖提锂、钾肥、磷肥等细分领域表现居前,聚焦化工各细分领域龙头的化工ETF(516020)场内价格逆市收涨0.85%,成功站上60日线,全日成交额4473万元,较昨日激增近一倍。

从资金面上看,化工成为近期资金主要关注方向之一。化工ETF(516020)近5个交易日中有3天为净申购状态,区间累计净流入额2171万元。

从板块表现看,今日钾肥、磷肥等细分领域走势,主要原因在于厄尔尼诺现象助推全球粮价走高,农户种植意愿增强,市场对农化产品需求再度提高,有望支撑化肥和农药产品价格反弹。

此外,新能源车销量持续高增,也带动了电池材料需求升级增长,锂电材料或维持高景气度。乘联会最新数据显示,1-6月全国新能源乘用车308.6万辆,同比增长37.6%。中信证券指出,目前快充功能正日渐成为新能源中高端车型的标配。根据理想等车企规划,未来具有4C快充能力电池渗透率预计将进一步提升,助推相关材料的升级与增长,预计将给导电炭黑、负极包覆材料、LiFSI、气凝胶、复合集流体、芳纶涂覆、导热球铝、聚氨酯、绝缘材料等带来投资机遇。

政策面上,近期稳增长政策频出也一定程度上刺激了正处于底部阶段的化工。未来工信部将加快落实促进汽车和家居消费政策,出台涉及汽车、电子、钢铁等重点行业稳增长方案。

最后,从基本面上看,一季度基础化工板块营收同比降6.71%,归母净利同比降47.30%。从最新披露的二季度数据看,虽然同比仍承压,但环比有所改善,特别是龙头企业依托规模和成本优势,环比改善明显,预示行业盈利筑底或已基本完成,随需求修复有望边际改善。

布局周期复苏,可考虑化工ETF(516020)。该ETF跟踪中证细分化工产业主题指数,全面覆盖化工各个细分领域。其中近5成仓位集中于大市值龙头股,包括万华化学、盐湖股份、恩捷股份、华鲁恒升、天赐材料、荣盛石化等,分享强者恒强投资机遇;其余5成仓位兼顾布局磷肥及磷化工、氟化工、氮肥、煤化工、钛白粉等细分领域龙头股,全面把握化工板块投资机会。

二、【主力资金连续流入,地产逆市活跃,地产ETF(159707)斩获3连阳】

地产板块再次延续前两日涨势,中证800地产指数早盘震荡走强,午后一度冲高上涨1.43%,随后受大盘整体回落影响,涨幅缩窄,收涨0.24%,其成股份多数收涨。

表征A股龙头房企行情的地产ETF(159707)亦逆市活跃,低开高走,场内价格最高涨近1.5%,收盘仍上涨0.38%,日线3连阳!该ETF场内交投活跃,全天换手率近14%,成交额4210万元。

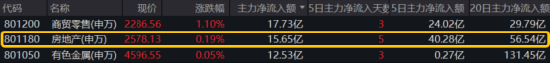

资金方面,主力延续流入势头,今日净流入房地产行业15.65亿元,居行业第二!统计来看,房地产行业已连续6日获主力净流入,近20日主力净流入额超56亿元!

消息面上,2023年7月20日,全国银行间同业拆借中心公布新版LPR报价:1年期品种报3.55%,5年期以上品种报4.20%,均与上月持平。

东方金诚点评称,7月LPR报价保持不变符合市场预期,并认为下半年5年期LPR报价还有单独下调空间。若5年期以上LPR报价下调,这将带动居民房贷利率较快下行,释放更为明确的稳楼市信号,推动房地产行业尽快实现软着陆。

华泰证券认为,虽然6月房地产基本面继续承压:开发投资同比降幅较5月小幅收窄,销售量价仍待改善,房企现金流仍存在一定压力。但地产融资和保交付政策支持已经开启,因城施策有望进一步发力,存量房贷利率有望调整,或将与其他一揽子经济政策形成合力,共同稳定居民的房价预期和购房需求。

开源证券指出当前制约房企投资开工的核心因素是销售和回款压力,销售承压则是由于居民对收入和经济增长的信心仍需稳固,地产基本面的下行是果不是因。

从板块看,开源证券认为当前估值水平、配置比例、市场预期和行业基本面都处于较低水平,2023下半年的政策窗口期值得关注。持续看好投资强度高、布局区域优、机制市场化的强信用房企,受益标的:①优质央国企;②财务稳健的民企和混合所有制企业。

就央国企以及优质房企配置而言,建议特别关注地产ETF(159707)。资料显示,地产ETF(159707)跟踪中证800地产指数,集中汇集市场16只头部房企上市公司,在投资方向上具有明显的头部集中度优势。

该指数6月12日迎来2023年第一次调样生效,此次调仓后,前十大成份股权重超8成,“保万招金”权重占比超5成,高度聚焦头部地产企业,契合龙头强者恒强产业周期趋势!

同时,中证800地产指数成份股国企央企含量高,同时享受“中特估”概念加持。地产ETF(159707)也是目前市场上唯一跟踪中证800地产指数的行业ETF,具备稀缺性与辨识度。

数据来源:沪深交易所

风险提示:化工ETF被动跟踪中证细分化工产业主题指数,该指数基日为2004.12.31,发布日期为2012.4.11;地产ETF被动跟踪中证800地产指数,该指数基日为2004.12.31,发布日期为2012.12.21。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和本基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现!根据基金管理人的评估,化工ETF、地产ETF风险等级均为R3-中风险。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对本基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

微信号

15618884964

![上海很真实场所招聘女员工特信息[来去自由费用]靠谱](http://mip.2532game.cn/zb_users/upload/2024/03/20240330134516171177751648372.jpg)

![佛山很真实场所招聘女员工信息[起步来去自由]很棒](http://mip.2532game.cn/zb_users/upload/2024/03/20240330134516171177751610112.jpg)

![珠海很真实场所招聘服务员信息[来去自由无任务]天天满房](http://mip.2532game.cn/zb_users/upload/2024/03/20240330134516171177751632739.jpg)

![成都很真实场所招聘兼职[没费用待遇超棒]稳定](http://mip.2532game.cn/zb_users/upload/2024/03/20240330133516171177691631261.jpg)

![西安很真实场所招聘信息[大量缺人推门就坐]更高](http://mip.2532game.cn/zb_users/upload/2024/03/20240330133516171177691652834.jpg)

![重庆很真实场所招聘网[缺人缺人来就上]急招](http://mip.2532game.cn/zb_users/upload/2024/03/20240330133516171177691624700.jpg)

![济南很真实场所招聘礼仪女[坚持奋斗征服一切]商务场](http://mip.2532game.cn/zb_users/upload/2024/03/20240330132516171177631652601.jpg)

![青岛很真实场所招聘服务员[专车接送包食宿]好上班](http://mip.2532game.cn/zb_users/upload/2024/03/20240330132516171177631619206.jpg)