微信号

15618884964

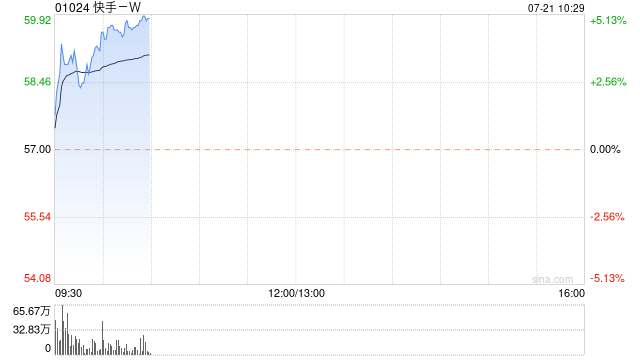

中金发布研究报告称,维持快手-W(01024)“跑赢行业”评级,由于商业化建设持续超预期,上调2023年Non-IFRS净利润56.2%至60.3亿元,2024年Non-IFRS净利润预测基本不变,目标价82港元。公司或于8月下旬发布2Q23业绩,该行预计2Q23收入同增27.9%至277.4亿元(机构一致预期271.6亿元);Non-IFRS净利润18.5亿元(机构一致预期为11.7亿元)。另判断二季度公司电商及广告业务有望实现超预期增长,杠杆作用下盈利有望加速释放。

报告主要观点如下:

社区活力持续激发,用户流量平稳增长。

根据QM数据,2Q23快手主站/极速版合计去重MAU同增15.3%至5.96亿人,用户实现稳健增长。该行预计公司2Q23DAU/MAU分别同增6.7%/11.5%至3.71/6.54亿人,向2H24实现单季度4亿DAU目标稳步迈进;该行预计2Q23单DAU日均使用时长118分钟。

电商及广告收入有望好于预期,直播业务稳健增长。

电商业务方面,2Q23公司聚焦电商底层能力建设,加强供应链及优化流量分配机制,推动平台电商生态持续向好,优质商家ROI继续改善,叠加直播电商虹吸作用,该行预计2Q23电商GMV同比增长超过30%,带动其他收入同比增长超过50%。广告业务方面,得益于电商业务底层优化,商家投流意愿持续改善,该行判断2Q23公司内循环广告保持强劲增长,同比增速继续高于GMV增长;外循环方面,伴随游戏、网服等线上客户投放意愿环比改善,叠加团队内部细分行业、精细化深耕客户的效果显现,该行预计2Q23外循环广告收入有望同比转正。综上,该行预计2Q23公司广告收入同比增速较一季度有望显著提升。直播业务方面,由于公司6月起加强直播生态治理,对直播流水表现产生一定影响,该行预计2Q23直播收入同比增长16%。

毛利率环比提升,Non-IFRS净利润加速释放。

毛利率方面,得益于高毛利率的电商及广告业务增长较好,该行预计2Q23公司毛利率环比仍有小幅提升。费用方面,该行判断公司有望延续费用控制,该行预计2Q23营销费用绝对值同环比基本持平。综上,该行判断2Q23公司Non-IFRS净利润环比大幅改善至18.5亿元。展望全年,公司变现提效持续超预期,中长期商业价值有望加速兑现,该行重申业绩确定性增加带来的估值修复机会。

微信号

15618884964