微信号

15618884964

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

目前中国已是名副其实的新能源产销大国,无论是汽车产量、销量,还是锂电池的产能都已稳坐全球前列。

但中国却严重缺乏碳酸锂的定价话语权。这一方面跟中国在锂资源储备,尤其是优质锂资源储量不足的情况有关,同时也是因为国内缺乏合适的价格发现金融工具。

今年7月碳酸锂期货正式在广期所上市,本文针对碳酸锂行业做系统的解析,向投资者描述碳酸锂行业的股票、期货投资逻辑。

一、碳酸锂简介

碳酸锂,在空气中不易氧化、潮解,热稳定性较好,化学性质稳定,耐储存,易运输,有“白色石油”之美誉。

碳酸锂的下游用途广泛,可用于陶瓷、玻璃,抗精神类药物,锂电池正极材料,磁性材料等。从全球需求分布来看,70%以上的碳酸锂被用于锂电池各个环节的生产。

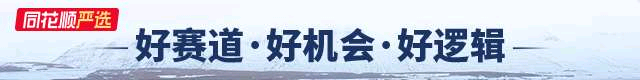

二、产业链上下游介绍

从产业链来看,在上游,作为制取工业级碳酸锂的矿物原材料分为有两种,一种是锂矿山,另一种是盐湖。开采出来的工业级碳酸锂,需要进一步提取分类,分别是氢氧化锂、电池级碳酸锂、氢化锂、高纯碳酸锂,每一种类的应用领域都不一样。

氢氧化锂用于制作成润滑剂,应用下游产业的汽车、机械装备等;电池级碳酸锂用于制作成锂电池,应用下游的新能源车、储能、电子消费等。

氢化锂制作成的锂单合金,应用下游产业中的汽车、航空、军工;高纯碳酸锂直接用作下游产业的化工、玻璃、制药等。

从分类来看,锂矿中开采出来的碳酸锂分为两类,一种是电池级碳酸锂,这是我们平常最关注的锂矿资源,应用于锂电池使用。

另一种是工业级碳酸锂,应用于陶瓷釉料、特种玻璃、半导体材料等,还可以用在水泥外加剂中做促凝作用。

三、碳酸锂行业现状

3.1 全球锂资源产量分布情况

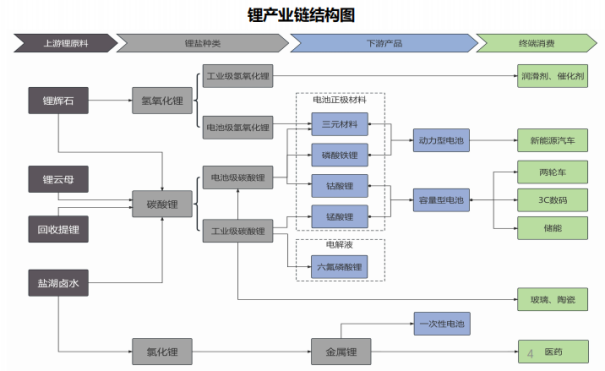

从资源量分布来看,南美锂三角资源量极大,其中玻利维亚探明资源量有2100万吨,是世界上锂资源量最多的国家。

但是由于玻利维亚的锂资源有政府高度掌控,项目审批难度大,且当地基础设施建设相对落后,因此资源还未形成有效利用。阿根廷锂盐湖近年开发力度有所加大,但大部分项目还处于早期勘探阶段,到投产放量还需要较长的时间。

从产量分布上来看,澳洲锂矿(23.8%)和智利盐湖(35.7%)合计占比达到全球储量的一半以上。

3.2 中国锂资源产量分布情况

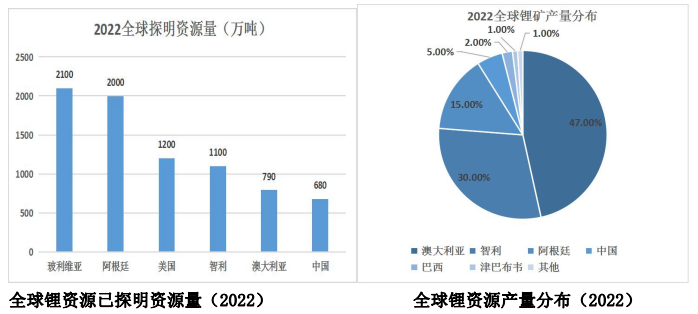

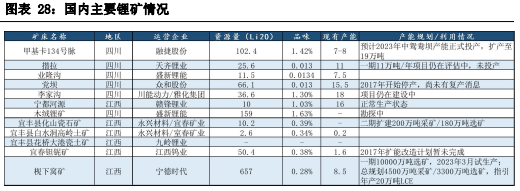

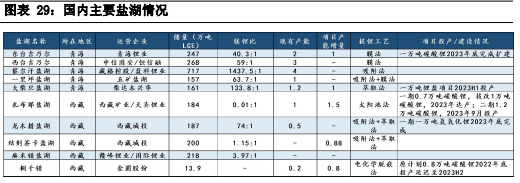

亚洲锂资源主要分布于我国境内,类型丰富但相较之澳洲和南美都较差。我国以盐湖卤水锂为主,约占国内锂资源总量的79%。我国盐湖主要分布在青海和西藏,储量较大。

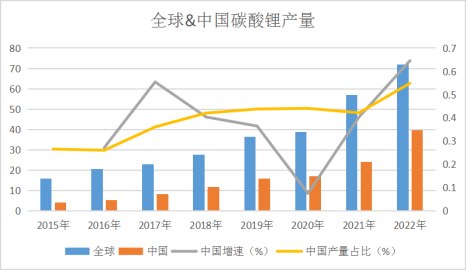

3.3 国内外碳酸锂产量

四、行业投资逻辑

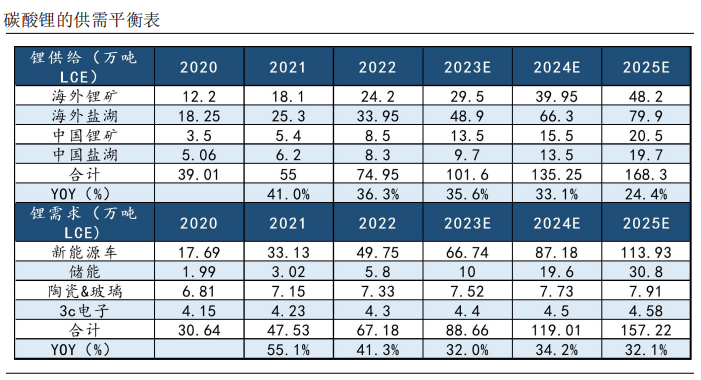

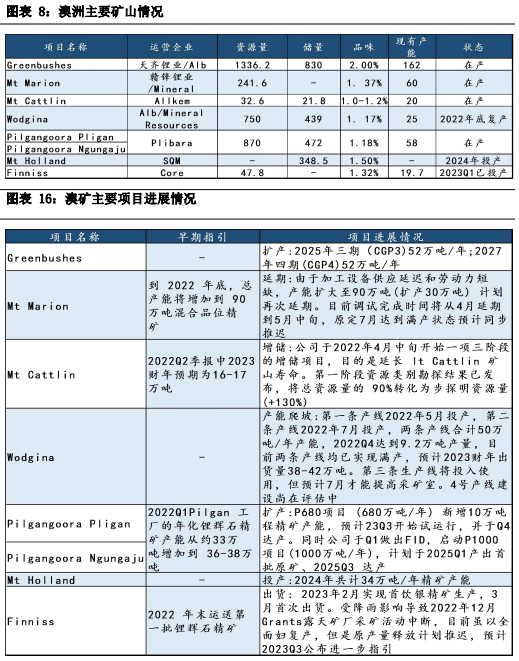

碳酸锂供应端:主要增量仍来自于澳洲和南美三角。澳洲矿山扩产计划以及新矿山投产基本在2024年开始提供稳定的增量,2025年后随着Greenbushes三四期项目以及Pilbara的P1000计划的落地,供给将进一步增加。

而南美盐湖方面主要增量来自阿根廷各项目。就目前进度来看,延后情况明显,不确定因素较大。而国内随着政策的支持力度加大,具有不错的增长潜力。

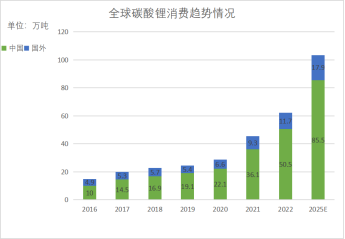

碳酸锂需求端:传统陶瓷&玻璃以及3c电子消费总体趋于稳定,需求主要来自于新能源车和储能两大行业。

其中新能源车保障了碳酸锂需求的底,从2015年开始高速发展,2022年全球新能源汽车销量1062万辆,同比增长63.6%。

其中,中国和欧洲新能源车渗透率均已达到20%以上,而储能爆发式的装机增长则进一步提高上限。

另外,我国作为碳酸锂的最大消费国,锂资源长期高度依赖进口,对外依存度一直保持高水平,且未来仍持续面临挑战,如何解决资源自给率问题就成了关键。

五、碳酸锂未来一年内价格预期

从2020年开始,在全球疫情影响下造成的锂资源供需错配,使得碳酸锂的价格呈现大幅度的波动,国内碳酸锂现货价格一度迫近60万元/吨,随后因为终端需求下滑,导致中游电芯企业出现累库,进而对碳酸锂需求减少,导致价格一度跌破19万元/吨。目前现货价格维持在28-29万元/吨。

基本面上,尽管消费电子出货量较差,但新能源汽车与储能电池方面仍然保持良好的产销量,对需求提供一定的支撑,阻碍碳酸锂价格快速下跌,碳酸锂下游库存持续去化。

库存下降后,下游企业或将进行刚需采购;供应上,持续放量已在预期之内。综合来看,未来碳酸锂供需过剩格局不改,但过剩量不足以推动价格坍塌式下跌。

在短期增量有限,长期供给过剩的格局下,预计2023下半年价格区间在25-27万元,长期价格中枢将下移至20万元。

广期所亦推出全球首个碳酸锂期货旨在推动和构建全球锂产品定价体系,提升我国锂产业国际影响力和话语权,更好满足锂产业规避风险、高质量发展的需求。

六、碳酸锂行业重点上市公司业务分析

最后想和大家分享国内上下游的一些龙头上市公司,希望能给大家提供一些投资参考。

盐湖股份:钾肥龙头受益于新能源崛起,开启第二增长曲线。出青海盐湖外,公司将大力察尔汗盐湖,目前锂盐产能规划已达10万吨。得益于早期的成本投入和先进提锂技术,成本仅在3万元/吨,优势明显,锂盐业务利润空间极大;

天齐锂业:国内锂资源龙头,2014斥巨资收购泰利森矿业,旗下拥有澳洲最优质,成本最低的矿山Greenbushes的经营权;参股全球最大锂盐企业之一SQM,锂矿实现完全自给。公司积极布局下游,在澳洲投建的奎纳纳氢氧化锂加工厂于2022Q4投产;

赣锋锂业:国内锂资源龙头,参股Mt Marion和Pilgangoora等全球多个项目,并签订多个包销协议,资源自给率不断提升。公司现有15万吨碳酸锂产能,长期可达60万吨,同时积极布局下游电池赛道,有望实现高度一体化;

盛新锂能:锂资源头部玩家,产业链一体化布局。公司聚焦锂盐业务,2022几乎贡献全部营收,其余板块逐步剥离。公司国内拥有业隆沟采矿权,非洲萨比星项目投产在即,阿根廷拥有SDLA优质盐湖经营权;同时与银河资源、ABY等公司签订包销协议,完善上游资源保障体系;

亿纬锂能:锂离子电池龙头,后来居上。公司锂电池技术路线全面,主打方形铁锂(低端车型&储能)和大圆柱三元电池(高端车型)的组合,产品技术领先,下游客户包括特斯拉、宝马等;2023年产能规划近190GWh。公司通过收购、参股等形式打通上游各原材料环节,保障供应链稳定。

容百科技:国内三元正极龙头,2022年国内市占率第一,全球第二;三元正极营收占公司90%。主打产品NCM811。布局上下游,打造“上游镍钴资源-三元前驱体-正极材料-电池材料回收”全产业链体系;

湖南裕能:磷酸铁锂正极龙头,全球最大的磷酸铁锂生产企业,出货量全国第一,市占率25%。公司通过子公司和参股方式参与磷酸铁,碳酸锂布局,完成产业链向上延伸,控制成本。下游绑定多家电池头部厂商,做到产能保销;

吉翔股份:国内中上游锂电正极材料产品供应商。公司年产4.5万吨锂盐项目一期稳定运营,推动2022年净利润大幅增长,同时二期建设已于今年开工。公司与巴斯夫杉杉、蜂巢能源等国内顶尖客户保持长期合作关系,上下游供应链稳定,同时积极布局海外出口业务,致力于成为全球领先的高品质锂供应商。

附录:海内外锂矿资源项目情况

【信达期货研究所】

期市有风险,入市需谨慎。本文内容均来源于公开可获得的资料,观点仅供参考。

微信号

15618884964