微信号

15618884964

来源:券商中国

ETF再迎大动作。

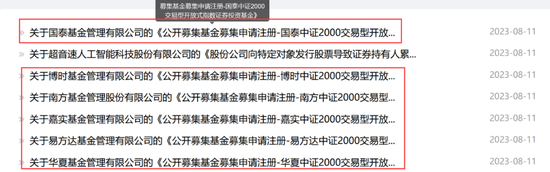

8月11日晚间证监会官网显示,华夏基金、嘉实基金、易方达基金、南方基金、博时基金、国泰基金等10家公募上报中证2000交易型开放式指数证券投资基金(简称“中证2000ETF”),目前10只产品申请材料已被接收。

这折射出了当前ETF发展的基本格局:以华夏基金、易方达基金所在的头部公募成为ETF主流玩家。目前,各家公募仍在持续发力宽基ETF,但随着大规模布局基本结束,更多机构开始朝着跨市场化、细分化、差异化趋势布局。不难想象,ETF未来仍是头部公募的“游戏”。这些公募既有先发优势又有资源优势。

但也要看到,从目前2万亿的体量来看,ETF存在产品同质化、个别赛道过于拥挤等问题。业内已认识到,中国市场交易属性过重,一定程度上会削弱投资者赚钱效应,宽基指数本身的长期表现总是不尽如人意,又逼着投资者去寻找交易机会。因此ETF的进一步发展,需要宽基指数进行结构自我进化,如个人养老账户未来的发展和进入权益市场,从而形成长钱效应。

头部公募是主要玩家

根据Wind,截至8月11日全市场ETF规模为1.98万亿元,其中有1.26万亿规模为股票型ETF,占比超过60%。整体而言,包括本次上报中证2000ETF的10家巨头在内,头部公募是目前ETF主要玩家。

首先来看单只宽基ETF,除华泰柏瑞沪深300ETF规模破千外,目前有多只宽基ETF规模超过400亿元,其中华夏上证科创板50ETF、华夏上证50ETF、南方中证500ETF、易方达创业板ETF的规模,分别约为800亿元、657亿元、530亿元、420亿元。此外,若干只规模上百亿的证券ETF、半导体ETF、医疗ETF等主题产品,也大多出自华夏基金、国泰基金等头部公募。

其次从单家公司的ETF规模占比看,不少公司占比已达两位数,甚至有公司占比已接近50%。根据Wind,截至今年二季度末华宝基金旗下共有24只ETF,在242只基金中占比不足10%,但24只ETF规模为1762.35亿元,在公司整体规模3536.54亿元中占比达到了49.83%。此外,华泰柏瑞、华夏、银华三家公司ETF规模占比均超过20%,分别为38.69%、24.37%、23.12%;易方达和华安基金目前ETF规模占比则超过10%。

在细分ETF领域,头部公募也同样有绝对优势。根据Wind,截至今年二季度末,国泰基金以31只主题指数ETF的631.60亿元规模位居第一,跟随其后的是华夏基金、华宝基金、广发基金、易方达基金,产品数量分别为32只、15只、14只、29只,规模分别为492.23亿元、292.83亿元、289.97亿元、248.31亿元。跨境ETF方面,华夏基金目前有12只产品,总规模726.25亿元位居第一,跟随其后的是易方达基金、广发基金、博时基金、华泰柏瑞基金,产品数量分别为10只、4只、7只、7只,规模分别为515.21亿元、274.53亿元、193.22亿元、144.48亿元。

(来源:Wind)

“越跌越买”现象如何解释?

大型公募加速发力ETF,市场变化和自身禀赋优势是两大主要原因。

首先,这是市场超额收益下降趋势下,资金转向更大范围资产配置的必然选择。沪上某公募指数投资总监对券商中国记者指出,从海外经验看,随着资本市场日渐成熟,无论是机构还是个人投资者,在市场中获得超额收益的难度越来越大,随着市场有效性提升,投资者选股难度越来越大,被动投资市场未来的增长空间有望得到进一步拓展。

华夏基金说到,2018年、2022年主动基金普遍跑输大盘指数,对机构投资者来说买主动不如配指数,沪深300、中证500、上证50ETF等宽基ETF受追捧;2019年-2021年虽然主动基金Alpha较明显,但在结构性行情和交易需求带动下,行业、主题ETF崭露头角,连续三年迎来快速增长。根据2022年基金年报,权益类ETF(含股票、跨境、商品三类ETF)总持有人数量达1500万人。

“在市场下跌过程中,ETF常常出现‘越跌越买’现象,对市场起一定稳定作用。”华宝基金指数投资总监、指数研发投资部总经理胡洁表示,由于ETF的产品特点优势,ETF越来越成为投资者在市场底部的抄底和配置工具。ETF“越跌越买”是全球普遍的现象,在美股2020年熔断时,美国最大的标普500ETF出现了大比例资金流入的现象。2021年以来A股整体呈现震荡回调走势,部分ETF出现明显的资金净申购,既包括沪深300ETF、科创50ETF等宽基ETF,也包括医疗ETF、半导体ETF等行业主题类ETF。从Wind数据统计来看,2021年和2022年ETF净流入分别达1178亿元和3044亿元。

其次,这是公募行业近年在主动权益业绩不佳和降费背景下,对整体业务布局做出的战略性调整。某基金业观察人士对券商中国记者说到,在主动权益降费趋势下,持续发展主动权益的动力有所削弱,转而发展本来就具有费率优势的ETF。并且有别于主动权益基金,ETF的规模不会对业绩造成明显影响,这会给基金公司带来更为显著的规模效应。此外,近年来主动权益基金呈现出明显的赛道特征,业绩大起大落带来的持有体验不佳,投资者在持续亏损下逐步失去信心。“这几年买基金相当于赌基金经理,基金经理又去赌赛道,投资胜算就更低了。经过市场教育后,如果看好赛道投资者会直接去ETF,这样的认识在逐步增加。”

华夏基金表示,2019年后个人投资者入市速度明显提升,截至2020年底个人投资者占比首次超过机构。2020年-2022年间,投资者整体构成较为稳定。其中ETF联接基金当中,个人投资者占比达85%,占绝对大头,穿透来看,ETF个人投资者占比达58%。

这些问题亟需解决

但发展至2万亿体量,整体上ETF存在赛道拥挤、产品和策略同质等问题。如何寻求差异化突破口,是摆在各家公募面前的迫切问题。

银华基金ETF业务总监王帅对券商中国记者说到,目前A股主要ETF产品覆盖已较全面,大规模布局基本已结束。但ETF的创新产品、另类资产都还不足,未来A股以外的海外资产、另类资产会成为新方向,甚至特殊结构的如主动ETF、增强ETF、含有衍生品结构的ETF都有可能引领中国ETF的创新方向。除产品本身外,ETF另一个方向就是组合化和策略化,在ETF布局区域完备情况下,如何更好使用这些产品就成为了新的话题。

此外针对赛道拥挤问题,王帅认为,ETF的马太效应确实在中国市场存在,但类似于日本市场的渠道分割现象在中国也存在,因此中国ETF仍然会长期存在相似标的产品共存的局面。过于拥挤的赛道,会在长期的市场化环境中进行部分出清。中国市场交易属性过重,一定程度上会削弱投资者赚钱效应,宽基指数本身的长期表现总是不尽如人意,又逼着投资者去寻找交易机会,这可能会驱动中国ETF市场进一步发展,如宽基指数的结构自我进化,如个人养老账户未来的发展和进入权益市场,形成长钱效应。

具体地,胡洁表示要从更长期角度来考虑两个问题:一是产品是不是政策或未来国家重点支持的方向,如科创赛道作为战略新兴行业的发展重点,金融科技作为数字经济的代表主题,未来投融资需求会在政策的支持下进一步发展,值得布局。二是赛道未来是否能有足够的成长空间。有些赛道即使有政策支持,但市场对它们未来的成长性已没有太多超预期考虑因素,有的未来成长性不确定性偏高,因此要进一步精挑细选。

“对于一个赛道或者主题的判断并不局限于当下,而是更侧重他们未来3-5年或者更长时间维度的成长性。在有足够成长空间的赛道下进行布局,才能与同业一起,将未来有成长潜力的赛道的整体蛋糕做大,发挥基金管理人产品研发的优势,更好地捕捉结构化的投资机会,在赛道成长的同时,实实在在为投资人的投资收益也带来增长。”胡洁说。

微信号

15618884964