微信号

15618884964

作者:东海期货 杜扬 贾利军

专题要点:

Ø 标的指数SCFIS。就上海航运交易所的CCFI、SCFI、SCFIS三个指数进行了比较;罗列了SCFIS的运价采集来源和采集内容格式;在合理假设的基础上,选择了部分欧线运价数据对SCFIS进行模拟编制,以较好地理解标的指数SCFIS的来源与产生过程。

Ø 特别的制度安排。就集运指数(欧线)期货合约要素中与商品期货合约相比较为特殊的设计进行简要说明。

Ø 套期保值的设计。在合理假设的基础上,对SCFIS的编制过程继续逆向推导,寻找运用以人民币标价的指数期货合约进行保值的切入点,并得出以货值进行套保的结论。在此基础上,除了用指数期货进行保值外,也要关注汇率对保值效果的影响,并根据实际情况决定是否对汇率进行二次保值。最后,对于指数挂钩协议、目的地非基本港这两种情形的保值,其保值过程中需留意手数、敞口等因素的影响。

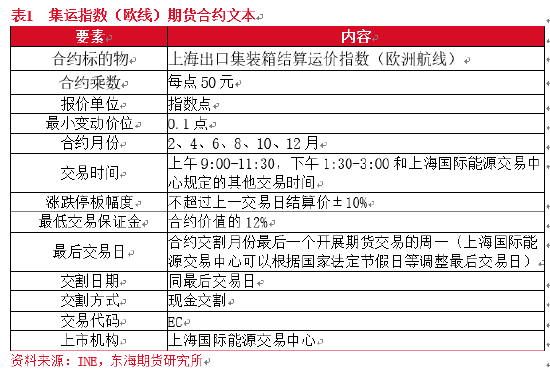

集运指数(欧线)期货合约的各要素设置如下表所示。本文将重点就标的指数SCFIS的编制过程、套期保值的注意要点进行阐述,另外,就合约要素中与商品期货合约相比较为特殊的设计进行简要说明。

集运指数(欧线)期货的合约标的物是上海航运交易所发布的欧洲航线的上海出口集装箱结算运价指数(以下简称“SCFIS”),而非集装箱航运过程中的单个集装箱的运费价格。因此,在弄清欧洲航线集装箱运价的基础上,还需要对指数的编制规则进行深入的剖析,找到运费和指数之间的关系,才能在套期保值上进行更为契合的操作。

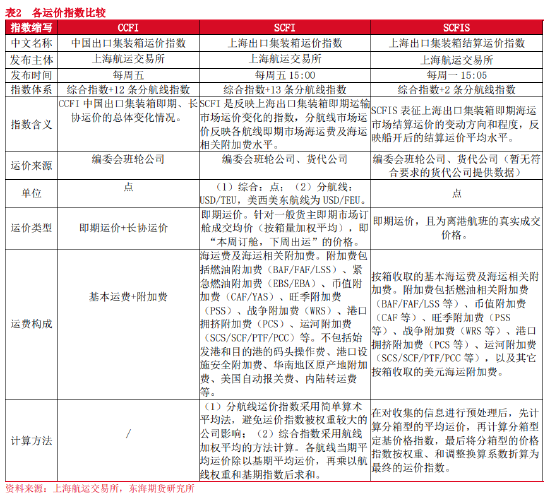

SCFIS是为适应集运指数期货合约而推出的运价指数,其在体系构成、运价来源、编制方法等多个方面同中国出口集装箱运价指数(简称“CCFI”)、上海出口集装箱运价指数(简称“SCFI”)存在着一定的关联关系、但也有着显著的差异。弄清三者之间的异同,有助于更好地界定运价指数期货所代表的含义。

从上述的运价指数编制规则来看,可以得出如下推论:(1)CCFI的运价包含了即期运价和长协运价,由于长协运价在相应的协议存续期内均不发生变化,故CCFI的运价波动幅度要小于SCFI和SCFIS,对即期运价的变化敏感度较低;(2)SCFI和SCFIS的运价数据为即期运价,对现货市场的价格变化更为敏感;(3)SCFI采用的是订舱价格,即“本周订舱、下周出运”的价格,而SCFIS的价格是离港航班的真实成交价格,价格形成的时间相对滞后,因此,SCFI相应航线的运费变化对SCFIS的对应航线指数变化具有先行参考作用;(4)从订舱到航班离港存在一定的时间跨度,订舱价格与离港运输价格可能存在较大幅度的波动,并可能出现货主订舱未进港、退订的情形,或者船公司爆舱甩柜的情况,而SCFIS使用离港后实际成交的运输价格较SCFI使用的订舱价格更能反映市场的供需格局与价格走势。

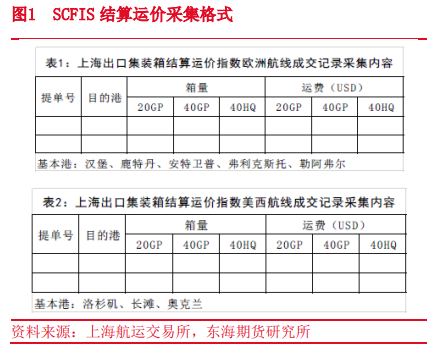

从上海航运交易所发布的《上海出口集装箱结算运价指数编制规则(暂行)》可知:SCFIS的结算运价是即期市场上经营欧洲、美西航线(简称“欧美航线”)市场份额合计超过80%以上的班轮公司,以及即期市场预付货年出运量1000TEU以上、能够保证每周具有稳定数量的成交且业务系统成熟的货代企业,船开后的结算运价平均水平。且对即期市场的范围也作出了规定:班轮公司即期市场定义为三个月以内短期合约市场,或者基于FAK(Freight All Kinds Rates)成交客户的市场,或者公开市场(Open);货代公司即期市场定义为其与客户达成的零售合约市场,且不因货主企业类型或箱量的特殊性等影响成交价格。

从SCFIS的实际运价信息采集单位来看,目前均为班轮公司,暂未有货代公司参与运价信息的报送。样本公司的名录如下表所示。

SCFIS的各样本公司每周将上周航班离港后的相应数据报送给上海航运交易所,主要包括:提单号、目的港、三类集装箱的数量及相应的结算运费。

站在船公司的角度来说,报送给上海航运交易所的数据内容仅为相应航班数据内容的一部分。如:该航班除了五个基本港外,以其他港口作为目的港的实际运费,并不属于编制SCFIS所需要的数据;在三类集装箱类型之外,其他特种集装箱的运费报价也不属于编制SCFIS所需要的数据。

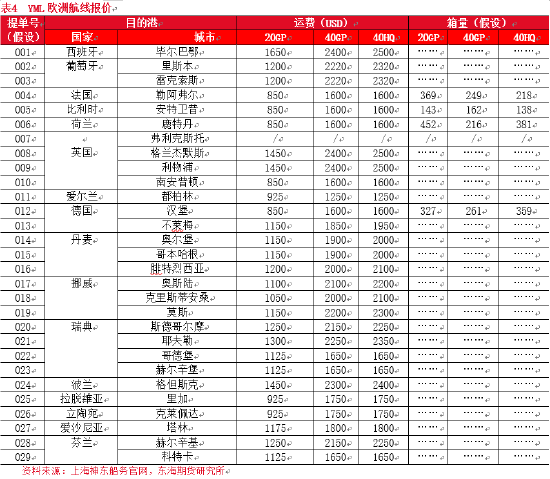

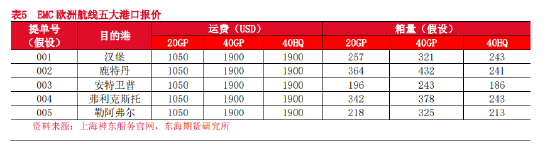

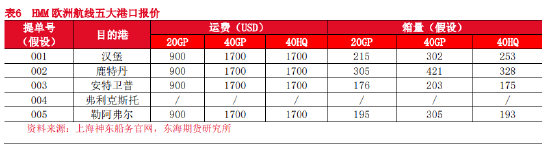

为能够较好模拟SCFIS的编制过程,在此选择采标单位之一的上海神东船务有限公司官网在2023年8月3日公布的欧洲航线集装箱运价,并对各集装箱类型的箱量进行假设,作为模拟编制SCFIS的源数据。值得注意的是,该数据为面向市场的订舱价格、而非班轮离港后报送给上海航运交易所的最终结算价格——订舱价格与离港结算价格可能存在差异。在此,受限于数据的可得性,假设该订舱价格即为最后的结算价格,在订舱和发运期间不存在价格波动、退订、甩柜的情况。另外,对各集装箱的发运数量进行假设,便于模拟SCFIS的编制过程。

从阳明海运(简称“YML”)的班轮停靠港可知,其欧洲航线的集装箱船班轮停靠港不仅限于SCFIS欧线的五大基本港,而是涵盖了了大量的非基本港口。但在编制SCFIS的过程中,作为编委会成员的班轮公司或货代公司并不需要对其他非基本港的运价、箱量进行上报;但要根据相应的备案制度向上海航运交易所进行报备。

从上海神东船务网站上显示的YML、EMC、HMM三家班轮公司对欧线的五个基本港口的报价来看,将同一型号的集装箱柜运送至五个基本港的运费完全一致——因此,无需就“运送至哪个港口的运费对SCFIS影响最大”进行讨论。从YML对欧线的其他非基本港报价来看,对于同一国家的不同港口、或分属不同国家但临近的港口,同一型号的集装箱柜的运费是相同或接近的,如葡萄牙、挪威、瑞典等。另外,对于较为偏离主航线的港口其运费明显偏高,如英国的利物浦、格兰杰默斯等。

从20GP、40GP、40HP集装箱的报价来看:(1)40HP较40GP高约30厘米,在定价方面,无论是五大基本港还是非基本港,同一目的地40GP和40HP的价格基本相同,部分班轮公司会在40GP价格的基础上对40HP加收更高的费用,如YML的40HP较40GP高出$100;(2)从集装箱的长度上来说,40GP和40HP较20GP长出一倍,定价方面,五大港口的40尺柜的运价是20尺柜运价的1.8-1.9倍左右,而非基本港的变化较多、40尺柜运价是20尺柜运价的1.4-2倍不等。

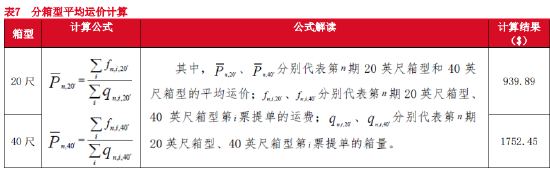

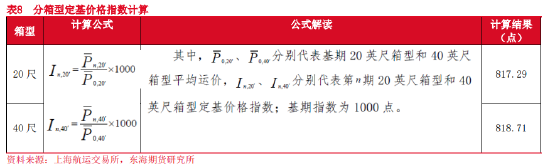

在得到相应航线的分箱型运价、箱数后,航交所在进行数据预处理后,进入到指数计算环节。该环节分为三个步骤:(1)先计算各航线分箱型的平均运价;(2)再计算各航线分箱型定基价格指数;(3)最后计算航线结算运价指数。按照该计算步骤,对上述YML、EMC、HMM的欧线五大基本港运费、箱数信息进行模拟计算。

第一步,根据公式定义,对上述YML、EMC、HMM中五大港口的运价、箱量进行分箱型的平均运价计算。

第二步,计算分箱型的定基价格指数。在此,根据2020年6月1日前后欧线的实际运价情况,假设20尺、40尺箱的基期平均价格分别为$1150、$2140,得到相应的定基价格指数如下。

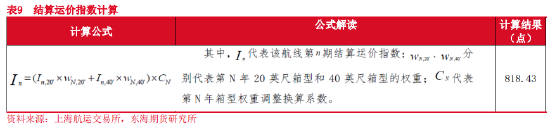

第三步,计算欧洲航线结算运价指数。2023年度SCFIS欧洲航线20尺、40尺箱型权重分别为20%和80%,假设2023年的箱型权重调整换算系数为1。

经过上述三步的指数模拟计算,大致呈现了从集装箱海运费到价格指数的主要过程;但也带来了另外一个问题:如何使用经过数个统计、数学加工后的以人民币标价的运价指数来对美元运费进行保值?本文第二部分将通过对指数计算过程进行逆向推导,就保值问题进行系统阐述。

保证金制度方面,在集运指数(欧线)期货的设计中,允许将美元作为外汇资金来冲抵交易保证金;同时,在合约上市初期,暂不实施单向大边保证金制度,而要收取双边保证金。

交割制度方面,作为服务性指数期货,集运指数(欧线)期货采取现金交割的方式,而相应的最后交割日也于最后交易日相同——不同于其余商品期货的实物交割和二日交割制度。另外,合约的交割结算价为最后交易日发布的几最后交易日前第一、第二个指数发布日发布的三个上海出口集装箱结算运价指数(欧洲航线)的算术平均值——在前2个结算运价指数发布后,除非行情剧烈波动,最终的交割结算价也不会过分偏离前二者的算术平均值,在临近交割、流动性下降的情况下,该交割结算价的制度安排有利于减小交割合约价格的大幅无序波动。

不同于国内已经上市的以吨为单位的商品期货,作为首个服务型指数期货,集运指数(欧线)期货合约的标的是指数SCFIS,报价单位为点;而出口企业、货代公司、船运公司首先要面对的是集装箱个数问题,其次是运费价格波动,二者共同构成了总体风险敞口,即总体风险敞口=集装箱个数 * 相应运费价格的波动。但期货的报价单位与运费相关却不同相同,因此,在套期保值的过程中,关键的问题在于找到保值的切入点,计算所需保值的手数,以确保保值效果。

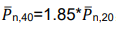

从上述的分析中可知:五大基本港的40尺箱运费约为20尺箱运费的1.8-1.9倍,非基本港的40尺箱运费是20尺箱运费的1.4-2倍不等。在一定的时间周期内,该比例关系保持相对的稳定、不会肆意波动,因此,为便于下面的公式推导,假设40尺箱运价与20尺箱运价保持1.85倍的固定关系,即

其中n≥0、且为整数。另外,上海航运交易所在2023年2月1日就当年SCFIS欧线的20尺、40尺箱分别赋予了20%、80%的权重。

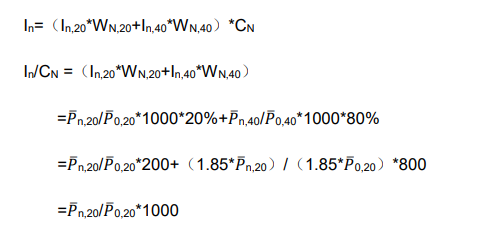

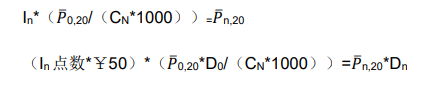

从上述指数计算过程可以进行如下推导:

移项后可得:

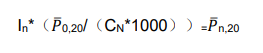

由于基期值为固定值,而CN在一定时间内保持不变,因此,n期的运价指数In与当期的运费价格保持固定的倍数关系,通过运价指数来对集装箱运费价格保值是合乎逻辑的。

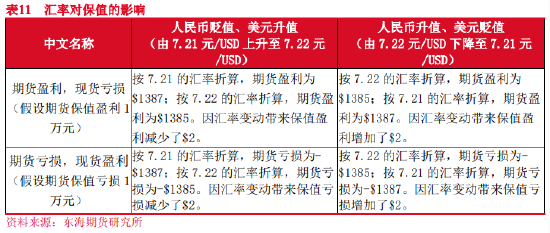

但值得注意的是:SCFIS每点的价格为50元,而集装箱运费价格的计价货币一般为美元。将汇率因素考虑进来,设Dn为n时刻的美元兑人民币汇率,其中n≥0、且为整数。代入上式后可进行如下推导:

即为:(运价指数的人民币货值)/常数=第n期的欧线人民币运价*n期汇率

由上式不难看出,由于SCFIS是由人民币标价,In点数的大小与美元兑人民币汇率成正比例函数关系:在供需格局不对运价产生影响的前提下,当人民币贬值时,SCFIS的点数和集运指数期货则会上涨;而当人民币升值时,SCFIS的点数和集运指数期货则会下跌。因此,在保值过程中,也要对美元兑人民币汇率进行相应的保值。

从上述公式中不难发现:对欧线运价的保值,除了汇率因素外,本质上是对人民币货值的保值——在保值时并非以20尺箱、40尺箱的个数为单位计算期货保值手数,而是以估算出所需保值的集装箱运费的货值,并折算为指数的货值后进行套期保值。

假设某出口企业未来需要12个40尺箱出口至比利时的安特卫普,当前运费为$1600,担心价格上涨,计划运用期货合约EC2402进行保值,相应的货值为$19200,当时的汇率为7.275,EC2402的盘面价格为900点,则需要买入的手数=$1600*12*7.275/900/50=3.104≈3手。

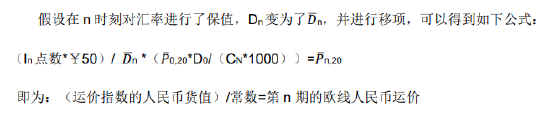

集装箱海运产业链上存在不同的主体,相应的保值需求也有所差异,保值方向也有所不同,如下表所示。

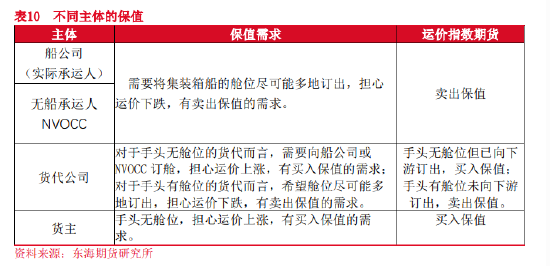

在用运价指数期货保值的过程中,同时要考虑汇率变动对保值的影响。以期货盈亏1万元、汇率在7.21元/USD和7.22元/USD变动为例,保值效果如下表所示:

从上述汇率变化对保值影响的推演可以看到,汇率变化对保值效果的影响相对较小;在保值周期较短、汇率波动较小的情况下,很可能会出现参与汇率保值的盈亏覆盖不了手续费的尴尬局面。因此,各行业主体在汇率的保值上可视情况参与。

另外值得注意的是,船公司、无船承运人收到的订舱货款美金的保值,与此处“期货合约人民币计价、现货舱位收美元”造成的保值汇兑损益存在差异:前者是对收到的美金货款进行保值,后者是对集运指数(欧线)期货的保值效果进行二次保值。

在实际的定价中,部分集装箱运价采取与运价指数挂钩的方式进行定价,例如:20英尺集装箱按照SCFI减去一定的折扣来作为结算价。

由于SCFI和SCFIS在编制上存在逻辑关系,SCFI相应航线的运费变化对SCFIS的对应航线指数变化具有先行参考作用,因此,在欧洲航线上按照与SCFI分航线指数挂钩方式定价的现货合约,可通过集运指数(欧线)期货直接进行保值,而无需从货值的角度来计算保值手数。

从“表4 YML欧洲航线报价”中可以发现,除五大基本港外,欧洲航线的目的港还包括了诸多其他国家的港口。但深入比较欧洲航线各个目的港的运价后不难发现:五大基本港的运费为所有港口运费中最为低廉的,这主要得益于五大港口的重要地位;而其他目的港的运价因吞吐量相对较低而运费相对高昂。五大基本港的运费是其他欧洲航线目的港运价的标尺,其运价追随五大基本港的运价而起伏。

因此,在目的港为五大基本港外的其他港口时,也仍可以集运指数(欧线)期货来进行保值;对于非基本港和基本港之间的价差:当价差较为稳定时可以留作敞口、不做保值;当价差随基本港运费波动较大时,可视情况按照货值、指数挂钩情况参与保值。

重要声明

本报告由东海期货有限责任公司研究所团队完成,报告中信息均源于公开可获得资料。东海期货力求报告内容的客观、公正,但对这些信息的准确性及完整性不做任何保证,也不保证所包含的信息和建议不会发生任何变更。报告中的观点、结论和建议等全部内容只提供给客户做参考之用,并不构成对客户的投资建议,也未考虑个别客户特殊的投资目标、财务状况或需要,客户不应单纯依靠本报告而取代个人的独立判断。在任何情况下,本公司不对任何人因使用本报告中的任何内容所导致的任何损失负任何责任,交易者需自行承担风险。本报告版权仅为东海期货有限责任公司研究所所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制发布,如引用、转载、刊发,须注明出处为东海期货有限责任公司。

微信号

15618884964