微信号

15618884964

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

齐永超

8月以来,上市公司中报披露密集进行,在此窗口期,一些知名投资机构的布局标的逐一浮出,如林园旗下的林园投资。此前不久,一家医疗公司的二季度可转债投资者名单中,林园投资多只基金现身其中。近日,在一家轻工制造公司披露的二季度可转债投资者名单中,林园投资再度出现。

事实上,不止林园投资,不少投资机构均将目标“瞄向”了可转债。由于具有债权、股权双重属性,布局可转债,也一定程度反映出机构对于正股的未来股价看涨预期。

林园投资二季度再现投资身影

持仓翔港科技可转债

林园投资董事长林园曾多次发声表示,关注并看好可转债的投资机会。继此前不久现身持仓医疗公司宝莱特可转债之后,林园投资相关基金又出现在了另一家公司的可转债持有人名单中。

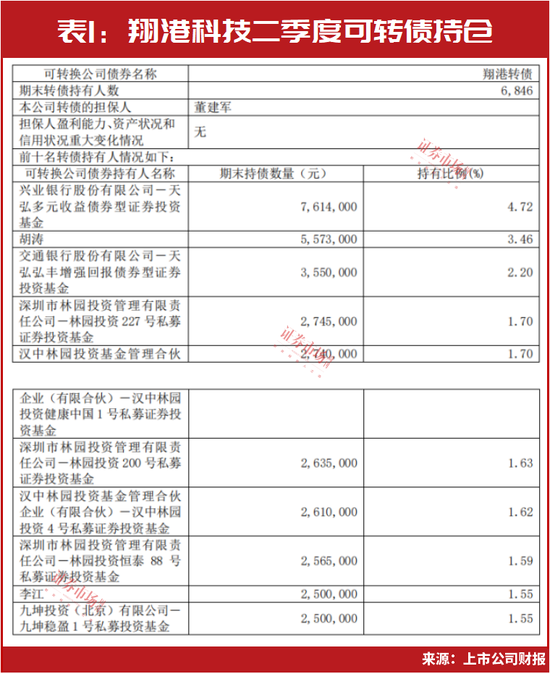

8月8日,翔港科技发布了今年中报,据其同步披露的二季度投资者名单中,林园投资就现身其中。据翔港科技披露的报告期末前十名转债持有人情况显示,林园投资227号私募证券投资基金、林园投资200号私募证券投资基金等均现身,另外,由林园于2018年成立的汉中林园旗下相关基金也出现在其中,如汉中林园投资健康中国1号私募证券投资基金、汉中林园投资4号私募证券投资基金等基金现身持仓。其中,林园投资227号私募证券投资基金期末持仓金额较高,为274.5万元。此外,林园投资其他基金持仓金额也多在200万元以上(见表1)。

回溯来看,林园早在此前即对翔港科技投去关注目光。资料显示,翔港科技可转债“翔港转债”于2020年3月挂牌上市,据翔港科技此前公告,2021年3月3日~2021年8月3日,林园投资及其一致行动人汉中林园买入翔港转债共400000张,占公司可转换公司债券发行总量的20%。

另据观察发现,在翔港科技披露的2021年年度、2022年半年度以及2022年年度等报告期内,均有林园投资旗下基金持仓其可转债的身影。

获林园“长情持有”背后,作为可转债正股的翔港科技有哪些特点?

从基本面来看,翔港科技主要从事彩盒、标签等相关包装印刷产品的研发、生产和销售,属于轻工制造领域,公司同时具有工业互联等概念。今年上半年,公司业绩迎来翻倍式增长。据翔港科技披露的财报数据显示,2023年上半年实现净利润588.09万元,同比增长389.19%。翔港科技表示,业绩增长主要与包装容器业务实现大幅度增长、相关产品毛利率有所提升等因素有关。

杜昌勇的上海睿郡也现身持仓

公募基金二季度也在买入

二季度,除了林园投资,其他重量级机构也有现身布局可转债的身影,如睿郡资产(全称为上海睿郡资产管理有限公司)。

7月26日,继峰股份发布公告称,公司收到睿郡资产通知,2023年6月29日至2023年7月25日,睿郡资产将612300张可转债“继峰定01”转换成公司股份,可转债转股使其持有“继峰定01”的比例减少15.31%。截至2023年7月25日,睿郡资产仍持有公司可转债“继峰定01”数量357000张,占“继峰定01”发行总量的8.93%。

从可转债的退出方式来看,包括转股、到期赎回、有条件赎回、回售等,目前我国可转债市场绝大多数可转债均以转股的方式实现退出。对于发行人而言,完成债转股意味着可转债对应的债务转化为股权,不必再支付剩余票息、本金和到期补偿。

在转股之前,睿郡资产曾大笔增仓继峰股份可转债。如据继峰股份此前公告显示,睿郡资产于2023年6月28日增持“继峰定01”。本次增持后,睿郡资产持有“继峰定01”共计969300.00张,占“继峰定01”发行总量的24.23%。

睿郡资产为一家百亿级私募,法定代表人为杜昌勇,股东则包括董承非等知名基金经理,而杜昌勇正是可转债领域的“老玩家”。给与重点布局背后,睿郡资产看中了继峰股份哪些亮点?

从基本面来看,继峰股份主营业务为汽车零部件,具有新能源汽车、特斯拉等概念。近阶段以来,受新能源汽车销量增加、智能驾驶概念热度升温等因素刺激,汽车零部件板块整体升温。如5月中旬以来,继峰股份股价震荡上涨超10%,跑赢同期大市。据继峰股份披露的业绩快报显示,公司上半年实现营业总收入104.36亿元,同比增长23.76%,实现净利润8244.19万元,同比扭亏为盈。继峰股份表示,业绩增长主要受全球主要汽车市场需求复苏等因素影响。

不止私募,公募机构也在加码可转债,并且持仓规模在不断增加。据数据统计显示,2023年二季度,公募基金持仓可转债市值超过3000亿元,创下历史新高。

据不完全统计显示,不少可转债在二季度获基金大笔增仓,增仓数量超过50万张,部分可转债甚至超过100万张,如国君转债,今年二季度获基金增仓505.10万张至1101.82万张;本钢转债获增仓367.66万张至379.35万张。另外,兴业转债、晶能转债、烽火转债、苏行转债等获增仓数量均超过200万张(见表2)。

可转债密集发行

着重关注行业赛道、正股弹性

获多路资本加仓背后,可转债有哪些“魅力”?从定义来看,可转债即可将债券转换成公司普通股票的债券,具有债权和股权双重特征。投资者可以选择在正股股价上涨阶段时将债券转换为股票,也可以在股价表现较弱阶段继续持有债券。林园曾明确表示,可转债“进可攻退可守”,投资可转债是一个很好的方法。

与此同时,作为一项再融资的重要手段,可转债也被上市公司所青睐。近来,不少公司发布了发行可转债的相关公告。如瑞可达于8月12日发布了向不特定对象发行可转换公司债券预案;8月14日,宇瞳光学、新泉股份等多家公司均发布了向不特定对象发行可转债的中签率、配售结果等信息。

近阶段以来,可转债也正迎来密集上市。据不完全统计显示,今年以来,已有超百家公司发行可转债,而仅在8月以来,即有包括神通转债、宏微转债、孩王转债、兴瑞转债、华设转债等在内的约20只可转债上市(见表3)。

可转债价值与其股票价格之间具有较强的联动性。而购入可转债也隐含了对于上市公司股价未来的看涨预期。不少机构表示,当前可增加对可转债的布局。而行业赛道、正股弹性等则是可转债的重要考量因素。

如信达证券固收首席分析师李一爽近期有研报表示,政策弹性有助于转债平价反弹,业绩改善驱动负债改善,平价在 90元~110元的核心平价转债在这一阶段具备优势。在配置方面,李一爽表示,宽松政策加速落地,关注政策受益方向机会。具体来看,首先,关注受益于地产政策调整的地产链。其次,关注受益于活跃资本市场预期的券商等大金融板块。第三,关注高质量发展受益的相关高端制造板块。

微信号

15618884964