微信号

15618884964

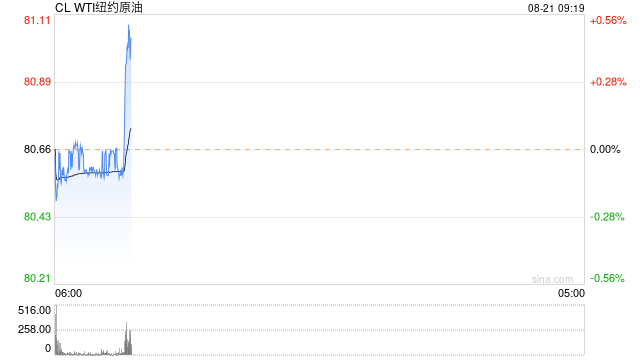

原油: 高位承压,油价仍有反复

1、周五油价重心上移,其中WTI 9月合约收盘至80.73美元/桶,周度跌幅2.78%。布伦特10月合约收盘至84.83美元/桶,周度跌幅为2.19%。外盘油价周度跌幅近4%。SC2310收盘在641.8元/桶。油价高位有所承压,但下跌仍不流畅。

2、宏观情绪有所转弱,近期全球主要经济体的经济压力有所升温,中国的经济数据被国外机构解读为弱于预期,美国银行评级存在下调风险,欧洲加息压力仍在,叠加通胀预期抬升,市场对风险资产偏高有所回落。

3、供应方面,美国原油产量创下年内新高至1270万桶/日,出口周度边际走强带动库存下降,美国商业原油库存下降536万桶至4.39662亿桶,汽油库存减少26.1万桶至2.16158亿桶,而馏分油库存增加29.6万桶至1.15743亿桶。原油库存比去年同期高3.46%;比过去五年同期低约1%;汽油库存比去年同期高0.22%;比过去五年同期低约6%;馏分油库存比去年同期高3.11%,比过去五年同期低约16%。美国炼厂加工总量平均每天1674.6万桶,比前一周增加16.6万桶;炼油厂开工率94.7%。

4、国内能源数据显示需求仍然强劲,1—7月份我国生产原油12237万吨,同比增长1.9%。进口原油32575万吨,同比增长12.4%。原油加工增速加快。7月份,加工原油6313万吨,同比增长17.4%,增速比6月份加快7.2个百分点,日均加工原油203.7万吨。1—7月份,加工原油42671万吨,同比增长10.9%。

5、逻辑上来看,炼油利润率高、库存低的成品油市场优势将在夏季过后消失。当前看空前景的风险有两个,主要风险是由于厄尔尼诺现象,飓风等极端天气可能会扰乱墨西哥湾的供应;而次要风险是,欧佩克+决定通过减产来保持市场供应紧张,以防止价格下跌。

6、当前来看,油价回落尚不流畅,油价仍存在反复的可能。

燃料油: 高硫依旧坚挺,低硫小幅回升

1、供应方面:预计9月来自欧美的低硫燃料油流入将比8月减少30-40万吨。截至8月16日当周,新加坡燃料油库存录得2008.1万桶,环比前一周减少38.5万桶(1.88%);富查伊拉燃料油库存录得878.6万桶,环比前一周增加11.1万桶(1.28%)。

2、需求方面:据新加坡海事及港务管理局数据,新加坡7月船用燃料销售较6月的四个月低谷上升了15%,达到451.8万吨,较去年同期上升9.7%。这是2023年以来销售量第二高的月份,仅低于5月的452.5万吨。此外,由于近期的极端高温天气,中东、南亚和北非等国对于高硫燃料油的进口量大幅增长。

3、成本方面:本周EIA和API商业原油和成品油库存降幅超预期,汽油进一步去库,而精炼油和航煤则出现小幅累库,成品油整体库存处于低位。本月EIA 月报将 2023 年美国 GDP 增长预期上调 0.4 个百分点至 1.9%,同时IEA月报表示6月全球石油需求达到创纪录的1.03亿桶/日,预计8月将再度达到峰值,今年全球石油需求增速为220万桶/日,需求方面短中期前景良好。宏观方面,昨晚公布的美联储7月会议纪要显示,大多数决策者仍认为通胀有重大的上行风险,可能因此需进一步加息,整体表述偏鹰 ,对国际油价产生一定利空影响。预计三季度全球原油供需或将维持偏紧的格局,短期油价在宏观压力下出现调整,但中期或仍震荡偏强。

4、策略观点:本周,国际油价整体高位回落,新加坡燃料油价格区间震荡。从基本面看,高硫市场相对坚挺,低硫市场小幅回暖。低硫方面,由于来自科威特Al-Zour炼厂的供应持续低迷以及西方套利流入较少,低硫燃料油供应稍有收紧,下游需求表现暂无亮点。高硫方面,来自俄罗斯和中东发货维持低位,而由于近期的极端高温天气,中东、南亚和北非等国对于高硫燃料油的进口量大幅增长,新加坡380CST高硫燃料油市场预计仍将偏强运行。考虑到近期海外汽柴油市场表现偏强,从原料端分流低硫的生产组分,因此低硫供应增量的驱动可能会边际转弱,因而低硫下行空间或也较为有限。

沥青:市场情绪有所好转

1、供应方面:截至本周,8月产量在180万吨左右,从目前开工水平来看,预计基本可以实现8月的预期排产量,沥青整体供应压力仍较大。根据隆众对95家企业跟踪,2023年7月份国内沥青总产量为284.1万吨,环比增加24.7万吨或9.5%;同比增加18.8万吨或7.1%。截至8月15日,国内沥青76家样本贸易商库存量共计140.2万吨,环比减少0.5万吨或0.4%;国内54家沥青样本生产厂库库存共计101.2万吨,环比增加1.8万吨或1.8%;国内沥青80家样本企业产能利用率为45.8%,环比增加0.5个百分点。

2、需求方面:近期需求有向好表现,但受制于资金因素整体恢复速度仍有待观察。截至8月15日,国内沥青54家样本企业厂家周度出货量共53.1万吨,环比增加1.4万吨或2.8%。

3、成本方面:本周EIA和API商业原油和成品油库存降幅超预期,汽油进一步去库,而精炼油和航煤则出现小幅累库,成品油整体库存处于低位。本月EIA 月报将 2023 年美国 GDP 增长预期上调 0.4 个百分点至 1.9%,同时IEA月报表示6月全球石油需求达到创纪录的1.03亿桶/日,预计8月将再度达到峰值,今年全球石油需求增速为220万桶/日,需求方面短中期前景良好。宏观方面,昨晚公布的美联储7月会议纪要显示,大多数决策者仍认为通胀有重大的上行风险,可能因此需进一步加息,整体表述偏鹰 ,对国际油价产生一定利空影响。预计三季度全球原油供需或将维持偏紧的格局,短期油价在宏观压力下出现调整,但中期或仍震荡偏强。

4、策略观点:本周,国际油价整体高位回落,沥青盘面价格显著上涨。近期供应以维持高位为主,周内供应继续上升。本周炼厂出库情况好转,刚需逐渐增加,厂库增速也有所放缓,整体需求恢复仍有一定上行空间。短期来看,在供应充裕的背景下沥青价格仍有下行压力,但是当前库存压力有限以及需求边际回升,同时油价的成本支撑之下,预计大幅下跌的空间或较为有限;随着进入“金九银十”需求旺季,沥青盘面和现货价格或再度反弹。

橡胶: 基本面指引性不强,盘面震荡为主

1、供给端,截至8月18日海南新鲜胶乳价格10500元/吨,周环比下降200元/吨,云南胶水价格10500元/吨,周环比持平。7月中国进口天然及混合橡胶合计50.91万吨,较2022年同期的48.1万吨增加5.8%。

2、需求端,轮胎开工率高位,本周国内轮胎企业半钢胎开工负荷为72.43%,较上周小幅走高0.10个百分点,较去年同期走高10.86个百分点。本周山东地区轮胎企业全钢胎开工负荷为64.03%,较上周走高0.88个百分点,较去年同期走高7.57个百分点。轮胎成品库存持稳,截至8月18日当周,国内轮胎企业全钢胎成品库存42天,周环比持平;半钢胎成品库存37天,周环比持平。

3、库存,青岛库存小幅去库,截至8月11日当周,天然橡胶青岛保税区区内17家样本库存为19.44万吨,较上期减少0.55万吨,降幅2.75%。截至8月11日当周,青岛地区天然橡胶一般贸易库16家样本库存为66.04万吨,较上周减少了2.12万吨,降幅3.11%。截止08-18,天胶仓单18.169万吨,周环比增加720吨。交易所总库存20.2948万吨,周环比增加2793吨。截止08-18,20号胶仓单6.8343万吨,周环比下降805吨。交易所总库存6.9452万吨,周环比下降402吨。截至2023年8月13日,中国天然橡胶社会库存158.36万吨,较上期下降1.8万吨,降幅1.14%。

4、总体来看,本周天然橡胶和合成橡胶均以窄幅波动为主。市场基本面指引性不强,后市偏弱震荡。天胶供应支撑较强,Br未来供应宽松预期,前期停车装置重启增加,需求刚需支撑尚可。天胶上01换月结束,关注阶段性轮储炒作对01合约的提振作用。

PTA&MEG:聚酯成本支撑趋弱,需求韧性仍偏强

1、本周PTA现货价格震荡整理,周均价格在5852元/吨,环比增4元/吨。本周乙二醇价格重心走低,整体交投一般,现货价格低位成交至3900元/吨附近。

2、从供应方面来看,成本端,PX价格再度走弱,周五环比下跌3.2%至1043美元/吨。截至8月18日,亚洲PX开工负荷为72.4%,较上期下跌1.5个百分点。PTA装置动态:周内东营威联重启后5成负荷,百宏降负至5成,恒力,中泰计划内重启,英力士235万吨装置降负运行,嘉兴石化150万吨装置停车。截至8月18日,PTA开工负荷为80.3%,环比上涨1.1个百分点。MEG装置动态:山西一套20万吨/年的合成气制乙二醇装置8.17按计划点火重启。福建一套40万吨/年的MEG装置8.17起提升至满负荷运行,预计高开工持续至本月底。陕西一套30万吨/年的合成气制乙二醇装置计划8月底附近重启;该装置前期于7月初停车。福建一套70万吨/年的MEG装置因效益原因8.15降负荷运行至7成附近,环比降负2成。沙特一套91万吨/年的MEG装置8.15因故停车。内蒙古一套30万吨/年的合成气制MEG装置按计划8.15停车检修,预计检修时长在20天附近。截至8月17日,中国大陆地区乙二醇整体开工负荷在63.73%,周环比上涨0.25%,其中煤制乙二醇开工负荷在60.35% ,周环比下降1.53%。

3、从需求方面来看,本周国内大陆地区聚酯负荷在92.8%附近。截至8月17日,终端织造成品(长纤布)库存平均水平为32.38天,较上周减少2.11天。终端织造企业原料(涤丝)库存平均水平为14.02天左右,较上周增加0.45天。终端织造订单天数平均水平为10.69天,较上周增加1.38天。截至8月17日,江浙地区印染综合开机率为65.65%,环比+1.86%。盛泽地区印染工厂开机率为64.21%,开工环比+0.79%。绍兴地区印染工厂开机率为67.22%,开工环比+3.89%。浙江地区印染工厂开机率为67.08%,开工环比+2.91%。截至8月14日,华东主港地区MEG港口库存约114.3万吨附近,环比上期增加7.3万吨。2023年1-7月,纺织服装累计出口1697.9亿美元,下降10%,其中纺织品出口788.5亿美元,下降11.9%,服装出口909.4亿美元,下降8.3%。7月,纺织服装出口271.1亿美元,下降18.3%,环比增长0.5%,其中纺织品出口111.5亿美元,下降17.8%,环比下降3.6%,服装出口159.6亿美元,下降18.7%,环比增长3.5%。

4、短期来看,目前聚酯链需求强韧性与供应高开工相互博弈,聚酯原料端TA今年整体的加工费就不高,近期受到上游PX利润走扩的挤压,TA加工费再度下滑创年内新低,目前PTA月均负荷维持相对偏高位水平在八成附近。这一方面向上支撑了PX的需求,使得PXN继续维持高位,另一方面PTA月产量环比同比走高,供应逐渐宽松向下压制价格反弹。聚酯原料乙二醇8月供应宽松,国内装置负荷维持六成偏上水平,且港口库存回升明显,乙二醇进口数量增量预期,乙二醇价格表现上方承压。

纯碱: 现货持续偏紧,警惕风控措施

本周纯碱期货价格先抑后扬,周四大幅上涨,当天近月多个合约涨停。截至周五收盘,纯碱主力01合约报收1691元/吨,周度涨幅6.82%。近月09、10、11合约周度涨幅分别为16%、15.16%、11.22%。

基本面来看,虽然当前季节性检修力度有所减弱,但本周河南、安徽等地区均有装置短停,行业开工率波动至79.93%,较上周提升1.63个百分点。纯碱产量本周55.95万吨,较上周提升2.08%。其中,轻碱产量提升1.62%至26.38万吨,重碱产量提升2.5%至29.57万吨。即便如此,供应量的提升幅度仍难以大幅缓解纯碱现货偏紧状态,这也成为纯碱期货近月合约持续走强的主要支撑。下周仍有部分企业计划检修,其中不乏青海地区百万吨以上大型碱厂,届时行业开工及纯碱产量或进一步下滑。

在现货持续紧张的影响下,部分下游企业采购情绪积极性提升,再加上浮法玻璃生产水平本周有所提升,进一步提升重碱消耗量、加剧市场货源偏紧现象。目前部分纯碱厂封单不报价,带动现货价格重心上移。截至周五华北、华中、华东地区重碱送到报价2300元/吨,均较上周提升50元/吨。部分地区重碱价格已达到2550元/吨,但仍一货难求。

本周纯碱企业和社会环节双双去库,企业库存16.47万吨,周环比下降4.3万吨,降幅20.7%。社会库存下降1.48万吨至6.68万吨左右。其中,重碱企业库存本周下降幅度高达32.57%,绝对水平降至5.32万吨,中上游重碱货源总量不超过12万吨,与当前纯碱期货近月合约持仓量相比有较大差距。

整体来看,短期纯碱期货交易逻辑在于现货市场货源偏紧的现实情况。行业新增产能提速不及预期,未来供需转弱压力也尚未体现在盘面交易上。预计短期近月合约强势上行状态不改,远月合约在近月强势的带动下短期走势也以坚挺向上为主,但远月供需格局存在转弱预期,持续上涨驱动有限,不建议过分追涨。另外,需关注交易所是否出台相关风控措施,从而对盘面心态及持仓产生影响。

尿素: 印标结果落定,市场阶段性利好出尽

本周尿素期货呈现高位震荡趋势,周中主力合约再度向上突破前高受阻。截至周五,主力合约收盘价2076元/吨,周度涨幅1.27%。现货市场持续走高,周五报价回落。截至18日,山东地区价格2540元/吨,河南地区2560元/吨,二者分别较上周上涨80元/吨、100元/吨。

本周支撑尿素市场的主要驱动仍来自于国际市场印标及出口。最新消息称本次印标最终确定采购近176万吨货源,且中国供货数量或超100万吨,此轮招标不论是印度最终采购量还是中国出口量都远超此前市场预期。若此番中国对印度超预期供货量落实,则短期中下游也会因超预期的印标结果而准备集港订单,采购需求仍有支撑。国际市场本周因尼日利亚和东南亚供应恢复正常、中国出口量超预期,后半周价格承压,部分地区日度跌幅超过20美元/吨/天,对国内尿素市场产生负面影响。

国内方面,本周尿素装置短停、故障频繁,行业生产水平降至79.83%,周环比下降2.68个百分点,煤头尿素企业和气头尿素企业开工分别下降1.22个百分点、提升0.7个百分点。尿素供应量跟随生产水平的下降而下降,周内日产水平最低降至近16万吨的阶段性低位。截至周五,尿素日产量16.49万吨,较上周五的17.46万吨下降0.97万吨,降幅5.56%。但当前日产水平仍处于近几年最高位,供应压力依旧偏高。

需求方面仍有部分支撑,一方面在于出口订单集港采购,另一方面在于工业刚需提升。本周下游复合肥、三聚氰胺行业开工分别较上周提升6.39个百分点和0.02个百分点。但受制于国内农需淡季、下游对高价抵触情绪渐浓,市场实际成交并不理想。

库存方面受印标支撑,港口集港货源明显提升。但受制于下游采购情绪回落,企业库存有所回升。本周尿素企业库存26.44万吨,周环比增加3.11万吨,增幅13.33%。港口库存43.25万吨,周环比增幅达到41%。

整体来看,印标结果落定后尿素市场利好阶段性因素出尽,但短期在企业订单量良好的支撑下,现货价格弱势整理为主,短期难以大幅下跌。期货市场情绪率先回落,在国际市场无新增利好的情况下后期盘面或逐步回归国内基本面主导。当前国内供需暂无新增亮点,盘面缺乏再度上涨驱动,趋势上建议以高位偏弱震荡思路对待,后期关注期货基差修复方向。

微信号

15618884964