微信号

15618884964

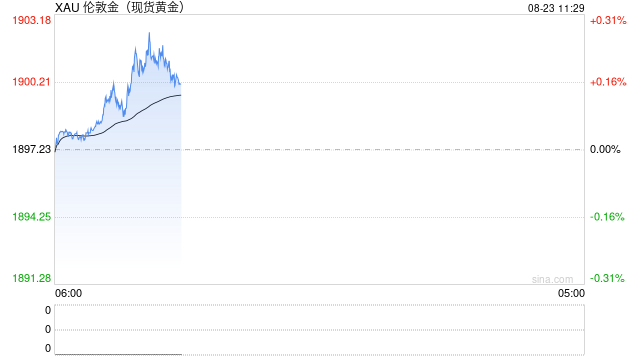

周三(8月23日)亚洲时段,现货黄金小幅反弹,目前交投于1901.15美元/盎司附近,虽然隔夜美联储官员对“经济再次加速”可能性持开放态度,帮助美元指数一度刷新近两个半月高点,令黄金多头有所顾忌。但美债收益率涨势受阻,金价仍受到逢低买盘的支撑。

技术面来看,金价短线见底的可能性有所增加,短线存在进一步反弹机会,继续留意200日均线附近阻力,目前该阻力在1907.93附近。中线来看,金价在50、100和200日移动均线下方交投,根据技术信号进行交易的投机者将跌破这些移动均线视为看跌信号。黄金ETF持仓方面,全球最大的黄金ETF——SPDR周一持仓减少4.32吨,至884.91吨,为2020年1月16日以来新低,暗示机构和专业投资者在中长线倾向于看空后市。当然,市场关注的焦点仍是本周晚些时候举行的杰克森霍尔研讨会,以寻找更多有关利率前景的线索,届时美联储主席鲍威尔将发表讲话。

OANDA美洲高级市场分析师Edward Moya表示:“美联储将保持乐观,这可能会支持美联储将不得不采取更多紧缩措施的论点。”

里奇蒙联储主席巴尔金周二表示,美联储需要捍卫2%的通胀目标,以确保其在公众心目中的信誉不受影响。

本交易日将迎来欧美国家8月份PMI数据,市场预期制造业PMI普遍低于荣枯线50,这可能会给金价提供一些避险支撑,但这也可能会增加美元的避险买需,进而压制金价的表现。

此外,本交易日还需留意美国7月季调后新屋销售年化总数的表现;周二出炉的美国7月成屋销售降至六个月来的最低水平,如果房市数据维持疲软表现,可能会拖累美元走势。

里奇蒙联储主席巴尔金:实现2%的通胀目标对美联储的信誉很重要

里奇蒙联储主席巴尔金周二表示,美联储需要捍卫2%的通胀目标,以确保其在公众心目中的信誉不受影响。

“我们有一个强大的武器,那就是信誉,”巴尔金在丹维尔皮特西瓦尼亚县商会(Danville Pittsylvania County Chamber of Commerce)发言时表示。“2%并没有什么神奇之处,只是当你把它设定为一个目标时,你可能希望实现它。”

他还呼吁尽量不要过于关注短期市场走势。他表示,与许多其他国家相比,美国的经济表现“令人印象深刻”,目前“相当强劲”,信用卡债务现在基本上处于大流行之前的趋势线上。

里奇蒙联储主席巴尔金:需对“经济再次加速”可能性持开放态度,或影响抗通胀战役

巴尔金周二还表示,美联储必须对经济开始重新加速而非放缓的可能性持开放态度,这将对美联储的抗通胀战役产生潜在影响。

巴尔金在接受采访时说,美国7月零售销售强于预期,而且消费者信心也在上升,“经济重新加速的可能性已经出现,而在三、四个月前这种可能性还不存在。”

这包括“通胀保持高位和经济增强”的可能性,巴尔金说,“如果我确信通胀率居高不下,而需求又没有发出通胀会下降的信号,那就有理由“通过提高利率来进一步收紧货币政策”。

7月零售销售增长0.7%,远超预期,第二季度经济年化增长率为2.4%,远高于美联储官员认为可以允许通胀降温的水平。

巴尔金说,经济走强的可能性意味着除美联储最近讨论的经济陷入衰退或实现所谓的“软着陆”的可能性外,还有更多的可能性。软着陆是指通胀放缓而不出现衰退。

他说,他不会预先判断联储在下个月的会议上应该采取什么行动,人们普遍预计美联储将把指标隔夜利率目标区间维持在目前5.25%-5.50%不变。最近几个月通胀率有所下降,但仍远高于美联储2%的目标,而且就业和物价方面的数据还将陆续公布,这可能会影响下一次政策会议的结果。

官员们还在讨论自2022年3月美联储开始货币紧缩行动以来,经济在多大程度上已经完全消化了激进加息。例如,自7月份的上次政策会议以来,长期和两年期美国国债收益率大幅上升,提高了家庭和企业的借贷成本。

巴尔金说,最近的市场走势并没有让他认为金融条件收紧得太快,或以令人担忧的方式收紧。

鉴于美联储目前的政策利率,“我并不认为10年期利率超过4%是非常不合适的,”巴尔金说。利率似乎正在上升,“据我所知,随着经济数据的强劲......。如果消费者支出和零售销售继续如此强劲......这可能是合适的”。

美元维持强势,交易员等待杰克森霍尔研讨会

美元兑一篮子货币周二攀升0.26%,盘中一度刷新6月8日以来高点至103.71,收报103.60附近,因市场对美联储年内再加息一次的担忧有所升温,不过,交易员仍等待本周晚些时候举行的杰克森霍尔研讨会。

交易员预计,在美联储主席鲍威尔于8月24日至26日在怀俄明州杰克森霍尔举行的央行研讨会上发言之前,汇市的整体走势预计将受限。

Monex USA外汇交易员Helen Given称,“鲍威尔的发言将受到密切关注,我不认为美元在研讨会前会有任何大的走势;没有人想在市场错误的一侧押注。”

交易员们还在关注正在约翰内斯堡举行的金砖国家集团(BRICS)峰会,以寻找有关亚洲大国刺激政策的任何消息。这是一个由主要新兴经济体组成的集团,成员国包括巴西、俄罗斯、印度、中国和南非。

Monex的Given称:“现在,全世界都在屏息关注亚洲大国,等待进一步的刺激措施。”

她说:“目前称亚洲大国经济复苏‘停滞不前’都算是美化了;种种迹象表明亚洲大国经济正在萎缩,这反过来又压制了风险较高的资产。”

美国7月成屋销售年率降至407万户的六个月最低

美国7月成屋销售降至六个月来的最低水平,此前锁定低息抵押贷 款的房主不愿出售房产,因购买另一套住房的新抵押贷款成本达到了数十年来最高水平。有限的库存帮助推动房价自1月以来首次同比上涨。

全美不动产协会(NAR)周二公布的数据显示,美国7月成屋销售较前月减少2.2%,经季节性调整后年 率为407万户。接受访查的分析师预估为415万户。

美债收益率冲高回落

美国较长期国债收益率于周二冲高回落,此前指标国债收益率隔夜创下近16年新高,债市正在酝酿一场大溃败,因市场担心美联储将在更长时间内维持更高利率,以及政府财政赤字将扩大。不过,尾盘美债收益率回吐涨幅,周三亚市也小幅走弱,这给金价提供了一些支撑。

10年期通胀保值债券(TIPS)的损益平衡收益率在8月迄今已攀升了近40个基点,周一突破了2.0%,这是自2009年7月以来的首次。

道富证券高级全球宏观策略师Marvin Loh说:“损益平衡收益率的这波上涨并没有明确的驱动因素。”

Loh说,人们担心亚洲大国和日本是否仍会大举买入美债,以及美国经济增长前景强于预期,而通胀预期并没有太大变化。“为什么所有这些会在8月的两三周内出现?我不能百分百确定。有一堵忧虑之墙,有很多担忧。它们都指向收益率攀升。很难有什么催化剂能改变这一切。”

继穆迪之后,标普全球周一也下调了多家美国地区性银行的信用评级和展望,称资金成本上升和商业地产方面的麻烦可能会考验银行的信用实力。

本月国债市场的跌势部分反映了一系列意外乐观的美国经济数据,这导致市场降低了对明年放宽政策的预期。

目前,期货市场走势暗示2024年将降息95个基点,而几周前为130个基点。市场现预计到一直到明年6月美联储的隔夜拆借利率都将高于5%。

华盛顿还需要借更多的钱来填补1.6万亿美元的预算赤字,购买国债的人要求获得高于通胀的更高回报。这推高了实际收益率。

10年期国债收益率周二早些时候在一度触及4.366%的2007年11月以来高点,收盘下滑1.2个基点,收报4.330%附近,周三亚市,10年期美债收益小幅走弱,目前下跌0.44%,交投于4.310%附近。短线来看,美债收益率面临进一步回调风险,偏向利多金价走势。

ActionEconomics全球固定收益董事总经理KimRupert说:“美联储仍在行动,不一定是9月加息,而是要把利率维持在高位,因此买家并不那么愿意在目前的收益率水平购买国债。这几乎是一场抛售国债的完美风暴,”她说,“随着财政部再融资,他们白纸黑字写明了借款需求,市场倒吸了一口气,说‘好吧,也许这不是件好事’。”

英国薪资涨幅今年来首次下降,将缓解英国央行的压力

周三公布的一项调查显示,在截至7月份的一个季度中,英国雇主达成的薪资涨幅为今年以来首次下降,这可能会缓解英国央行官员的担忧,他们担心薪资增长正在助长通胀。

人力资源出版物和数据提供商XpertHR称,截至7月底的三个月中,基本薪资涨幅中值在连续六个季度创下6%的纪录后降至5.7%。

薪资涨幅仍然低于通胀率。英国7月消费者物价升幅从6月份的7.9%降至6.8%。

英国央行在8月份将指标利率上调至5.25%,以抑制顽固的通胀。英国央行正在密切关注私营部门的薪资增长,并表示如果通胀压力持续存在,将继续上调利率。

XpertHR高级内容经理Sheila Attwood表示,薪资涨幅可能已经见顶,预计薪资涨幅与通胀率之间的差距将缩小。

Attwood说:“我们的数据显示薪资涨幅有所下降,这可能会让担心薪资-价格螺旋式上升效应的英国央行感到宽心。”

XpertHR称,截至7月的一年中,公共部门的薪资涨幅中值为5%,高于前一年的3.2%。

继续关注杰克逊霍尔年会预期变化

北京时间本周五22:05,美联储主席鲍威尔可能会在杰克逊霍尔年会上提供有关货币政策的新线索,尽管许多人并不认为这位美联储主席的讲话中会出现去年的“痛苦”警告,但有人担心他可能会提出提高长期利率的想法。

高盛表示,鲍威尔的讲话不太可能像去年那样发出“痛苦”警告,但似乎总体上传递的信息仍将是“坚持到底”。

对美联储来说,“完成任务”可能意味着经济增速低于趋势水平,通胀速度明显显示出可持续的下行路径。

然而,解决通胀问题也可能迫使美联储提高其长期利率或中性利率(既不促进也不阻碍经济增长的利率),这意味着利率的未来道路将更加陡峭。

摩根士丹利表示,对中性利率的看法可能发生的转变值得关注,因为这将意味着政策利率的预期路径发生变化,从而导致整个收益率曲线发生变化。

MRB Partners的全球策略师Phillip Colmar上个月表示:“家庭部门状况良好……美国拥有大量过剩储蓄和良好的就业背景,因此经济对利率的敏感度较低,因为它没有借贷投资。这不是一个信贷驱动的周期,因此需要更高的资金成本来抑制经济”。

三菱日联金融集团(MUFG)在一份报告中表示,包括7月零售销售数据走强在内的一系列近期数据表明,鲍威尔在杰克逊霍尔研讨会上“几乎没有理由”变得更加鸽派。

XM高级投资分析师Charalampos Pissouros撰文称,贵金属交易员面临的下一个重大挑战可能是美联储主席鲍威尔周五在杰克逊霍尔经济研讨会上的讲话。鲍威尔在上次会议结束后举行的记者招待会上表示:“我们将密切关注经济数据,逐次会议做出决定。如果9月份的经济数据显示加息,我们有可能再次加息,但也有可能选择维持利率不变。”

Pissouros指出,从技术角度来看,金价上周二跌破200日指数移动均线(EMA),为去年11月以来首次。上周三,金价跌破1900美元的关键区域,确认了日线图上的低点下移。尽管金价回升至略高于该位置,但从技术面来看,金价很容易进一步下跌,或许会跌向3月6日的波动高点1858美元。为了让前景再次变得光明,多头可能需要推动金价一路走高至1985美元上方。

整体来看,美元相对强势,继续压制金价走势,但美债收益率从多年高位回落,再加上部分黄金空单的获利了结和部分逢低买盘的入场,在短线给金价提供了一些反弹动能,但预计在本周美联储主席鲍威尔讲话前,金价反弹空间仍将受到限制;而且鲍威尔本周讲话偏向鸽派的可能性相对较低,甚至需要提防金价反弹受阻后重回跌势的可能性。

北京时间09:56,现货黄金现报1901.13美元/盎司。

微信号

15618884964