微信号

15618884964

审核丨投基君

在上一期投教分享中,我们了解到由于 ETF 申赎与买卖并存的机制,当 ETF 二级市场价格与净值偏离过大时,理论上就出现了套利空间,那么这个“利”是怎么套出来的呢?今天投基君就和大家具体讲一讲“ETF 折溢价套利”的基本玩法。

先给大家举个例子,早春,草莓上市了,投基君发现东市的草莓 15 元/斤,西市 20 元/斤。

于是,投基君发现了商机,在东市买草莓,再在西市卖出,这样在不考虑运输、时间等成本的情况下,每斤能赚到了 5 元。没过多久,发现这个“门道”的人越来越多,从东市拉去西市的草莓也越来越多,东市价升,西市价跌,两市的价格也就差别不大了。

简单而言,投基君买卖一次草莓,也就完成了一次“套利”。

“套利”是指利用同一产品在不同市场上可能存在的短暂价格差异进行买卖,赚取差价。在金融市场中,套利是一种常见的交易策略。在ETF交易中,也有不少套利玩法。

接下来,我们来了解下 “ETF 折溢价套利”的基本玩法。

前面我们说到在交易价格出现短暂差异时,可以进行套利,折溢价套利刚好就利用了 ETF 存在着“价格差”这点来进行套利。

我们之前也介绍过ETF有两种交易方式,一种是在二级市场进行买卖,另一种是在一级市场进行申购、赎回。两个市场实行交易同步进行的制度安排,但由于定价方式不一样,同一只产品在两个市场所展现的“交易价格”会有所差异。如图所示,白色线和紫红色线分别代表某只 ETF 的二级市场交易价格与一级市场交易参考净值的走势,两者之间存在着一定的差异。

图:ETF一二级价格走势示例图

注:此示例仅作说明,不构成任何投资建议

二级市场的交易价格,是像股票价格一样,在买卖竞价中会受到供求关系的影响。

一级市场的交易参考净值,是通过 IOPV(基金份额参考净值)来展示,每 15 秒发布一次。

需要注意的是,IOPV 是根据 ETF 申购赎回清单(PCF 清单)中组合证券的实时价格估算得到,是一个估算的参考净值。由于PCF清单所列示的申购赎回证券组合与基金实际持仓存在一定差异,所以IOPV与实时的基金份额净值可能存在一些偏离。投资者若仅凭 IOPV 进行投资决策,还需要注意其与实际净值间可能存在的差异,可能有导致实施套利策略效果不达预期的风险。

但是,IOPV 的出现使得 ETF 投资更加透明、便利。通常来说,普通指数基金的份额净值会在每日晚间公布,但 IOPV 却反映了 ETF 份额盘中的实时参考净值,方便投资者实时把握 ETF 的净值变动。

二级市场交易价格和 IOPV 都可以在交易软件中找到,如图所示,某只 ETF 产品在某个时点的二级市场交易价格为 1.939,IOPV 为 1.9366。

图:ETF价格示例图

注:此示例仅作说明,不构成任何投资建议

小伙伴们可以发现,在上述例子中,ETF 的二级市场交易价格是高于 IOPV 的,说明二级市场出现“溢价”,通俗点讲,就是二级市场相比一级市场卖得更贵一些。反之,如果 ETF 的二级市场交易价格低于 IOPV,说明二级市场出现“折价”,也就是二级市场卖得更便宜一些。

当出现折溢价时,理论上就出现了套利空间,那么这个“利”是怎么套出来的呢?

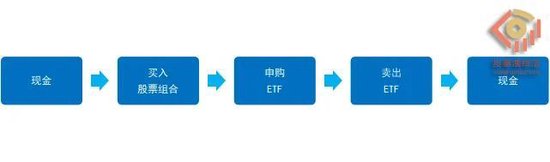

对于溢价套利(二级交易价格>IOPV),可以通过在一级“低买”、二级“高卖”的方式来操作。首先,投资者需要按照‘PCF清单’在二级市场买入一篮子股票;之后,将一篮子股票在一级市场申购成 ETF 份额,在二级市场卖出 ETF 获利。

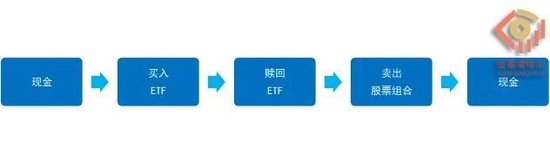

对于折价套利(二级交易价格< IOPV),可以通过在二级“低买”、一级“高卖”的方式来操作。首先,投资者需要在二级市场买入 ETF;接着,在一级市场将 ETF 赎回成一篮子股票,之后在二级市场卖出一篮子股票获利。

套利原理看起来“容易”,其实套利操作并不简单。

参与 ETF 套利对资金门槛的要求较高,业务规则也相对复杂,对普通投资者而言有一定难度。另外,随着经验丰富的参与者越来越多,技术手段越来越先进,套利成功的难度也越来越大。

但也正因为有这些套利者的存在,市场效率得到提升,通常来说,一旦 ETF 的二级市场交易价格有较大幅度的折溢价,套利者就会买入或卖出 ETF,从而促使 ETF 二级市场交易价格与基金份额净值靠拢,两者之间不会产生较大偏离。

此外,套利者的操作也为市场提供了流动性,一定程度上便利了参与 ETF 二级市场交易的投资者。

以上就是本期分享内容,如果你对更多 ETF 知识感兴趣,请继续关注投基君的投教知识分享吧!

数据及图表来源:易方达投资者教育基地

免责声明

基金有风险,过往业绩不预示未来表现,投资需谨慎。以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对阅读者的投资建议。文章内容仅供研究和学习使用,所涉及的股票、基金等均不构成任何投资建议。

来源:投基演绎法

微信号

15618884964