微信号

15618884964

怎么说呢,虽然今年市场也有好几大主题,比如说中特估和AI等,而且也跑出了几次脉冲的波段,但是整体赚钱难度还是比较大的,很多人还是没赚到钱。

因为,持续性不够,一天三变。

比如年初大火的AI板块,短期的上涨过快,有不少人属于是后知后觉的,但当反应过来想上车时,基本就已经处于上涨的尾声了,想追又下不了手了,不追又眼馋。后期出现的中特估、游戏等板块,也都是类似的情形。

来回切换的行情,总是让人应接不暇,刺激大家的神经,都去追、都去抢,但是一个不小心,就很容易追涨杀跌,最后啥收益都没落到。

这种来来回回的震荡行情,对于主观多头来说,可能不好操作。相比主动管理的产品,量化产品在覆盖的广度上会有所加强,有利于更好地争取超额收益。

从最后的业绩表现来看,在上半年震荡的行情之下,相对于主动偏股基金来说,量化基金是有着更好表现,展现出更好的市场适应性。

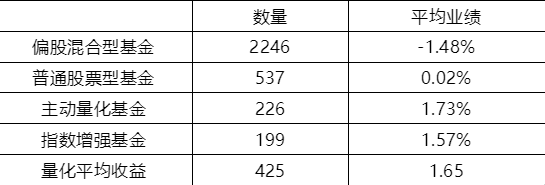

今年以来,全市场425只公募量化基金(含主动型和指数型)的平均收益率为1.65%,而同期普通股票型基金指数、偏股混合型基金指数涨幅仅0.02%和-1.48%,超额收益是非常明显的。

数据来源:Wind,数据区间:2023.1.1.-2023.6.30,平均收益率的计算方式为:算术平均,基金的过往业绩不代表其未来表现。

因为相对较好的业绩,量化基金受到了各方的重点关注,成为了今年市场的热点,有很多投资者也是拿真金白银的支持。

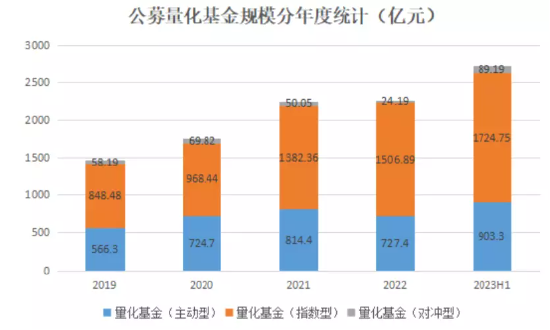

仅今年二季度,公募量化产品整体就获得了超80亿份的净申购。Wind数据显示,截至8月1日,公募市场量化基金整体规模已突破2700亿元,相对于前两年有了大幅度的增长。

数据来源: Wind,截止2023.6.30

虽然,大家经常看到关于量化基金的报道,但估计有不少的人,对于到底啥是量化,可能还是不大明白。

先做一个简单的介绍。

量化投资是通过科学的方法对每只股票评分,选出其中的“高分选手”构建投资组合,并通过机器批量化下单完成交易。其中,打分表中的每一项叫做“因子”,常见的如财务信息、分析师情绪、机构持仓等。

当然,一般来说,量化基金可以分为指数增强、主动量化和量化对冲三类产品。

相对来说,对指数增强基金,大家可能更为熟悉,也更好理解。因为它是以某只指数为对标,一定比例的持仓来源于指数成分股,然后通过高配或低配部分成分股,以达到跑赢指数的目的。

与指数增强不同的是,全市场量化基金是没有参照标准的,也没有选股范围的限制,是通过量化因子模型,去全市场选股,致力于实现超额收益的最大化。

此前,写过好几篇关于量化基金的文章,也介绍过不少优秀的量化基金经理,感兴趣的可以翻翻历史文章。

这次挖到了另一量化牛人,他就是中信保诚基金的提云涛,也是一个量化老司机了,有25年的量化研究经验,证券从业经验23年,投资管理经验9年。目前在管产品5只,在管规模22.34亿。(数据来自基金定期报告,截止2023年6月30日)

提云涛曾任中信证券研究部金融工程总监,平安保险资产管理公司量化投研部总经理,于上海申银万国证券研究所,历任宏观策略部副总监、金融工程部总监。2015年6月加入中信保诚基金管理有限公司,担任量化投资总监。

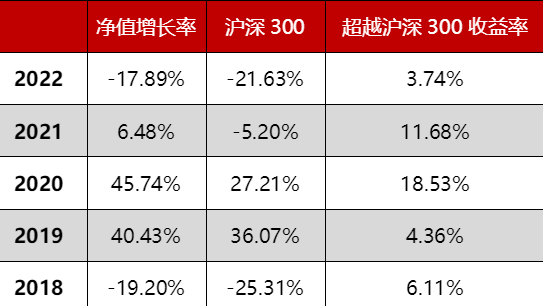

信诚量化阿尔法A(004716)是提云涛的代表性产品,成立于2017年7月12日,运作时间也是比较长了,成立以来净值增长率为58.53%,(数据来源:基金季报,数据截至:2023.6.30)大幅跑赢同期的业绩基准,且超额还是很明显的,尤其是从2021年以来,差距不断拉大。

数据来源:基金季报,截止2023.6.30,基金的过往业绩不代表未来表现。

信诚量化阿尔法A(004716)是提云涛的代表性产品,成立于2017年7月12日。分年度业绩来看,信诚量化阿尔法A也是相当不错的,从2018 年到2022年,连续5年跑赢了沪深300,展现出了较强的超额获取能力。此外,从过往不同的市场环境来看,在熊市时,信诚量化阿尔法A可以较好的控制回撤,而牛市时,基金的业绩弹性较高。

信诚量化阿尔法A业绩数据来源:基金定期报告,沪深300数据来源 Wind,基金的过往业绩不代表未来表现。

在投资风格上,提云涛的投资理念与单纯应用数学和计算机的量化又有差异,他会把量化与逻辑结合起来,按他的说法,就是“金融逻辑与统计规律的交集”,将量化和主动分析结合,比如从盈利能力、偿债能力、盈利增长、估值等角度出发,去分析判断公司的价值,以选出更为优质的公司。

我们都知道,要想获得更多的超额,或者是业绩的锐度,最好的办法就是做因子的暴露,但就是业绩的波动会加大。为了能控制净值的波动,提云涛更倾向于稳健,会控制因子的暴露,以降低组合在某方面的集中,从而达到风险和收益的平衡。

注:提云涛1998年7月任职于大鹏证券上海分公司,担任研究部分析师;此后历任职于东方证券、上海申银万国证券研究所、平安资产、中信证券等,历任研究所所长助理、宏观策略部副总监、金融工程部总监量化投研部总经理、研究部金融工程总监等。2015 年 6 月加入中信保诚基金管理有限公司,担任量化投资总监。

信诚量化阿尔法A(004716)成立于2017年7月12日,目前的业绩比较基准为沪深300指数收益率*95%+银行活期存款利率(税后)*5%。其近五年净值增长率/业绩比较基准增长率分别为, 2018:-19.20%/-24.12%,2019:40.43%/34.14%,2020:45.74%/25.86%,2021:6.48%/-4.85%,2022:-17.89%/-20.58%,2023上半年:2.67%/-0.69%。信诚量化阿尔法2021年4月20日新增C类份额,2021:6.48%/ -4.85%; 2022:-17.89%/ -20.58%; 2023上半年:2.67%/ -0.69%。截止2022.12.31,其成立以来业绩/比较基准增长率为54.41%/5.83%。基金管理人对本基金的风险等级评级为R3。2017-07-12至2019-09-11:提云涛 杨旭2019-09-12至2022-03-23:提云涛2022-03-24至今:提云涛 王颖

提云涛管理的基金列示如下:

信诚至瑞成立于2016/10/21,业绩比较基准为30%×沪深300指数收益率+70%×中证综合债指数收益率。A类近五年历史业绩/基准业绩:2018-2022:-4.29%/-2.77%、17.66%/13.70%、18.28%/10.31%、6.38%/2.34%、-1.30%/-4.50%、2023上半年:1.78%/1.76%。C类近五年历史业绩/基准业绩:2018-2022:-4.39%/-2.77%、17.53%/13.70%、18.16%/10.31%、6.28%/2.34%、-1.40%/-4.50%、2023上半年:1.73%/1.76%。历任及现任基金经理:提云涛(20161021-至今)、杨立春(20200114-至今)。基金管理人对本基金风险等级评价为R3。

中信保诚红利精选成立于2019/12/25,业绩比较基准为中证红利指数收益率*70%+中证港股通高股息投资指数收益率*10%+中证综合债指数收益率*20%。A类历史业绩/基准业绩:2020-2022:41.64%/1.23%、10.05%/9.75%、-12.35%/-2.56%,2023上半年:2.72%/3.21%。C类历史业绩/基准业绩:2020-2022:41.08%/1.23%、9.62%/9.75%、-12.71%/-2.56%,2023上半年:2.51%/3/21%。提云涛自基金成立日至今担任基金经理。基金管理人对本基金风险等级评价为R3。

信诚新旺成立于2015年06月19日,目前的业绩比较基准为一年期银行定期存款利率(税后)+3%。其近五年净值增长率/业绩比较基准增长率分别为,A类历史业绩/基准业绩:2018:-4.59%/ 4.50%,2019:15.70%/ 4.50%,2020:17.73%/ 4.51%,2021:6.40%/ 4.50%,2022:-1.67%/ 4.60%,,2023上半年:1.04%/2.23%,C类历史业绩/基准业绩:2018:-4.70%/ 4.50%,2019:15.55%/ 4.50%,2020:17.64%/ 4.51%,2021:6.28%/ 4.50%,2022:-1.75%/ 4.60%,,2023上半年:0.89%/2.23%。基金管理人对本基金的风险等级评级为R3。历任基金经理:2015-06-19至2016-11-22:杨旭2016-11-23至2020-01-13:提云涛2020-01-14至2022-04-05:提云涛 杨立春2022-04-06至2022-08-03:提云涛 杨立春 王颖2022-08-04至今:提云涛 杨立春

信诚至选A(003379)成立于2016年11月9日,目前的业绩比较基准为中证综合债指数收益率*50%+沪深300指数收益率*50%。其近五年净值增长率/业绩比较基准增长率分别为,2018:2.68%/-9.62%,2019:10.99%/19.92%,2020:17.30%/ 15.20%,2021:6.66%/0.30%,2022:-1.48%/-9.56%,2023上半年:1.82%/1.08%。基金管理人对本基金的风险等级评级为R3。历任基金经理:2016-11-08至2020-01-13:提云涛2020-01-14至2022-04-05:提云涛 杨立春2022-04-06至2022-08-03:提云涛 杨立春 王颖2022-08-04至今:提云涛 杨立春

风险提示:本材料仅供参考,不构成任何投资建议或承诺,也不作为任何法律文件。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

投资前请认真阅读招募说明书、产品资料概要和基金合同等法律文件和本风险揭示,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,并在了解基金产品情况的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的产品。

根据有关法律法规,基金管理人做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

基金管理人提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行承担。基金过往业绩及其净值高低并不预示其未来表现,其他基金业绩不构成基金业绩表现的保证。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益和本金安全。

基金管理人对文中提及的个股/板块/行业仅供参考,不代表基金管理人任何投资建议,不代表基金持仓信息或交易方向,个股涨幅不代表本基金未来业绩表现,不构成任何投资建议或推介。基金管理人所提及观点对市场未来走势不构成任何保证。

材料中提及的基金(以下简称“本基金”)由基金管理人依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。本基金的基金合同、招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站和基金管理人网站进行了公开披露。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。

基金有风险,投资需谨慎。

微信号

15618884964