微信号

15618884964

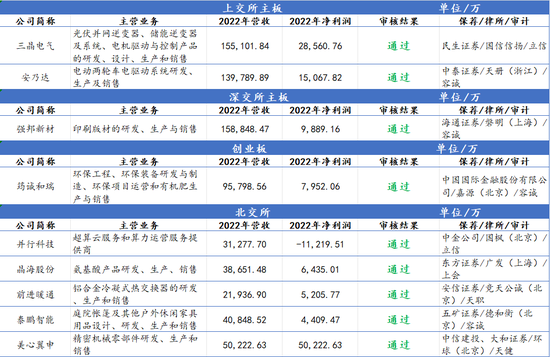

本周IPO共审核9家公司,9家获通过。上交所主板审核2家获通过;深交所主板审核1家获通过,创业板审核1家获通过;北交所审核5家获通过。

三晶电气是一家专业从事光伏并网逆变器、储能逆变器及系统、电机驱动与控制产品的研发、设计、生产和销售的企业。公司控股股东、实际控制人为卢雪明、幸志刚,二人合计持有本公司60.22%的股份,实际可支配公司表决权比例为64.94%。报告期内,公司营业收入分别为42,617.16万元、71,568.76万元、155,101.84万元。

安乃达是一家专业从事电动两轮车电驱动系统研发、生产及销售的高新技术企业。黄洪岳直接持有公司13.79%的股份,通过上海坚丰控制公司35.17%的股份;卓达直接持有公司33.79%的股份,黄洪岳和卓达合计控制公司82.76%的股份,为公司实际控制人。报告期内,公司营业收入分别为76,886.11万元、118,010.82万元、139,789.89万元。

强邦新材主要从事印刷版材的研发、生产与销售。元邦合伙持有公司6,210.00万股股份,占公司发行前总股本的51.75%,为公司控股股东。郭良春和王玉兰夫妇及其子郭俊成和郭俊毅为公司实际控制人。报告期内,公司营业收入分别为109,258.13万元、150,252.24万元、158,848.47万元。

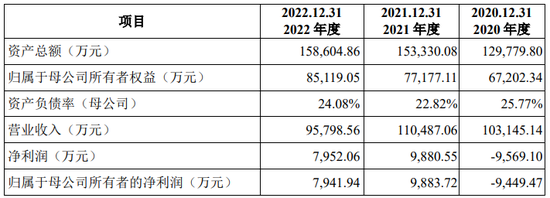

筠诚和瑞是服务三农环保领域的整体解决方案提供商。筠诚控股直接持有公司52.8698%的股份,并通过新兴筠瑞间接持有公司5.8506%的股份,系公司的控股股东。温鹏程、温均生、温志芬、温小琼、梁焕珍、伍翠珍、陈健兴7名自然人为筠诚控股的实际控制人。报告期内,公司营业收入分别为103,145.14万元、110,487.06万元、95,798.56万元。

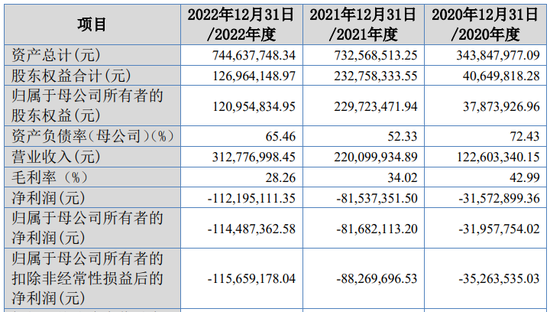

并行科技是超算云服务和算力运营服务提供商,主要服务包括并行通用超算云、并行行业云、并行AI云等。公司控股股东为陈健,持有或控制公司15,346,832股,占公司总股本的32.84%。陈健、贺玲夫妇为发行人共同实际控制人。陈健直接持有公司16.33%的股权,贺玲直接持有公司5.11%的股权,两人通过间接持股的方式控制公司16.51%的股权,合计通过直接或间接的方式控制公司37.96%的股权。报告期内,公司营业收入分别为122,603,340.15元、220,099,934.89元、312,776,998.45元。

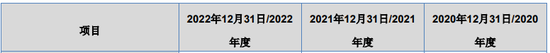

晶海股份是一家主要从事氨基酸产品研发、生产、销售企业,主要产品包括支链氨基酸(异亮氨酸、缬氨酸、亮氨酸)、色氨酸、苯丙氨酸、脯氨酸等,可广泛应用于医药、食品、保健品、日化等众多领域。李松年直接持有发行人3,876万股,占比82.82%,并担任晶盛投资执行事务合伙人、晶耀投资法定代表人,合计控制公司95.64%的表决权,为公司控股股东、实际控制人。疫情带来的业绩增长,能否持续?晶海股份以市价1/4的价格向参股公司晶扬生物销售四氢嘧啶。报告期内存在因环保、安全生产受到的行政处罚。报告期内,公司营业收入分别为266,261,866.73元、383,571,932.21元、386,514,841.53元。

前进暖通主营业务为铝合金冷凝式热交换器的研发、生产和销售。日进投资持有公司57.95%的股份,系公司控股股东。公司的实际控制人为杨杰、杨俊、杨文生、李乐,四人合计控制公司70.36%的股份。报告期内,公司营业收入分别为175,737,304.93元、194,204,636.42元、219,368,951.88元。

泰鹏智能是一家专业从事庭院帐篷及其他户外休闲家具用品设计、研发、生产和销售的企业。泰鹏集团直接持有公司33,827,364股,持股比例为74.58%,为公司控股股东。泰鹏智能的实际控制人为刘建三、石峰、范明、李雪梅、王绪华、王健、孙远奇和韩帮银,八人合计直接和间接持有公司62.25%的股份。外销收入占比超9成,受欧洲和美国宏观经济景气度下降的影响,2022年至今营业收入持续下滑。两年内转贷1.25亿元。报告期内,发行人存在两起提供劳务者受害责任纠纷。报告期内,公司营业收入分别为286,891,192.04元、472,298,628.98元、408,485,232.75元。

美心翼申专注于精密机械零部件研发、生产和销售,主要产品包括压缩机曲轴、通机曲轴、摩托车曲轴、涡旋盘及配件如衬套、连杆等。公司控股股东及实际控制人为徐争鸣、王安庆,二人合计持有2,606.60万股发行人股份,持股比例合计为38.02%,为公司的共同实际控制人。2022年通机曲轴收入较上年下滑18.12、摩托车曲轴收入较上年下滑50.06%。第二大股东也是第二大客户。2022年不再收到地方政府产业扶持资金导致导致当年净利润下滑17.27%。报告期内发行人研发费用率不足同行业可比公司的50%,成立至今仅3项发明专利。报告期内,公司营业收入分别为407,187,146.12元、529,119,908.23元、502,226,317.99元。

一、广州三晶电气股份有限公司

(一)基本信息

公司是一家专业从事光伏并网逆变器、储能逆变器及系统、电机驱动与控制产品的研发、设计、生产和销售的企业,为家庭及工商业提供光伏发电、储电、用电一站式智慧能源管理服务,为电机设备行业客户提供驱动与控制系统解决方案。

公司前身成立于2005年9月,2015年9月整体变更为股份公司,发行前总股本5,292万股,发行人共有11家子公司,3家分公司。截至2022年末,员工总计970人。

(二)控股股东、实际控制人

公司控股股东、实际控制人为卢雪明、幸志刚,卢雪明、幸志刚分别持有公司1,766.02万股、1,418.80万股的股份,占公司股份总数的33.37%、26.81%;另外,卢雪明通过晶英荟间接持有公司0.04%的股份并控制晶英荟。二人合计持有本公司60.22%的股份,实际可支配公司表决权比例为64.94%。

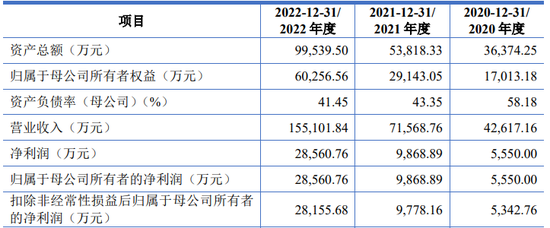

(三)报告期业绩

报告期内,公司营业收入分别为42,617.16万元、71,568.76万元、155,101.84万元,实现净利润分别为5,550.00万元、9,868.89万元、28,560.76万元。

(四)发审会议询问的主要问题

1.请发行人代表结合所处行业和市场竞争格局、市场地位、产品技术水平、经营业绩及规模等,说明公司的核心竞争力因素,公司经营业绩是否稳定,是否具有行业代表性。请保荐代表人发表明确意见。

2.请发行人代表结合境外销售市场空间、补贴政策退坡、提振本土制造政策、行业未来趋势、公司应对措施等,说明公司经营环境是否发生重大变化,是否对持续经营构成重大影响。请保荐代表人发表明确意见。

3.请发行人代表:(1)结合Genertec的资金实力、经营情况、市场拓展及服务能力、备货周期、期后合作等,说明其向发行人采购规模是否与其自身业务规模相匹配,双方合作是否稳定可持续;(2)结合前员工经销商负责原销售区域情况,说明公司终端销售的真实性以及客户管理的有效性。请保荐代表人发表明确意见。

二、安乃达驱动技术(上海)股份有限公司

(一)基本信息

公司是一家专业从事电动两轮车电驱动系统研发、生产及销售的高新技术企业。公司产品包括直驱轮毂电机、减速轮毂电机和中置电机三大系列电机,以及与电机相匹配的控制器、传感器、仪表等部件,主要应用于国内外电动自行车、电助力自行车、电动摩托车、电动滑板车等电动两轮车。

公司前身成立于2011年9月,2015年12月整体变更为股份公司,发行前总股本8,700.00万股,发行人共有9家子公司,不存在分公司及参股公司。截至2022年末,员工总计808人。

(二)控股股东、实际控制人

黄洪岳直接持有公司13.79%的股份,通过上海坚丰控制公司35.17%的股份;卓达直接持有公司33.79%的股份,黄洪岳和卓达合计控制公司82.76%的股份,为公司实际控制人。

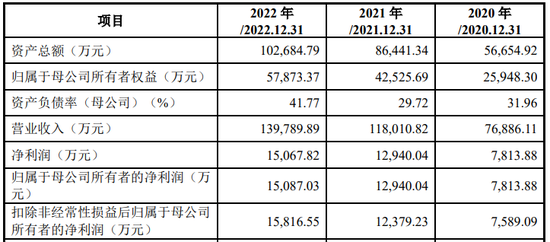

(三)报告期业绩

报告期内,公司营业收入分别为76,886.11万元、118,010.82万元、139,789.89万元,实现净利润分别为7,813.88万元、12,940.04万元、15,067.82万元。

(四)发审会议询问的主要问题

1.请发行人代表结合主要产品的市场空间、竞争态势、技术更新、客户结构、产品毛利率、经济形势及国际贸易环境变化等因素,说明业务开展是否存在增长放缓或停滞的可能性,经营业绩是否稳定,是否影响可持续经营能力,相关风险因素是否充分披露。请保荐代表人发表明确意见。

2.请发行人代表结合下游需求变化,说明“安乃达电动两轮车电驱动系统建设项目”和“电动两轮车电驱动系统扩产项目”的必要性和合理性,产能消化的具体措施及可行性。请保荐代表人发表明确意见。

三、安徽强邦新材料股份有限公司

(一)基本信息

发行人主要从事印刷版材的研发、生产与销售,公司产品广泛应用于印刷书籍报刊、画册说明书、瓦楞纸箱、食品包装盒(袋)、药品包装物、不干胶标签、RFID电子标签等多种印刷品。

公司前身成立于2010年11月,2021年7月整体变更为股份公司,发行前总股本12,000.00万股,发行人共有2家子公司,1家分公司,2家参股公司。截至2022年末,员工总计478人。

(二)控股股东、实际控制人

元邦合伙持有公司6,210.00万股股份,占公司发行前总股本的51.75%,为公司控股股东。郭良春、王玉兰夫妇通过持有元邦合伙100%出资份额间接持有公司51.75%的股份,郭良春和王玉兰夫妇及其子郭俊成和郭俊毅直接持有公司35.00%的股份,此外,郭俊成和郭俊毅通过强邦合伙和昱龙合伙分别间接持有公司2.00%和0.65%的股份,郭良春家族直接和间接合计持有公司89.40%的股份。郭俊成为强邦合伙执行事务合伙人,认缴出资比例为24.24%,郭俊毅为昱龙合伙执行事务合伙人,认缴出资比例为13.00%,强邦合伙和昱龙合伙分别持有发行人8.25%和5.00%的股份。因此,以郭良春为核心的家族成员为公司实际控制人。

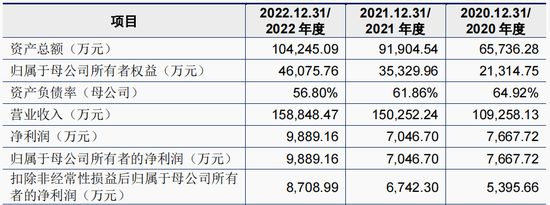

(三)报告期业绩

报告期内,公司营业收入分别为109,258.13万元、150,252.24万元、158,848.47万元,实现净利润分别为7,667.72万元、7,046.70万元、9,889.16万元。

(四)发审会议询问的主要问题

1.经营业绩问题。根据发行人申报材料,报告期内发行人主要产品为胶印版材和柔性版材,主营业务毛利率分别为15.43%、11.68%、12.99%,境外销售收入占比分别为33.62%、40.85%、46.26%。2023年1-6月,经审阅营业收入和扣非归母净利润同比分别下降16.98%、9.35%。

请发行人:

(1)说明报告期内主营业务毛利率波动的原因及合理性,未来是否存在下滑风险;

(2)结合行业发展、境外销售、期后业绩情况,说明经营业绩的稳定性。同时,请保荐人发表明确意见。

2.主要客户ABE问题。根据发行人申报材料,报告期内发行人主要产品境内外销售均以经销模式为主,其中向主要客户ABE集团境外销售金额分别为15,255.62万元、30,995.50万元、35,444.61万元。2019年发行人实际控制人控制的香港强邦以120万欧元从ABE集团取得SPE公司20%股权,2021年香港强邦将上述股权全部转让给ABE集团,后发行人原价受让上述股权。

请发行人:

(1)说明原价受让上述股权的原因及合理性,是否存在其他未披露的利益安排;

(2)说明对ABE集团销售金额大幅增长的原因及合理性,以及终端销售实现情况。同时,请保荐人发表明确意见。

四、筠诚和瑞环境科技集团股份有限公司

(一)基本信息

筠诚和瑞是服务三农环保领域的整体解决方案提供商。发行人主营业务按照业务类型可分为环保工程、环保装备研发与制造、环保项目运营和有机肥生产与销售,主要应用领域为农牧业污染治理、生物质资源循环利用和农村生态环境治理。

公司前身成立于2014年5月,2021年3月整体变更为股份公司,发行前总股本360,000,000股,发行人共有10家子公司,2家参股公司。截至2022年末,员工总计1,039人。

(二)控股股东、实际控制人

筠诚控股直接持有公司52.8698%的股份,并通过新兴筠瑞间接持有公司5.8506%的股份,系公司的控股股东。温鹏程、温均生、温志芬、温小琼、梁焕珍、伍翠珍、陈健兴7名自然人股东为温氏家族成员,其中温鹏程、温均生、温志芬、温小琼为兄弟姐妹,梁焕珍为该四名兄弟姐妹之母,伍翠珍为温鹏程之妻,陈健兴为温小琼之夫。温氏家族7人通过直接与间接持股合计持有筠诚控股31,622.8万股股份,占筠诚控股总股本的19.83%,合计控制筠诚控股42.61%的表决权,为筠诚控股的实际控制人。

(三)报告期业绩

报告期内,公司营业收入分别为103,145.14万元、110,487.06万元、95,798.56万元,实现净利润分别为-9,569.10万元、9,880.55万元、7,952.06万元。

(四)发审会议询问的主要问题

1.关联交易问题。根据发行人申报材料,报告期内发行人来自关联方的收入占主营业务收入的比例分别为39.47%、29.22%、23.91%,关联交易形成的毛利贡献占比分别为39.70%、34.16%、23.57%;其中环保项目运营关联交易金额占该项业务收入总额的比例分别为92.75%、88.19%、75.87%。

请发行人:结合主要客户构成、新客户开拓情况、在手订单情况、关联交易占比,说明是否存在通过关联交易调节收入的情形,是否对关联客户存在重大依赖,是否具有直接面向市场独立持续经营的能力。同时,请保荐人发表明确意见。

2.收入确认问题。根据发行人申报材料,报告期主营业务收入分别为102,889.99万元、109,939.34万元、95,195.26万元,其中环保工程收入占主营业务收入的比例分别为67.45%、71.59%、68.66%,部分项目进展未达计划进度或预期。应收账款余额分别为41,506.59万元、43,401.18万元、45,352.71万元。

请发行人:结合业务特点、信用政策、收入确认的具体方法和外部证据、相关内部控制制度,说明应收账款余额较大的原因及合理性,环保工程收入确认依据是否充分,是否存在提前确认收入的情形。同时,请保荐人发表明确意见。

3.业务重组问题。根据发行人申报材料,发行人2019年12月通过换股取得北京盈和瑞79.65%股权,确认商誉12,373.66万元,北京盈和瑞整体估值5.08亿元;2020年8月现金收购北京盈和瑞剩余20.35%股权,北京盈和瑞整体估值6.33亿元。2020年末,发行人计提北京盈和瑞商誉减值9,495.42万元。2018年至2022年,北京盈和瑞实现净利润分别为2,453.45万元、464.34万元、932.42万元、899.19万元、1,331.17万元。

请发行人:

(1)结合北京盈和瑞业绩变化,说明北京盈和瑞股权估值的合理性;

(2)结合北京盈和瑞业绩变化、后续商誉减值计提情况,说明发行人现金溢价收购北京盈和瑞剩余股权的商业合理性,是否存在利益输送的情形。同时,请保荐人发表明确意见。

五、北京并行科技股份有限公司

(一)基本信息

公司是超算云服务和算力运营服务提供商,主要服务包括并行通用超算云、并行行业云、并行AI云等。

公司前身成立于2007年2月,2016年1月整体变更为股份公司,发行前总股本46,730,000股,发行人拥有4家全资子公司,3家控股子公司,发行人无参股公司和分公司。截至2022年末,员工总计500人。

(二)控股股东、实际控制人

公司控股股东为陈健,陈健直接持有公司7,632,500股,占公司总股本的16.33%,并通过鼎健投资、弘健投资、嘉健投资、信健投资、汇健科技间接控制公司7,714,332股,合计持有或控制公司15,346,832股,占公司总股本的32.84%。

陈健、贺玲夫妇为发行人共同实际控制人。陈健直接持有公司16.33%的股权,贺玲直接持有公司5.11%的股权,两人通过间接持股的方式控制公司16.51%的股权,合计通过直接或间接的方式控制公司37.96%的股权,对公司股东大会决议可产生重大影响。

(三)报告期业绩

报告期内,公司营业收入分别为122,603,340.15元、220,099,934.89元、312,776,998.45元,实现净利润分别为-31,572,899.36元、-81,537,351.50元、-112,195,111.35元。

(四)发审会议询问的主要问题

关于盈利预测。请发行人:(1)补充说明未来实现盈利依据的总体假设各项条件如发生不利或有利变化,对盈利预测的影响。(2)结合客户ID数量复合增长率逐渐下降的趋势,补充说明重点客户开发、维护和深度合作的已有布局情况和未来拓展措施。(3)说明预测期内如何实现“为快速覆盖潜在客户投入大量研发、采购和销售”和“降低期间费用率以实现未来盈利”之间的平衡。请保荐机构、申报会计师核查并发表明确意见。

六、无锡晶海氨基酸股份有限公司

(一)基本信息

公司是一家主要从事氨基酸产品研发、生产、销售企业,主要产品包括支链氨基酸(异亮氨酸、缬氨酸、亮氨酸)、色氨酸、苯丙氨酸、脯氨酸等,可广泛应用于医药、食品、保健品、日化等众多领域。

公司前身成立于1995年5月,2015年10月整体变更为股份公司,发行前总股本4,680万股,发行人共有2家控股子公司,2家参股公司。截至2022年末,员工总计295人。

(二)控股股东、实际控制人

李松年直接持有发行人3,876万股,占比82.82%,并担任晶盛投资执行事务合伙人、晶耀投资法定代表人,合计控制公司95.64%的表决权,为公司控股股东、实际控制人。

(三)报告期业绩

报告期内,公司营业收入分别为266,261,866.73元、383,571,932.21元、386,514,841.53元,实现净利润分别为49,374,280.99元、73,957,095.53元、64,350,101.53元。

(四)主要关注点

1、疫情带来的业绩增长,能否持续?

2020-2022年,晶海股份的营业收入分别为26,626.19万元、38,357.19万元和38,651.48万元,2021年公司的营业收入较上年增长44.06%。

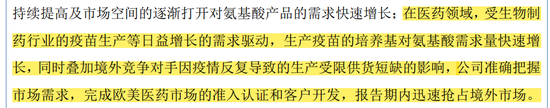

晶海股份认为疫情反复是导致销售收入增长的主要因素。

晶海股份生产的高品质氨基酸是生产疫苗所需营养物质的培养基。受疫情影响,经生物制药行业疫苗生产的推动,同时叠加国际市场竞争对手供货量减少等因素,2021年晶海股份的销售收入大幅增长。

值得注意的是,2021年晶海股份的收入高增长并未延续至2022年。

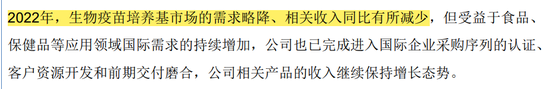

随着疫情逐渐平稳,2022年生物疫苗培养基市场需求降低,高品质氨基酸产品相关收入同比上年有所减少。2022年,公司的营业收入为38,651.48万元,营收同比增速仅为1%。

2、晶海股份以市价1/4的价格向参股公司晶扬生物销售四氢嘧啶

2019年晶海股份与中科欣扬、蔡立明(董事兼副总经理、核心技术人员)、宁健飞(核心技术人员)合资设立晶扬生物,中科欣扬以知识产权出资。

截至报告期末,晶海股份持有晶扬生物32.92%股份;蔡立明和宁健飞通过持有晶弘合伙54.06%及45.81%的股权间接持有晶扬生物6.25%的股份;中科欣扬、董亮及董欣欣分别持有晶扬生物45.83%、10%及5%的股份。

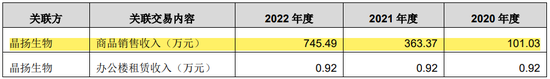

2020-2022年,晶海股份向晶扬生物销售四氢嘧啶的金额分别为101.03万、363.37万元、745.49万元。彼时四氢嘧啶市场售价约4000元/千克,而晶海股份销售给晶扬生物的价格约1000元/千克,仅占市价的1/4。

对此,晶海股份在第二轮审核问询中对关联方交易价格的公允性作出进一步解释:

(1)公司向晶扬生物销售四氢嘧啶产品,是公司与中科欣扬在生物技术制造化妆品原料领域合作的产品。双方利用各自优势结合四氢嘧啶材料成本及市场售价等信息,通过谈判协商销售价格。

(2)公司与中科欣扬合作各自获利。公司通过销售产品获取生产经营收益,又因其持有晶扬生物32.92%的股权获取投资收益;中科欣扬及其关联方通过持有晶扬生物60.83%的股权获取投资获益,同时,后者系其控股子公司,可通过报表合并方式将其收入和盈利纳入自身报表范围。在材料成本和市场售价基本确定的前提下,合作双方通过协商确定公司向晶扬生物的售价来保障各自的利益。

因此,公司与晶扬生物之间的交易价格,系公司与中科欣扬在生物技术制造化妆品原料领域合作的基础上,对双方合作中各自的优势及四氢嘧啶产品市场信息充分了解后,为保障各自利益谈判协商确定的,该交易的定价具有合理性、公允性。

3、报告期内存在因环保、安全生产受到的行政处罚

(1)环保相关的行政处罚

2020年11月17日,晶海股份收到《无锡市生态环境局行政处罚决定书》(锡山环罚决〔2020〕177号),因涉嫌违规排放水污染物被罚款30万元。处罚书中认定:公司将清水池出水不经设施排采样口直接排入污水总排口,不正常运行水污染防治设施,以逃避监管的方式排放水污染物。

(2)安全生产相关的行政处罚

2021年8月3日,发行人因未按照规定对安全生产条件定期进行安全评价受到无锡市应急管理局行政处罚,罚款96,250元。

根据《江苏省安全生产行政处罚自由裁量适用细则》规定,发行人违规行为属于第二部分“化工和危险化学品类”第一百九十八条规定的“第三档”情形:(1)第一档:逾期3个月以下的,责令改正,处5万元以上6.5万元以下的罚款;(2)第二档:逾期3个月以上6个月以下的,责令改正,处6.5万元以上8.5万元以下的罚款;(3)第三档:逾期6个月以上的,责令改正,处8.5万元以上10万元以下的罚款。

(五)发审会议询问的主要问题

无

七、浙江前进暖通科技股份有限公司

(一)基本信息

前进科技主营业务为铝合金冷凝式热交换器的研发、生产和销售。公司主要产品为铝合金冷凝式热交换器。冷凝式热交换器为全预混冷凝式燃气壁挂炉的核心部件之一,是将天然气燃烧产生的热量传递至供暖回水及生活用水的部件。

公司成立于2015年12月,发行前总股本4,038万股,发行人共有1家子公司,1家分公司,无参股公司。截至2022年末,员工总计368人。

(二)控股股东、实际控制人

日进投资持有公司57.95%的股份,系公司控股股东。公司的实际控制人为杨杰、杨俊、杨文生、李乐,四人合计控制公司70.36%的股份。

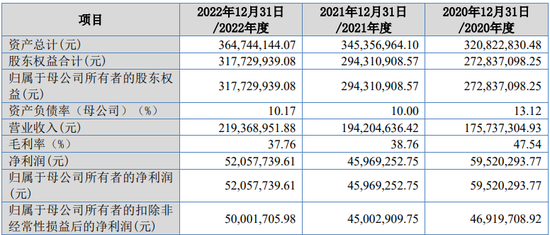

(三)报告期业绩

报告期内,公司营业收入分别为175,737,304.93元、194,204,636.42元、219,368,951.88元,实现净利润分别为59,520,293.77元、45,969,252.75元、52,057,739.61元。

(四)发审会议询问的主要问题

1.关于大客户依赖。根据申报文件,(1)2020至2022年,发行人向Ideal公司销售金额分别为14,490.78万元、13,986.15万元、16,235.92万元,占营业收入的比例分别为82.46%、72.02%、74.01%。(2)2019年,Ideal公司为降低单一供应商带来的供应链风险,引入明志科技作为热交换器第二供应商。2021年,发行人对Ideal公司的销售收入同比下降3.48%。(3)发行人报告期内第二、三大客户均开发于10余年前且销售占比不高,近十年基本未成功开拓新客户。

请发行人:(1)说明第一大客户在其行业中的地位、透明度及经营状况,是否存在重大不确定性风险。(2)结合与明志科技相关产品的竞争优劣势、发行人在Ideal公司的采购占比及变化趋势、Ideal公司经营状况及业绩变化趋势、发行人新客户拓展进展情况等,说明未来业务发展和业绩增长的可持续性。(3)说明报告期内开拓新客户较少、新增客户收入占比较小的原因及合理性,是否具有持续开拓新客户的能力及具体措施,业务增长是否受限。请保荐机构、申报会计师核查并发表明确意见。

2.关于产品竞争力。请发行人进一步说明:(1)新技术储备、产业化推进情况及发展规划,可持续发展的核心竞争力。(2)与国内外同行业竞品相比,热交换器产品的技术水平、技术优劣势、创新性体现,是否存在被替代的风险;在研项目的重要性和创新性体现,与可比公司相比,在技术研发和创新能力方面的优劣势。请保荐机构核查并发表明确意见。

八、山东泰鹏智能家居股份有限公司

(一)基本信息

公司是一家专业从事庭院帐篷及其他户外休闲家具用品设计、研发、生产和销售的企业。公司的主要产品包括硬顶帐篷、软顶帐篷和PC顶帐篷等庭院帐篷以及其他户外休闲家具用品。

公司前身成立于2002年5月,2018年5月整体变更为股份公司,发行前总股本4,536.00万股,发行人无子公司,无参股公司。截至2022年末,员工总计313人。

(二)控股股东、实际控制人

泰鹏集团直接持有公司33,827,364股,持股比例为74.58%,为公司控股股东。泰鹏智能的实际控制人为刘建三、石峰、范明、李雪梅、王绪华、王健、孙远奇和韩帮银。泰鹏智能的实际控制人合计直接持有公司16.94%的股份,并通过泰鹏集团间接持有公司45.31%的股份,合计直接和间接持有公司62.25%的股份,可对公司实施有效控制。

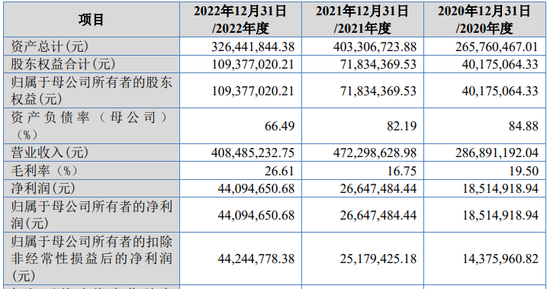

(三)报告期业绩

报告期内,公司营业收入分别为286,891,192.04元、472,298,628.98元、408,485,232.75元,实现净利润分别为18,514,918.94元、26,647,484.44元、44,094,650.68元。

(四)主要关注点

1、外销收入占比超9成,受欧洲和美国宏观经济景气度下降的影响,2022年至今营业收入持续下滑

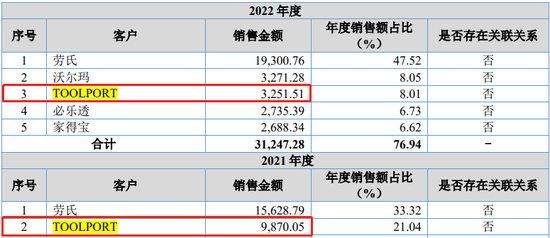

泰鹏智能的主营业务为庭院帐篷及其他户外休闲家具用品设计、研发、生产和销售,主要销售客户为劳氏、沃尔玛和家得宝等零售商,终端销售区域主要为欧美等国家和地区,行业整体需求主要受到宏观经济景气度的影响。

2020-2022年,公司外销收入分别为27,114.21万元、46,006.47万元和39,744.65万元,占公司主营业务收入的比重分别为94.89%、98.08%和97.86%。报告期内,公司外销收入占比超9成。

2020-2023年1-6月,泰鹏智能的营业收入分别为28,689.12万元、47,229.86万元、40,848.52万元和14,706.86万元。从报告期数据来看,2022年起,泰鹏智能的营业收入便出现下滑,较2021年减少13.51%。报告期后,即2023年1-6月,公司实现营业收入14706.86万元,较2022年同期又下降28.66%。

泰鹏智能认为导致2022年营业收入下滑的主要原因为对TOOLPORT的销售收入大幅下滑及宏观经济影响。

2022年度,公司电商渠道销售收入较2021年度下降17.57个百分点,主要系公司最大电商客户TOOLPORT2022年度销售收入下降所致。2022年度,公司对TOOLPORT销售收入金额为3,251.51万元,较2021年度下降6,618.55万元,主要原因为:

1)2021年3月,公司向TOOLPORT发出货物因苏伊士运货轮搁浅、运河阻塞事件在海上滞留两个月,客户无法提货,错过了产品的销售旺季,导致2021年度从公司采购产品积压。2022年度TOOLPORT仍在销售2021年度积压的货物,导致当年采购金额下降;

2)2022年度,俄乌战争带来的通货膨胀和能源危机,导致欧洲经济不景气,消费者购买力下降,为了节省开支,欧洲民众延长了非生活必需品的使用周期。

2023年,泰鹏智能继续受宏观经济下行的影响,营业收入持续下滑。

公司2023年1-6月份营业收入金额为14,706.86万元,较2022年同期下降28.66%,主要系:受全球宏观经济下行的影响,2023年1-6月户外休闲家具及用品行业市场规模出现下降,当期全球户外休闲家具及用品主要产品的进口额为153.50亿美元,较2022年同期的256.20亿美元下降40.09%;美国户外休闲家具及用品主要产品的进口额为55.18亿美元,较2022年同期的77.00亿美元下降28.34%。户外休闲家具及用品行业的市场规模下降导致发行人销售收入下滑。

泰鹏智能对未来宏观经济带来的业绩影响表示担忧:“目前欧洲经济面临通胀、俄乌战争等不利因素的影响,宏观经济增长预期不佳;美国受美元加息的影响,居民消费能力下降。受欧洲和美国宏观经济景气度下降的影响,公司下游行业整体增速预期降低,如不能持续推进新产品开发以扩大市场容量,公司将可能受宏观经济景气度降低的影响,出现业绩下滑的情形。”

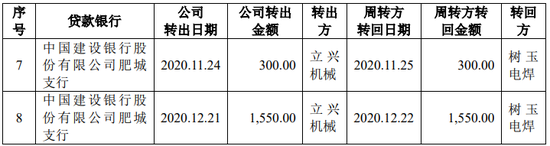

2、两年内转贷1.25亿元

根据首轮审核问询函显示,2020-2021年,泰鹏智能存在将从中国建设银行股份有限公司肥城支行、交通银行股份有限公司泰安分行、中国农业银行股份有限公司肥城市支行、中国工商银行股份有限公司肥城支行、中国银行股份有限公司肥城支行、泰安银行股份有限公司肥城支行、中国邮政储蓄银行股份有限公司肥城市支行和山东肥城农村商业银行股份有限公司等8家银行获取的流动资金贷款通过肥城市立兴机械加工中心、肥城市树玉电气焊加工部、肥城市一志商贸有限公司及山东盛伟金属制品有限公司进行无真实交易背景的贷款周转的情况。2020年度和2021年度,公司通过前述供应商进行无真实交易背景的贷款周转金额分别为8400.00万元和4095.00万元。

2020年,发行人通过立兴机械、树玉电焊、一志商贸及盛伟金属进行“转贷”的时间、金额、周转情况如下:

2021年,发行人通过立兴机械、树玉电焊、一志商贸及盛伟金属进行转贷的时间、金额、周转情况如下:

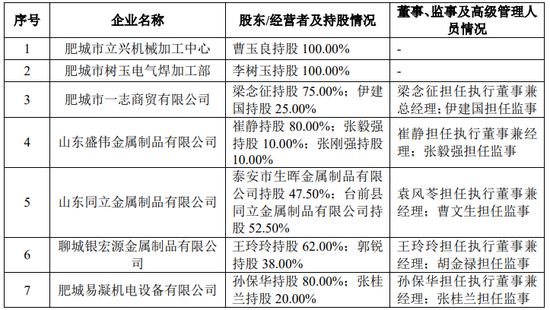

北交所就泰鹏智能涉及的转贷方同立金属、立兴机械、聊城银宏源、肥城易凝机电询问是否存在关联关系。

发行人据此披露了转贷方的股权结构和董事、监事及高级管理人员情况:

泰鹏智能认为:“发行人与上述企业不存在关联关系,发行人的实际控制人、董监高及其近亲属等相关主体不存在在上述企业持有或代持股权的情形,发行人与其供应商之间不存在利益输送或代垫成本费用的情形。”

3、报告期内,发行人存在两起提供劳务者受害责任纠纷

2021年2月,白秀芳因在工作时受伤向肥城市人民法院起诉,要求发行人承担赔偿责任。在审理过程中,发行人与白秀芳达成调解。2021年4月,肥城市人民法院出具(2021)鲁0983民初1187号民事调解书,发行人一次性支付白秀芳残疾赔偿金、误工费等各项损失共计51,000元,白秀芳自愿放弃其他诉讼请求。2021年4月,发行人向白秀芳支付了上述款项。

2021年5月,郝风金因在工作时受伤向肥城市人民法院起诉,要求发行人承担赔偿责任。在审理过程中,发行人与郝风金达成调解。2021年8月,肥城市人民法院出具(2021)鲁0983民初3073号民事调解书,发行人一次性支付郝风金医疗费、误工费等各项费用合计170,000元,郝风金放弃其他诉讼请求。2021年8月,发行人向郝风金支付了上述款项。

(五)发审会议询问的主要问题

1.关于生产经营稳定性。请发行人说明导致经营业绩持续下滑的主要原因,是否将对发行人持续稳定经营产生重大不利影响;目前已合作境外客户业务是否具有稳定性,结合期后客户开拓、在手订单、预计销售及结构变动情况,说明经营业绩是否存在进一步下滑风险,应对业绩持续下滑拟采取的举措及预计效果。请保荐机构、申报会计师核查上述事项并发表明确意见。

2.关于外协加工。请发行人:(1)说明报告期内外协加工厂商的基本情况、交易金额及占比、来自发行人的收入是否为该外协厂商主要收入来源;发行人外协加工采购价格是否公允、毛利率水平是否符合市场状况,是否存在压低采购价格调节业绩的情况,报告期内发行人与主要新增、退出外协厂商的合作情况。(2)说明前述外协加工厂商中,部分成立时间较短即成为发行人供应商的合理性以及筛选标准,与发行人是否存在关联关系或其他利益安排。(3)说明报告期至今,发行人及外协加工厂商安全生产与行政处罚情况,是否发生因产品质量、环境保护等问题引发的诉讼、潜在纠纷或行政处罚,是否构成发行上市的实质性障碍。请保荐机构、申报会计师核查上述事项并发表明确意见。

九、重庆美心翼申机械股份有限公司

(一)基本信息

发行人专注于精密机械零部件研发、生产和销售,主要产品包括压缩机曲轴、通机曲轴、摩托车曲轴、涡旋盘及配件如衬套、连杆等。

公司前身成立于2012年6月,2015年5月整体变更为股份公司,发行前总股本68,560,000股,发行人共有2家子公司,1家分公司,无参股公司。截至2022年末,员工总计930人。

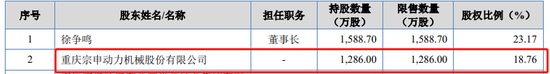

(二)控股股东、实际控制人

公司控股股东及实际控制人为徐争鸣、王安庆,二人合计持有2,606.60万股发行人股份,持股比例合计为38.02%,为公司的共同实际控制人。

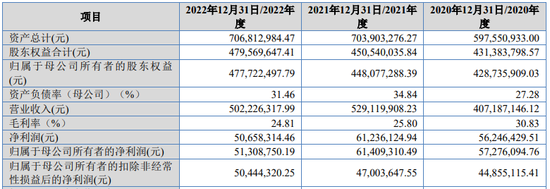

(三)报告期业绩

报告期内,公司营业收入分别为407,187,146.12元、529,119,908.23元、502,226,317.99元,实现净利润分别为56,246,429.51元、61,236,124.94元、50,658,314.46元。

(四)主要关注点

1、2022年通机曲轴收入较上年下滑18.12、摩托车曲轴收入较上年下滑50.06%

报告期各期,公司主营业务收入主要以压缩机曲轴及通机曲轴为主,报告期内二者合计的销售收入合计分别为33,693.17万元、42,595.78万元和41,212.13万元,占主营业务收入的比重分别为85.32%、83.79%和85.36%。

由上图可知,2022年通机曲轴、摩托车曲轴收入大幅下降。2020-2022年,通机曲轴的营业收入分别为17,723.18万元、23,260.49万元、19,045.57万元;摩托车曲轴的营业收入分别为3,970.96万元、4,608.21万元、2,301.15万元。2022年通机曲轴、摩托车曲轴收入大幅下降,其中通机曲轴的营业收入较上年下滑18.12%,摩托车曲轴的营业收入较上年下滑50.06%。

美心翼申对于通机曲轴、摩托车曲轴的收入下滑作出更详细的分析:

(1)通机曲轴

①2022年,公司通机曲轴销售收入较2021年下降18.12%,主要原因在于:2022年受宏观经济下行、地缘纷争和通货膨胀等因素影响,全球通机市场需求尚未回暖;

②2022年随着全球正常生产运营的逐步恢复,下游通机客户首先选择消耗供应链紧张期间提前备货的通机整机及零配件库存,对发行人通机曲轴的备货需求有所回落,发行人主要通机曲轴客户宗申集团、BS集团、重庆科勒均减少了订单规模,对应收入下滑。

(2)摩托车曲轴

根据宗申动力于2023年4月披露的《2022年年度报告》:“2022年,我国摩托车行业面对的形势复杂严峻,国内外需求收缩,产销量同比出现下降。根据中国摩托车商会2023年1月16日发布的数据显示:1-12月,全行业完成摩托车产销2129.22万辆和2142万辆,产销量同比下降16.08%和15.55%。其中,二轮摩托车产销1901.11万辆和1913.16万辆,同比下降16.94%和16.42%;三轮摩托车产销228.11万辆和228.84万辆,同比下降8.2%和7.45%”。面对下游摩托车市场的低迷,公司2022年主动优化产品结构,减少摩托车曲轴的排产销售,导致公司对宗申销售摩托车曲轴及配件的销售大幅减少。

2022年,公司摩托车曲轴收入降幅达50.06%,销售额较2021年降低了23,070,670.45元,主要系公司战略调整所致。面对下游摩托车市场的低迷,公司主动优化产品结构,减少摩托车曲轴的排产销售,导致了摩托车曲轴收入的下降,2022年公司摩托车曲轴收入占公司主营业务收入的比重仅为4.77%。

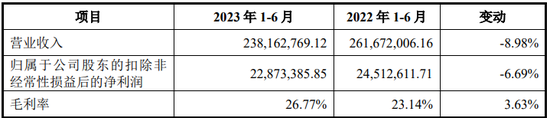

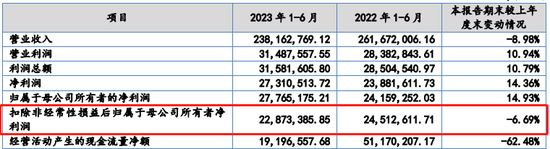

值得注意的是,国内通机市场需求疲软及摩托车市场需求萎缩的态势持续影响着2023年1-6月的公司业绩。

2023年1-6月,公司实现营业收入238,162,769.12元,较上年同期减少8.98%,主要系公司主要摩托车曲轴产品停止生产供货和国内通机市场需求疲软共同导致;实现归属于母公司所有者的净利润27,765,175.21元,同比增加14.93%,扣除非经常性损益后归属于母公司所有者的净利润22,873,385.85元,同比减少6.69%。

美心翼申认为国内通机市场持续疲软,小功率通机曲轴业务下滑、主要摩托车曲轴产品销售较少是导致2023年公司业绩持续下滑的主要原因。

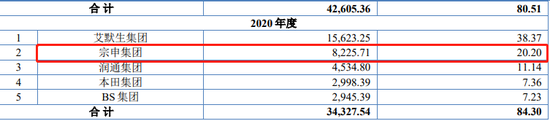

2、第二大股东也是第二大客户

2020-2022年,公司来自前五大客户的销售收入占营业收入的比重分别为84.30%、80.51%和80.80%。报告期内,美心翼申至少有八成的收入来自前五大客户,存在客户集中度高的情况。

报告期内,美心翼申的主要客户为艾默生集团、宗申集团、BS集团、重庆科勒等。其中,宗申集团即是发行人的第二大客户,也是发行人的第二大股东。

2020-2022年,美心翼申对宗申集团的销售金额分别为0.82亿元、0.84亿元、0.75亿元,占当年总营收的比值分别为20.2%、15.94%、14.94%。报告期内,宗申集团一直为发行人的第二大客户。

其实,2012年美心翼申就与宗申动力结缘,彼时宗申动力为发行人第一大股东。

2012年12月,宗申动力成为发行人第一大股东,持股1286万股、占比30%,其余3名创始人股东夏明宪、徐争鸣及王安庆各持股23.33%。徐争鸣将所持股权表决权全部委托给宗申动力,宗申动力控制发行人;

2017年12月,宗申动力与徐争鸣解除表决权委托约定,不再控制发行人;目前,宗申动力为第二大股东,持股1286万股、占比18.76%。

北交所就宗申动力与发行人及徐争鸣是否存在股权代持、发行人业务是否独立于宗申动力展开进一步问询,其回复结果如下:

(1)说明宗申动力与公司及徐争鸣是否存在股权代持或其他利益安排,是否存在规避同业竞争等监管要求的情形,是否存在纠纷或者潜在纠纷。

根据徐争鸣、宗申动力提交的股东调查表及访谈记录,双方均确认,其各自所持发行人股份权属清晰,不存在股权代持或其他利益安排,不存在纠纷或者潜在纠纷。徐争鸣、宗申动力分别出具的《声明》,确认:宗申动力系出于战略发展考虑主动放弃其控股股东身份;宗申动力不再作为公司控股股东后,宗申动力与公司及徐争鸣不存在股权代持或其他利益安排,不存在规避同业竞争等监管要求的情形,不存在纠纷或者潜在纠纷。

(2)说明发行人业务独立于宗申动力的情况,是否对宗申集团存在重大依赖、是否影响发行人的经营稳定性。

宗申集团的业务订单在公司发展初期发挥了重要作用,使得公司在发展初期能够及时积累资源,拓展摩托车、通机曲轴业务,其交易对公司发展起到了重要的推动作用。

近年来,公司加大了客户覆盖力度,报告期内,公司摩托车曲轴产品的销售对象除宗申集团外,还包括润通集团、广州大运机车有限公司、广州天马集团天马摩托车有限公司等客户;公司通机曲轴产品的销售对象除宗申集团外,还包括本田集团、润通集团、BS集团等客户。由于公司整体业务量的上升以及产品结构的优化,报告期内,公司向宗申集团的销售占比呈下降趋势且宗申集团向公司采购产品的比例同样呈下降趋势,公司向宗申集团的销售占比以及宗申集团向公司采购产品的比例详见本题(三)中对于公司对宗申集团收入下降的原因的论述以及本题(三)中对于宗申集团向公司采购产品的比例的列示。

另一方面,公司具有独立的研发、设计、生产、供应、销售和管理业务体系,独立签署各项与其生产经营有关的合同,独立开展各项生产经营活动,公司的业务独立于宗申集团,与宗申集团及其控制的其他企业间不存在同业竞争。

因此,公司与关联方宗申集团的产品销售交易对公司的业务完整性不构成重大影响。综上,公司业务独立于宗申动力,对宗申集团不存在重大依赖,宗申动力不再为公司的控股股东不影响公司的经营稳定性。

此外,美心翼申表示公司与宗申集团关联交易的定价原则同其他客户保持一致,均采用成本加成方式并结合市场需求进行调整,遵循市场化原则,具有公允性。

3、2022年不再收到地方政府产业扶持资金导致导致当年净利润下滑17.27%

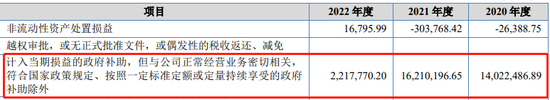

2020-2022年,美心翼申的净利润分别为5,624.64万元、6,123.61万元和5,065.83万元;归属于母公司所有者的扣除非经常性损益后的净利润分别为4,485.51万元、4,700.36万元、5,044.43万元。美心翼申认为2022年净利润水平较上年下滑17.27%,主要是受到政府补贴影响,扣除非经常性损益影响后,发行人利润水平呈上升趋势。

2020年、2021年和2022年,发行人确认政府补助金额分别为1,402.25万元、1,621.02万元和221.78万元,2022年政府补助下降86.32%,主要系2022年不再收到地方政府产业扶持资金所致,2020年和2021年该笔地方政府产业扶持资金分别为923.72万元和1,318.19万元。

此外,出让政府征用土地及附属物的非流动性资产处置损益及计入当期损益的政府补助也直接影响到2023年1-6月扣除非经常性损益后归属于母公司所有者净利润。

2023年1-6月,发行人扣除非经常性损益后归属于母公司所有者净利润为2,287.34万元,较上年同期下降6.69%。

美心翼申解释称:“2023年1-6月,公司扣除所得税影响后归属于母公司所有者的非经常性损益净额为4,891,789.36元,主要系出让政府征用土地及附属物的非流动性资产处置损益及计入当期损益的政府补助,公司经营业绩对非经常性损益不存在重大依赖。”

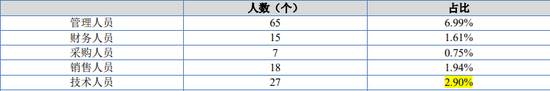

4、报告期内发行人研发费用率不足同行业可比公司的50%,成立至今仅3项发明专利

2020-2022年,美心翼申的研发费用总额分别为764.69万元、937.15万元和934.91万元,各期研发费用率分别为1.88%、1.77%、1.86%;同行业可比公司的研发费费用率分别为4.35%、4.39%、5.10%。报告期内,发行人的研发费用率不足同行业可比公司的50%。

对此,公司认为产品类别集中使得加工技术与工艺具有共通性是导致研发费用率过低的主要主要因素。

公司主要生产压缩机曲轴、通机曲轴、摩托车曲轴及涡旋盘四大类产品,其他零配件产品的销售规模相对较少,而同行业可比公司大多生产多类零配件产品。三大类曲轴产品的加工技术与工艺具有共通性,相比于同行业公司,公司同等营业收入规模下产品类别更少。公司经过多年于细分领域深耕,现有技术可以满足下游客户的需求,因此单位营业收入的研发投入相比同行业公司更低。

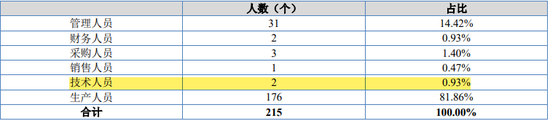

另外,根据招股说明书显示,截至2022年12月31日,美心翼申境内技术人员为27人,占境内员工总数的比例为2.90%,境外技术人员为2人,占境外员工总数的比例为0.93%。可见公司研发团队也是较为薄弱。

(图一境内人员岗位划分、图二境外人员岗位划分)

值得注意的是,美心翼申目前共获得国家知识产权局授权的专利70项,其中实用新型专利67项,而发明专利仅有3项,其中1项发明专利还是通过受让取得。以下是三项发明专利的具体信息:

垂直轴通用汽油机曲轴加工工艺于2011年9月28日通过受让取得;

一种曲拐定位夹具于2018年8月21日通过原始取得;

一种曲轴加工方法于2022年4月5日通过原始取得。

(五)发审会议询问的主要问题

关于客户及经营业绩稳定性。请发行人:(1)说明2022年10月至2023年8月收购过渡期间,收购事项对第一大客户的销售模式、销量、收入、毛利率、净利润产生的具体影响,新签《业务供货协议》与之前协议的主要变化及对发行人未来持续经营的影响,2023年上半年向第一大客户销售产品的业务结构、收入、毛利率、净利润较上年同期变化情况及原因,结合当前国际经济贸易形势等因素,说明期后发行人与第一大客户合作的稳定性。(2)结合除第一大客户之外其他主要客户所在领域的行业变化趋势、期后订单等,以及发行人自身优势和行业竞争情况,说明2023年上半年除第一大客户之外的主要客户销售产品业务结构、收入、毛利率、净利润较上年同期变化情况及原因,发行人与前述客户合作能否保持稳定,后续来自前述客户的收入是否仍将持续大幅下降,是否会对发行人经营造成重大不利影响。(3)结合报告期至今的新增客户及交易情况,说明发行人对新客户的开拓情况以及未来发展规划,发行人是否有独立的销售和市场拓展能力。请保荐机构、申报会计师核查上述事项并发表明确意见。

郑重声明:本号“梧桐树下V”位于成都,旗下仅此一家公众号,和其他地域的梧桐树下公司/微信公众号/网站没有任何关系。我们从未主动联系企业进行商务合作。一切以“梧桐树下”主动联系的,均非本公司所为。

微信号

15618884964