微信号

15618884964

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:中信建投证券研究

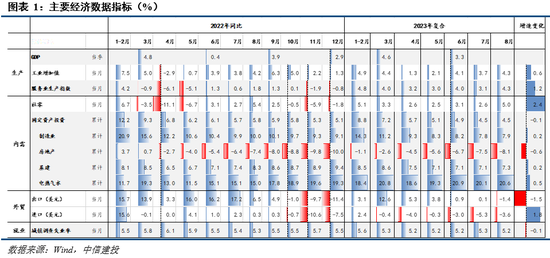

8月经济数据普遍好转,生产端工业、服务业增速回升,需求端消费、投资、出口均有改善,价格端PPI环比转正、同比连续两月收窄,金融端社融企稳回升。总量回升的同时,结构升级的特征愈发明细,高端制造、能源转型领域投资高增长。但房地产领域总体仍疲弱,是制约当前经济复苏强度的主要矛盾。

中信建投宏观与地产团队带来最新解读:

宏观:经济金融物价共振回暖

地产:销售降幅收窄,政策优化下回暖势头可期——8月统计局房地产数据点评

01

经济金融物价共振回暖

核心观点:8月经济数据普遍好转,生产端工业、服务业增速回升,需求端消费、投资、出口均有改善,价格端PPI环比转正、同比连续两月收窄,金融端社融企稳回升。总量回升的同时,结构升级的特征愈发明细,高端制造、能源转型领域投资高增长。但房地产领域总体仍疲弱,是制约当前经济复苏强度的主要矛盾。

8月后政策对扩大需求的支撑力度步加大,地产调整优化政策不断落地也有望减弱房地产对经济的拖累,外需企稳回升的曙光微现,预计我国经济继续保持修复向好的大方向不变。

简评:2023年9月15日,国家统计局发布8月份系列经济数据。

一、工业:内外需求边际改善,生产加快

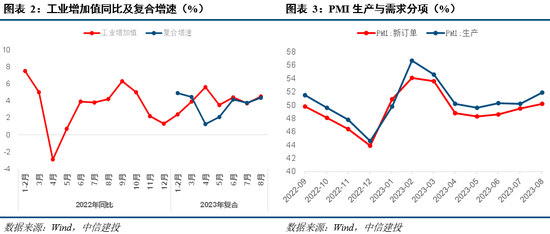

8月工业增加值同比增4.5%(前值3.7%),两年平均增4.3%(前值3.7%),均有回升。

一方面是国内需求有所回暖,消费和投资增速均有回升,PMI分项中反应需求的新订单指数在8月再度回升至枯荣线之上,达到50.2%。另一方面外需也出现边际改善,全球制造业PMI在8月实现回升,而美国制造业PMI已在7、8月连续两个月实现上行,我国出口增速也同比降幅收窄。需求回暖带动生产改善的同时,价格端也有反馈,8月PPI环比实现年内首次转正,PPI同比也连续两个月回升。

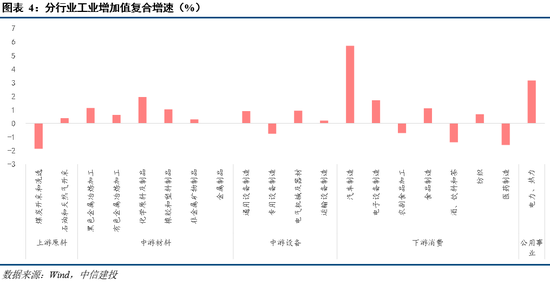

分行业看,多数行业增加值的复合增速回升,汽车、化学原料及制品、电子设备、电力热力行业改善最为明显,煤炭开采、医药等行业放缓相对较多。

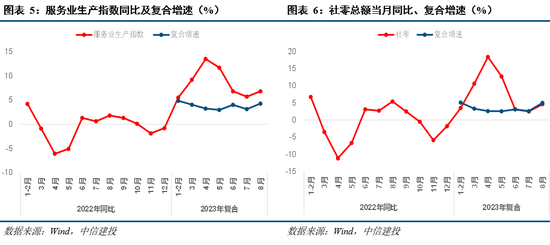

二、服务业和消费:疤痕效应渐弱,服务和消费改善

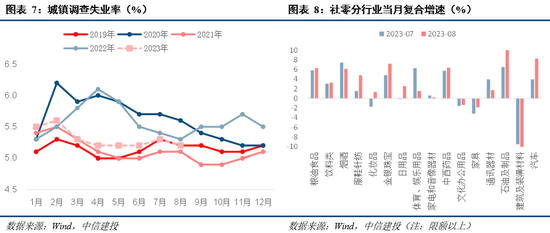

8月服务业生产指数同比增6.8%(前值5.7%),两年平均增4.3%(前值3.1%),8月社零总额同比增长4.6%(前值2.5%),两年平均增5%(前值2.6%),均有回升。

消费结构上,必选稳健,极端气候扰动过后与出行相关的餐饮、服装、化妆品明显回升,汽车消费在促销活动增多下也大幅改善,地产后周期消费品中家具有所回暖,家电、装潢材料仍未有起色。

居民就业情况总体改善,调查失业率回落0.1个百分点至5.2%,和2019年同期相当,好于2020年、2022年。疫后居民就业、收入逐步改善,消费能力和意愿逐步提升,疤痕效应逐步转淡,消费增速逐步抬升并向常态化增速靠拢是符合预期的。

三、投资:边际回暖,产业升级带动制造业投资超预期

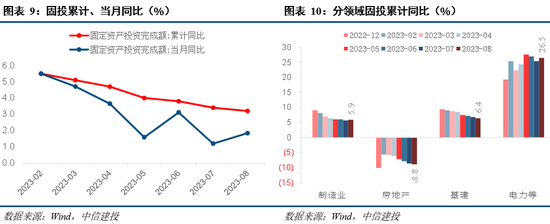

8月固定资产投资累计同比增长3.2%(前值3.4%),单月同比增长1.8%(前值1.2%),边际改善。

基础设施投资累计增长6.4%(前值6.8%),电热气水领域投资累计增长26.5%(前值25.4%),总体上广义基建维持较高增速。

分领域看,能源转型带动下电热气水投资增长26.5%,且增速加快,铁路投资保持23.4%的高增长,水利4.8%,道路1.9%,公共设施-0.6%,增速均放缓。

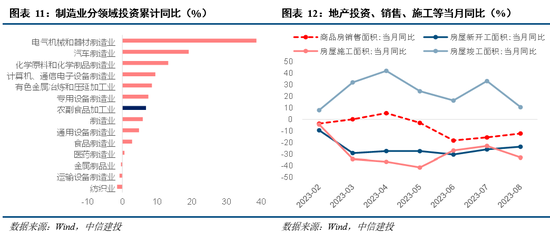

制造业投资累计增长5.9%(前值5.7%),今年来首次回升,

在行业利润负增长、出口负增长的背景下,制造业投资增速加快超出预期,产业升级驱动投资的特点愈发明显,电气机械和器材制造业投资增长38.6%,仪器仪表制造业投资增长24.5%,汽车制造业投资增长19.1%,计算机、通信和其他电子设备制造业投资增长9.5%。而传统的经济周期驱动的逻辑减弱,不过化学原料及化学制品制造业投资增长13.2%。

房地产开发投资累计增长-8.8%(前值-8.5%),单月增长-11%(前值-12.2%),边际改善。

单月商品房销售同比-12.2%(前值-15.5%),新开工-24%(前值-26%),略有回升,施工-33%(前值-23%),竣工11%(前值33%),有所转弱。总体看地产仍是制约经济复苏的主要矛盾,随着认房不认贷等放松性政策落地见效,房地产领域数据有望在四季度回暖。

风险提示:消费复苏的持续性仍存不确定性。今年以来,居民消费开始回暖,但恢复水平有限,未来延续低位震荡,还是能继续向常态化增速靠拢,仍需密切跟踪。消费如持续乏力,则经济回升动力受限。

地产行业能否继续改善仍存不确定性。本轮地产下行周期已经持续较长时间,当前出现短暂回暖趋势,但多类指标仍是负增长,未来能否保持回暖态势,仍需观察。

欧美紧缩货币政策的影响或超预期,拖累全球经济增长和资产价格表现。

地缘政治冲突仍存不确定性,扰动全球经济增长前景和市场风险偏好。

微信号

15618884964