微信号

15618884964

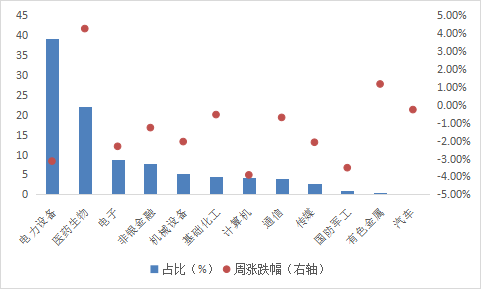

创业板50指数中所涉行业涨跌情况

上周A股市场缩量震荡,大盘围绕3100点上方位置区间盘整。从主要指数的表现来看,上证指数微涨0.03%,深证成指下跌1.34%,沪深300下跌0.83%,创业板指下跌2.29%,创业板50指数下跌2.98%。全A日均成交额较前期持续缩窄,回落至7300亿元左右,北向资金仍为净流出,一周陆股通资金净流出152亿元。板块方面,医药行业负面影响逐步消退,呈现较强反弹;动力煤港口库存走低,沙特减产仍在发酵,原油、煤炭价格上涨,煤炭、石油石化等行业涨幅靠前。国防军工、部分TMT及制造业跌幅较大。

前期地产组合拳、稳增长政策持续释放,短期提振市场情绪,但目前仍处于政策效果观察期,市场观望情绪浓厚,未来是否走出趋势性行情的关键仍看经济是否企稳回升。经济方面,重点关注经济数据的边际变化。8月CPI同比上涨0.1%,PPI同比下降3%,降幅较前期进一步收窄。从进出口数据来看,尽管出口延续下跌趋势,但8月进出口的同比跌幅较7月有所收窄,代表进出口项较7月有所改善。此外8月新增社融、人民币贷款等数据均有改善,经济数据虽仍处于下行阶段,出口、通胀等数据基本确认底部,压力最大的阶段已经过去。再加上地产、消费等稳增长政策组合拳的持续出击,经济后续或企稳回升,政策底于市场底先行,加之上周四央行宣布下调存款准备金率0.25个百分点,缓解了资金紧张的局面,降准向市场投放流动性,对股票市场估值稳定有积极作用。

当前市场主要指数的估值水平处于历史较低位置。华安基金指数与量化投资部认为,随着经济复苏和政策发力,基本面和情绪面有望逐步改善,包括新能源、医药、电子在内的部分低估板块或迎来估值修复的机会。盈利方面,创业板50指数二季报实现营业收入4988.33亿元,同比增长30.93%;归母净利润668.85亿元,同比增长20.84%。盈利韧性支撑下,低位板块估值修复弹性更强,以创业板50指数为代表的创业板核心资产,目前估值性价比较高,值得关注。(数据来源:Wind,深圳证券交易所,截至2023.9.15)。

创业板50指数(399673.SZ)权重行业观点:

l 电力设备新能源

前期在行业产能过剩和经济弱复苏预期下,电新板块经历较大调整,市场的悲观预期和股价跌幅已有比较充分的释放,产能过剩问题正逐步改善,需求恢复强度上升、供给释放力度下降。

汽车销量上,受益于汽车促消费政策及优质新车供给增加,8月淡季不淡,批发销量创当月历史新高。8 月新能源乘用车批发销量 79.8 万辆,同比增长26%,渗透率达到35.7%。部分电池及材料环节受供需影响,中报业绩略有压力,我们预计下半年及24年盈利企稳后,电池厂预计进入补库阶段;叠加政策支持下,下游整车需求同比增长的情况下,新能源车产业链业绩将再现成长性。

光伏方面,主产业链中硅料、硅片价格跌幅有所放缓。华安基金指数与量化投资部认为光伏主产业链价格将完成探底、企稳,从而带来更多装机需求的释放,三季度光伏行业有望呈现量增价稳的运行态势。

市场投资情绪有所回暖,以新能源为代表的板块估值已在低位区域,或受到行情扩散的影响,我们认为具备较高的配置价值。

l 医药

近期医药负面影响逐步消退,反腐利空情绪阶段释放。资金层面来看,市场对于医药的关注度明显提升。医药经历了两年多的调整,板块估值已来到历史低位,因此华安基金指数与量化投资部认为当下医药值得关注。

医药上市公司23年上半年医药板块整体收入较22年全年有所放缓,新冠受益板块增速下滑明显,中报业绩触底,后续随着疫情扰动的趋缓与负面事件的出清,板块业绩或将改善。

政策方面,国家政策支持创新药的方向非常清晰,龙头公司对创新、研发的投入意愿强烈。国务院常务会议审议通过《医药工业高质量发展行动计划(2023-2025年)》,会议指出,要着眼医药研发创新难度大、周期长、投入高的特点,给予全链条支持,鼓励和引导龙头医药企业发展壮大,提高产业集中度和市场竞争力。我们认为,一系列政策推动下,国内创新药行业有望长期受益,本土龙头企业的竞争优势有望持续加强。

作为刚需行业,受益于人口老龄化,在经济下行阶段医药的逆周期属性明显,持续关注医药景气方向的投资机会。

l 电子

持续看好后续电子板块的投资机会。一方面,AI人工智能正迅速崛起为全球科技创新浪潮的核心驱动力。算力芯片→算力器件→云侧服务器→端侧 AIoT 的技术迭代与产品革新,将是未来 5-10年全球科技硬件创新的最强内核。AI需求拉动GPU芯片及先进封装需求持续旺盛,电子板块业绩有望改善。

另一方面,受华为新机催化,此前较为疲软的消费电子市场受到信心提振。加上苹果新机的发布,消费电子换机或将提速。从行业发展周期来看,行业周期触底复苏预期逐渐清晰,下半年行业有望会重回景气通道。

创业板50中前十权重股表现情况

风险提示:以上仅为标的指数当前成份股分布的客观介绍,不构成任何投资建议,不作为投资收益的保证。指数公司后续可能对指数编制方案进行调整,指数成份股的构成和权重可能会动态变化,请关注部分指数成份股权重较大、集中度较高的风险。本基金属于股票型基金,属于较高风险、较高预期收益的基金品种,主要投资于标的指数成份股及备选成份股,其联接基金主要通过投资目标ETF紧密跟踪标的指数的表现。本基金预期收益与风险高于货币市场基金、债券型基金与混合型基金,具有与标的指数相似的风险收益特征。基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。

微信号

15618884964