微信号

15618884964

在今年的大部分时间里,对股票投资者来说,万亿美元规模的人工智能热潮掩盖了美联储这个鹰派时代的一个巨大威胁:美国企业界的实际借贷成本大幅上升。不仅美股受到利率担忧的冲击,利率上升的前景也全面打击了其他资产。股票、债券和许多大宗商品同步下跌,打击了被称为风险平衡策略(Risk Parity)的投资方法。华尔街策略师现也提醒投资者:融资成本将保持在高位,各类资产的投资者都应做好相应准备。

美联储鹰派立场引发利率担忧,美股受惊下挫

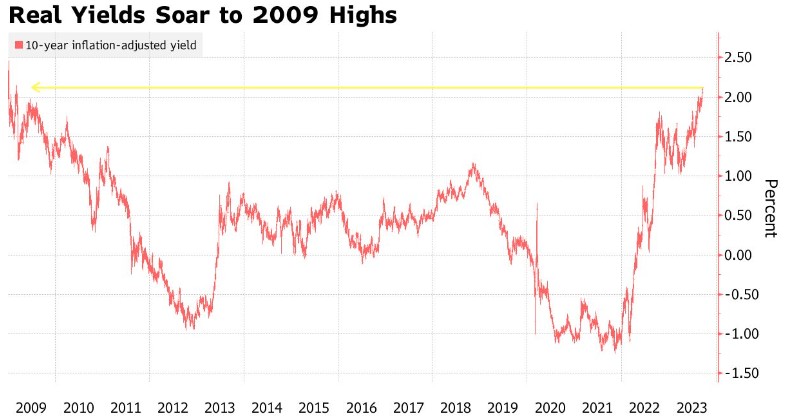

就在美联储主席鲍威尔再次表示决心保持紧缩政策立场后,华尔街重新开始担心货币紧缩风险,这引发了大型科技股及其他股的暴跌。美联储选择的冷却依然火热的美国经济的工具是:确保经通胀调整后的实际利率——被视为借款人的真实资金成本——保持在高位。鲍威尔在政策会议上表示,实际收益率需要在“一段时间内”保持有意义的正值,美国基准实际利率本周触及十年高位。

对于头重脚轻的美国股市来说,这是一个令人不寒而栗的消息。人们乐观地认为,人工智能等新兴技术将为科技公司开启新一轮增长浪潮,试图证明该行业令人瞠目的估值是合理的,这推动了今年两位数的涨幅。然而,随着资金成本攀升,对大大小小的公司构成压力的威胁,人们开始怀疑该观点。

Research Affiliates股票策略首席投资官Que Nguyen表示:“资金成本上升不利于股票估值。也就是说,大型科技公司是特例,杠杆率低,现金流充裕,经济护城河宽阔,这些特点证明了高于平均水平的估值是合理的。但在某种程度上,绝对和相对估值不能再被夸大了,对于一些科技公司来说,我们可能正在接近估值被夸大。”

基准10年期实际利率周四盘中一度攀升至2.12%,为2009年以来的最高水平。美国房屋建筑商整体在八周内第七次下跌,而一篮子无尚未盈利的科技公司则遭到重挫,这与3月份的市场动荡遥相呼应。BMO Capital Markets策略师Ian Lyngen在一份报告中写道:“由于美联储的职责之一是捍卫美国经济,鲍威尔有可能夸大乐观情绪,使风险资产容易受到实际收益率上升的影响。”

持续高企的实际利率有助于收紧金融环境,进而有助于降低通胀——这是美联储主席经常提到的目标。但更昂贵的融资成本增加了经营成本,并给科技股等股带来压力,因为它们的长期盈利前景现在必须以更高的利率贴现。

以科技股为主的纳斯达克100指数9月份迄今已下跌逾5%,有望连续下跌,并创下2023年以来最糟糕的单月表现,因为特斯拉(TSLA.US)和微软(MSFT.US)等蹭领涨美股的企业也开始步履蹒跚。即使考虑到泡沫,该指数的市盈率仍在31倍以上——低于2021年的美股繁荣时期,但高于过去10年的几乎任何时候。

瑞银集团是预计美联储今年不会再次加息的机构之一。但鲍威尔强调,在抗击通胀的最后阶段需要更高的实际收益率,这给这种乐观的预测带来了不确定性。

包括Jonathan Pingle在内的瑞银经济学家在一份报告中写道:“联邦公开市场委员会显然认为,提高实际利率是恢复物价稳定所必需的。联邦公开市场委员会暗示,他们打算提高实际利率,在更长的时间内实行更严格的限制,这比我们之前假设的要高,这表明我们的利率决定面临的风险明显偏向上行。”

然而,随着投资级债券和高收益债券的风险溢价稳定,信贷周期仍保持着奇怪的弹性。阿波罗全球管理公司策略师Torsten Slok认为,今年风险资产的上涨是不可持续的。Slok称:“我们将看到资本成本对企业的冲击越来越大。当然,我们开始面临风险,我们将看到更多的公司违约,而在消费者方面,更多的人拖欠付款。”

最近,不仅美股受到利率担忧的冲击,利率上升的前景也全面打击了其他资产。Slok表示,融资成本将保持在高位,各类资产的投资者都应做好相应准备。

美国股债双杀!不止美股,鹰派预期引发跨资产抛售

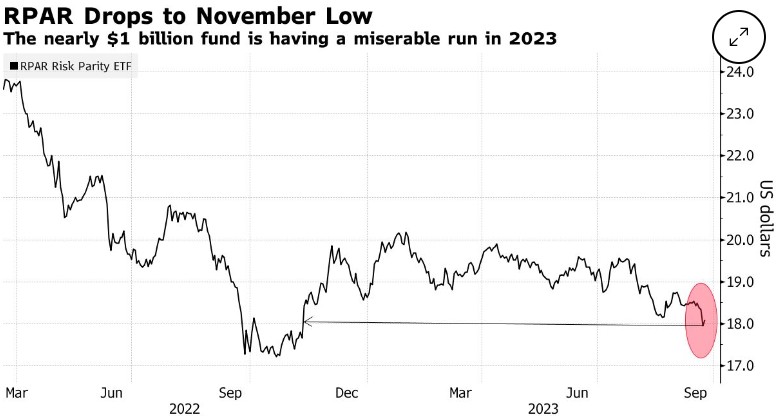

美联储会议后,股票、债券和许多大宗商品同步下跌,打击了被称为风险平衡策略(Risk Parity)的投资方法。该策略作为桥水基金的经典策略,是指根据每个资产的预期风险水平来划分投资组合,,使得每类风险资产对组合整体的风险贡献权重相等以实现真正意义上的风险分散,而非简单地平衡各类资产或者是等权重地分配资产投资比例。它往往依靠政府债券来对冲股市下跌,因此可能会受到跨资产广泛抛售的影响。

跨资产抛售令规模9.26亿美元的RPAR风险平衡ETF(RPAR)录得去年12月以来最糟糕的一天,并跌至10个月低点。衡量该策略的一项关键指标出现了今年最大跌幅之一。

本周美联储会议结束后,美国股市出现自3月份以来的最大跌幅。随着10年期美国国债收益率创下三周以来的最大涨幅,该债券价格下跌。同时,大宗商品价格也下挫,彭博原材料指数创下一个多月来最大跌幅。

跨资产抛售也让RPAR的姊妹基金经历了去年11月以来最糟糕的一天。RPAR Ultra风险平衡ETF (UPAR)是其姊妹产品的扩大版,旨在通过更高的杠杆来提高回报。周四,RPAR收跌2.1%,UPAR下跌3.1%。标普多资产风险平衡指数下跌1.5%。

风险平价策略有多种形式,但由于它们通常以一定的波动率为目标,因此容易在市场动荡时平仓。这使它们有可能加剧价格波动。衡量标普500指数预期波动的VIX波动率指数周四创下3月以来最大涨幅。追踪美国国债预期波动率的ICE-BofA MOVE指数创下一个月来最大涨幅。

德意志银行研究部策略师Parag Thatte表示,近几个月来,股票和债券的风险平衡头寸有所回落。他表示,“波动性持续上升”将导致包括风险平衡基金在内的系统性策略进一步减少对这两种资产的敞口。

微信号

15618884964