微信号

15618884964

来源:木鱼ETF

现在的主题投资,如果太计较短期的得失,那么很可能是浪费精力!为什么?一方面短线运行被量化和投机盘严重干扰,但另一方面大周期的波动规律依然继续,与其纠结短期表现不如耐心等周期回归!

以下四类大周期,可以看看脉络!

1、人民币资产大周期

人民币资产的价值,属于相对价值。如果相对于其他低风险资产或其他地域的权益资产,对资本产生更强的吸引力,那么就是它的大周期。

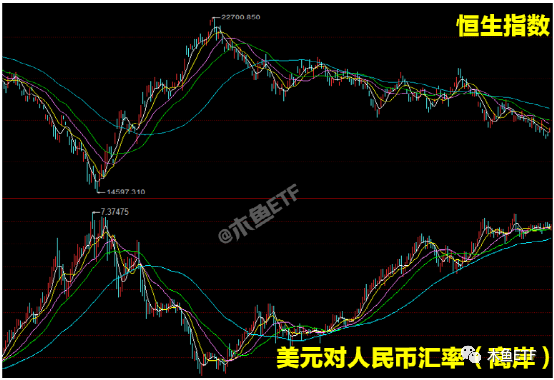

拿恒生指数来说,与人民币汇率形成显著的相向走势。那么恒生的投资逻辑就比较清晰了,“我滴国”什么时候在外资看起来值得投了,就是爆发的机会,毕竟恒生的主要资金还是全球化的。

从短线来看,我们很难找到合理的低点和高点形成波段操作,这是因为港股受到海外市场波动影响很大,往往开盘就把定价实现了。但如果短操做波段很难,那么就等着人民币资产回归,而且总会回归的。

当然,你也可能对我滴国彻底没信心了,这时候就不是考虑投权益资产了,甚至债券你都不该选,直接硬通货实物黄金保值吧。如果有信心,那么就等价值回归的大周期。除了国内宏观因素,我国与主要国家的国际关系也是重要变量,你懂的!

人民币资产的预期也同样影响到酒这类机构重仓品种。2021年外资完成了对人民币资产的建仓之后,接下来消费的走势基本就是随波逐流了。酒现在依然有业绩增长,仍然能够逐年实现内生的价值提升,也反映人民币资产的大周期。

此外,属于机构属性的还有医药、新能源等,都属于人民币资产反弹时,会被资本被动增持的主题,只是没有恒生中概系和酒那么直接。

2、宏观经济大周期

宏观经济的景气波动,会给顺周期行业带来显著影响,但这种波动总会经历景气和不景气的轮换,等大周期也没错。

银行、保险、地产、建材、家电乃至大消费等受到大宏观的影响。拿地产来说,其拉动的产业链太多,因此在外资看来,地产不企稳则顺周期不成立,消费也无法恢复。

这类主题与宏观经济的预期有强关联。那么如果相信经济总有恢复的那一天,那么就等着大周期轮动。

3、产业大周期

不少行业特别是规模较大的产业,都有属于自己的周期波动。但这类大周期,就不如以上两类周期那么“大”和那么确定了。

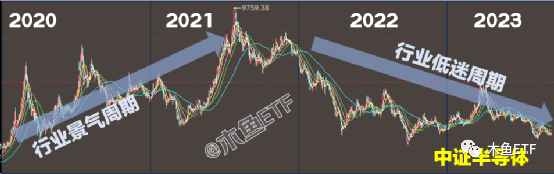

拿半导体来说,在2021年疫情复苏之后,消费电子需求显著降低,导致行业炒作逻辑减弱。而在2023年有望实现触底反弹,近期NAND存储芯片在巨头减产后有止跌迹象,那么在行业复苏确认之后,有望形成合力反弹。

而抛开行业景气度,半导体之类的产业链安全主题,每年都有一两次政策支持的主题牛行情,也属于产业的大周期范畴。

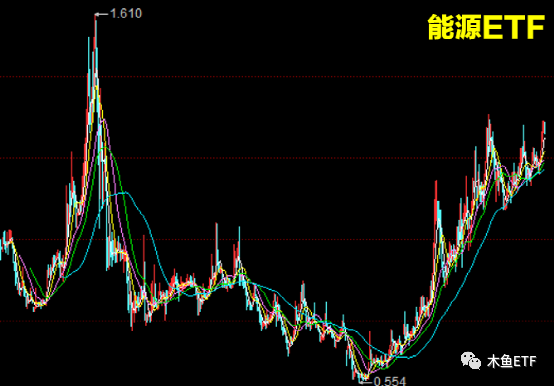

从长投角度,我们也认为传统行业、大行业都有显著的行业周期轮动。拿能源来说,我们曾经一度认为在碳中和大势下,能源将会长期弱势,但显然能源依然顽强地走出自己的周期。“供给侧改革”甚至赋能给了龙头煤炭企业,成为现金奶牛。

4、情绪大周期

情绪大周期,听起来比较玄乎,但往往又就是最实际的。情绪,就是不看估值并容忍泡沫的程度。

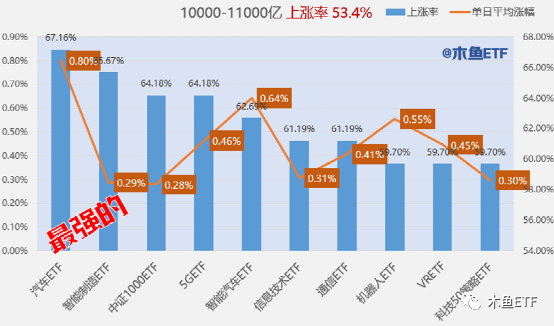

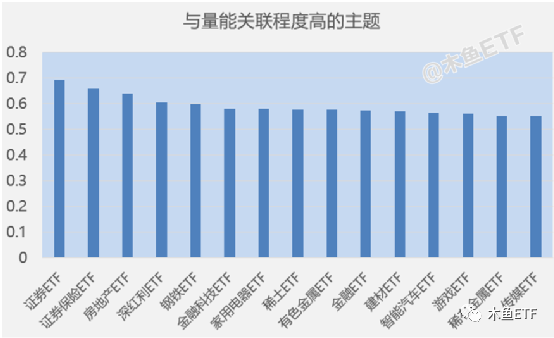

我们分析过量能对主题投资的影响,数据显示,只要两市成交量大于1万亿,主题投资自动进入大体躺赢阶段。特别专精特新主题,深受资金信赖,不管你市盈率多少,多会有资金追逐。

这就是情绪,说投机也罢,说信心也罢,都是风险偏好的无脑打开,情绪来了自动起飞。

上图是与量能关联度高的主题,也就是对于资金敏感的主题。最敏感的当然是证券,只要市场回暖了,成交量上去了,自动大涨。

证券ETF的走势,代表市场的情绪波动,市场总有回暖的时候。此外,军工、芯片、软件等也有这种“人来疯”属性,这类主题从机构角度不算稳定的白马,而是一时的情绪之选。

情绪的大周期什么时候回归?牛市预期!比如现在如果解决了融券减持和量化收割的问题,那么不管是否存在错杀,情绪都会发酵,你懂的!

-总结-

好了,四种大周期其确定性从高到低,但大概率上都支持我们对于主题价值波动有一个较为合理的预期。确定性强的,在低位积极布局降低成本,确定性弱的,在周期反转时主动做多。

我们很多的预期和战略,实际上都在等市场的验证,因为我们正在经历一个前所未见的复杂周期,比如我们多次提到“慢牛基础严重动摇”,绝对是新形势。那么对与不对,都需要继续等待市场的反馈。但毫无疑问,大资产的大周期提供了重要的参考,纯个人分享!

微信号

15618884964